作成日

:2023.03.03

![]() 2023.03.03 15:49

2023.03.03 15:49

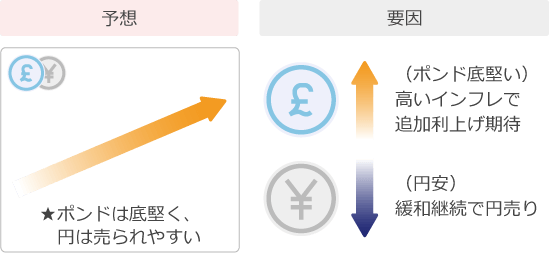

2023年3月のポンド相場は、次期日銀総裁の動向に注目です。

ポンド円は次期日銀総裁の政策スタンス次第!

3月の円相場は、次期日銀総裁の金融政策を見極める市場参加者が多く、荒れる見込みです。3月9日の日銀金融政策決定会合は、黒田日銀総裁による最後の金融政策決定会合です。次回会合から新総裁のもとでの政策運営に移行することを考えると、3月の決定会合で政策変更が行われることは考えにくいと市場では予想されています。

しかし黒田日銀総裁はいい意味でも悪い意味でも市場の期待を裏切る事があります。したがって市場予想を裏切って、政策を修正する可能性も少し考えられます。もし政策を修正した場合は円高が進み、ポンド円は大きく下落すると考えられるため注意しておく必要があります。

そして3月に最も注目すべきは、次期日銀総裁候補である植田氏の発言です。2月10日に政府は植田氏を次期日銀総裁候補に示唆しました。それ以降、植田氏は2月24日の衆議院所信聴取で緩和政策の継続と現在の緩和政策の正当性を発言しています。

発言以前は次期日銀総裁がタカ派であると思われていたため、市場では引き締めを懸念して円高が進んでいました。しかし植田氏がハト派の発言をしたことで円高はストップし、円安優勢となっています。

また4月の植田氏の総裁就任と日銀金融政策決定会合に向けて、YCC(イールドカーブ・コントロール)の修正や撤廃の可能性があるのかどうか注目が集まっています。YCCの修正や撤廃の可能性が出てくるようであれば、再度円高が進み、このまま緩和継続するというのであれば、円安優位で進んでいくと予想しています。

しかし植田氏の所信聴取を見る限りでは、サプライズによるマーケットの混乱を好むとは感じませんでした。そのため就任前にYCCの修正や撤廃などマーケットの混乱に繋がる発言はないと予想し、円安優位の可能性が高いと予想しています。

植田氏がハト派・タカ派どちら寄りの発言をするのか注目です。

2月末時点の、ポンド円日足チャートです。2月のポンド円は、上昇トレンドを描いています。

画像引用:Tradingview

画像引用:Tradingview

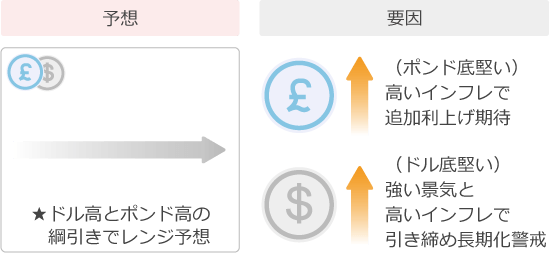

ドルとポンドが買われて、ポンドドルはレンジ相場になるとみています。

FRB(連邦準備制度理事会)は、物価抑制のためハイペースで利上げを進めてきました。12月に行われたFOMC(米連邦公開市場委員会)のドットチャートでターミナルレート(利上げの最終水準)は5.1%と予想され、3月と5月のFOMCで0.25%ずつ利上げすることでターミナルレートに達すると思われていました。

そのため2月はターミナルレートを織り込んでしまったことからドル安が進むと思われていました。しかし雇用統計をはじめ米国の経済指標が軒並み強い結果を記録し続けた結果、ターミナルレートが上昇し、ドル買いが進みました。

5月FOMCの0.25%利上げで利上げ終了予想でしたが、2月末時点で6月FOMCでも0.25%利上げの可能性が50%を超えています。

3月に発表される経済指標やFOMC、そこで発表されるドットチャートから、6月FOMC利上げの可能性が高まるのか、6月以降も追加利上げの可能性が高まるのかに注目です。ターミナルレートが上昇するようであればドル高が進むと予想しています。

2月のFOMC議事要旨で、数名が0.5%利上げを支持していたことや、経済指標が強かったことを考えると、6月FOMCで利上げしない可能性は低く、ドルは底堅い動きになると予想しています。

一方で、予想以上に強い英経済・景況感、予想以上に高いインフレなどからBOE(イングランド銀行)の追加利上げ期待が高まり、ポンドも底堅くなっています。経済指標や要人発言などから、ポンド高と米ドル高が綱引きする結果となり、上下に動きながらレンジを形成すると予想しています。

6月FOMCの予想は意外な結果でした。

2月末時点での、ポンドドルの日足チャートです。ポンドドルは、上昇トレンドを描いています。

画像引用:Tradingview

しっかり下に引きつけて買うようにしてください。

画像引用:Tradingview

3月のポンドは、BOEが追加利上げを進めるのか、各経済指標に注目です。

3月のポンドは、追加利上げがポイントとなり、追加利上げ期待からポンド相場は底堅くなると予想しています。2月のポンドは、2月2日の英中銀から発表されたインフレーションレポートでインフレ見通しが下方修正されたことを受けて、ポンド売りでスタートしました。

しかし、その後発表された雇用統計では人手不足が顕著になり、平均賃金は予想以上の高さとなりました。さらに人手不足による人件費の高騰を中心に物価高が進んだことで、CPI(消費者物価指数)も高い数値となりました。このようにインフレ率が高いことから、追加利上げが期待され、2月はポンドが買われる展開となっています。

先月のポンドのファンダメンタルズでは、英政府が緊縮財政を進めることで、経済にブレーキがかかり、景気後退懸念から英中銀は引き締め政策に消極的になると予想していました。実際、BOE(イングランド銀行)は2月に0.5%利上げを実施しましたが、9名のうち2名が据え置きを支持するなどハト派姿勢も見られます。

ただ、2月に発表された経済指標からは、予想以上に強い英経済・景況感が見えてきています。したがって英政府による緊縮財政、BOEによる利上げを受けても英経済が強い結果を示していることが、今後の英中銀の引き締め政策の追い風となると考えています。

慎重な姿勢を示しながらも、BOEは利上げを進めていき、利上げ期待が進むことでポンドは底堅く推移していくと予想しています。

3月に注目したい経済指標は、雇用統計・CPI・製造業、サービス業、総合PMIです。雇用統計では、上記の通り人手不足が進んでいるのか、平均賃金が上昇しているのか、人件費が高騰しているのかに注目です。人件費が高騰していた場合、CPIが上振れするのか、前回と比べてどこまで低下しているのかがポイントです。

一方で人件費の低下傾向が見られ、インフレーションレポートの予想通りCPIが順調に低下しているようであれば、BOEの追加利上げ期待は後退し、ポンドは売られやすくなると考えられます。

また、2月末に発表された製造業、サービス業、総合PMI速報値は、好不況の分岐点「50」を上回る市場予想よりもはるかに高い結果となり強い景況感を示しています。

3月に発表される製造業、サービス業、総合PMIも好不況の分岐点「50」を上回る結果となれば、BOEは躊躇なく利上げを進められるでしょう。しかし好不況の分岐点を下回る結果となった場合、ハードランディングが意識され、経済を優先させる傾向にあるBOEは高い確率で利上げに消極的になるでしょう。

3月はまず、雇用統計とCPIの結果をみてBOEがとる政策の方向性を確認し、製造業、サービス業、総合PMIなどの経済状況を指す指標で利上げが可能なのかを判断します。追加利上げの期待が高まるようであればポンド買い、追加利上げの可能性が後退するようであればポンド売りと判断していきたいと考えています。

2月末の時点では追加利上げ期待が高まっているため、ポンドは底堅く推移していくと予想しています。

![]()

作成日

:2023.03.03

![]()

最終更新

:2023.03.03

英ポンドを中心にトレードを行う大学生トレーダーで、2021年の合計利益は4,000万円にのぼる。公式Twitterでもテクニカル分析等の情報発信を行い、フォロワー数は5,000人以上。ファンダメンタル分析とテクニカル分析を組み合わせた手法を用い、Myforexでは月初にポンド通貨ペアの戦略を連載している。

ご覧いただきありがとうございます。Myforexでは、記事に関するご意見・ご感想をお待ちしています。

また、海外FX・仮想通貨の経験が豊富なライター様も随時募集しております。

お問い合わせ先 [email protected]

有名アカウントによるMoonshot FXコピトレへの誘導が物議|「中の人交代疑惑」も浮上

![]() 2026.03.12 19:00

2026.03.12 19:00

GMOコインからBitgetに送金してみた!送金手数料や反映時間も解説

![]() 2026.03.10 19:00

2026.03.10 19:00

JPYCに登録して発行・償還してみた!買い方や注意点などを解説

![]() 2026.03.09 19:00

2026.03.09 19:00

XMTradingへ仮想通貨入金をしてみた!安く・早く送金できるルートはどれ?

![]() 2026.03.03 19:00

2026.03.03 19:00

日本撤退の布石?Exnessがコピートレードの段階的廃止を発表

![]() 2026.03.02 19:00

2026.03.02 19:00

【3/1まで】仮想通貨デビューにぴったり!Vantage Tradingが仮想通貨限定100%入金ボーナスキャンペーンを開催

![]() 2026.02.26 19:00

2026.02.26 19:00

免責事項:Disclaimer

当サイトの、各コンテンツに掲載の内容は、情報の提供のみを目的としており、投資に関する何らかの勧誘を意図するものではありません。

これらの情報は、当社が独自に収集し、可能な限り正確な情報を元に配信しておりますが、その内容および情報の正確性、完全性または適時性について、当社は保証を行うものでも責任を持つものでもありません。投資にあたっての最終判断は、お客様ご自身でなさるようお願いいたします。

本コンテンツは、当社が独自に制作し当サイトに掲載しているものであり、掲載内容の一部または、全部の無断転用は禁止しております。掲載記事を二次利用する場合は、必ず当社までご連絡ください。

Myforexでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 クッキーポリシー