作成日

:2023.12.08

![]() 2024.07.08 21:49

2024.07.08 21:49

一目均衡表は戦前の日本で発明されて以来、海外でも親しまれており、世界中に愛好家がいるインジケーターです。一方で、「一目均衡表は意味がない、使えない」と考えているトレーダーも多いようです。

この記事では、なぜ一目均衡表が使えないと思われているのか、その理由と一目均衡表の正しい使い方を解説します。

一目均衡表は、5本のラインで構成されるインジケーターです。「売り手と買い手のバランスが崩れたときに相場は大きく動く」という考えに基づいて考案されており、主にトレンドの分析に用いられます。

ライン同士の位置関係やラインとローソク足の位置関係を見ながら、トレンドの向きや勢いを分析できます。インジケーターと3大理論と呼ばれる3つの理論を組み合わせて、トレンドの判断やエントリーポイントの吟味、利確目安の算出を行うために使用されます。

一目均衡表の計算方法では、当日のローソク足を含んで数えるのが正しい方法です。チャートソフトによっては、この「当日を含んで」という部分をしっかりと反映していないものもあり、その場合は本来の形からは1日分ずれたものとなります。MetaTrader4(MT4)/MetaTrader5(MT5)に標準搭載されているインジケーターである「Ichimoku」は、このずれが生じています。

一目均衡表は下記の5本の線で構成されます。

| 基準線 | (当日を含めた過去26日の最高値+最安値)÷2 |

|---|---|

| 転換線 | (当日を含めた過去9日間の最高値+最安値)÷2 |

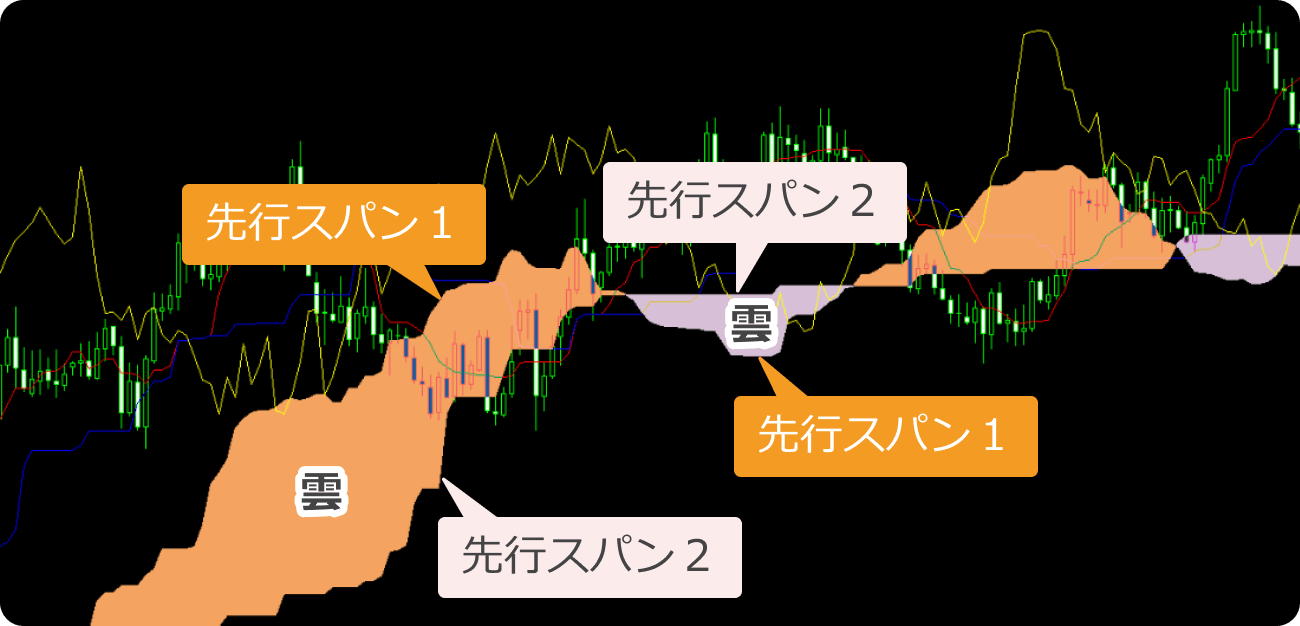

| 先行スパン1 | {(転換線の値+基準線の値)÷2}を26日先に表示 |

| 先行スパン2 | {(当日を含めた52日間の最高値+最安値)÷2}を26日先に表示 |

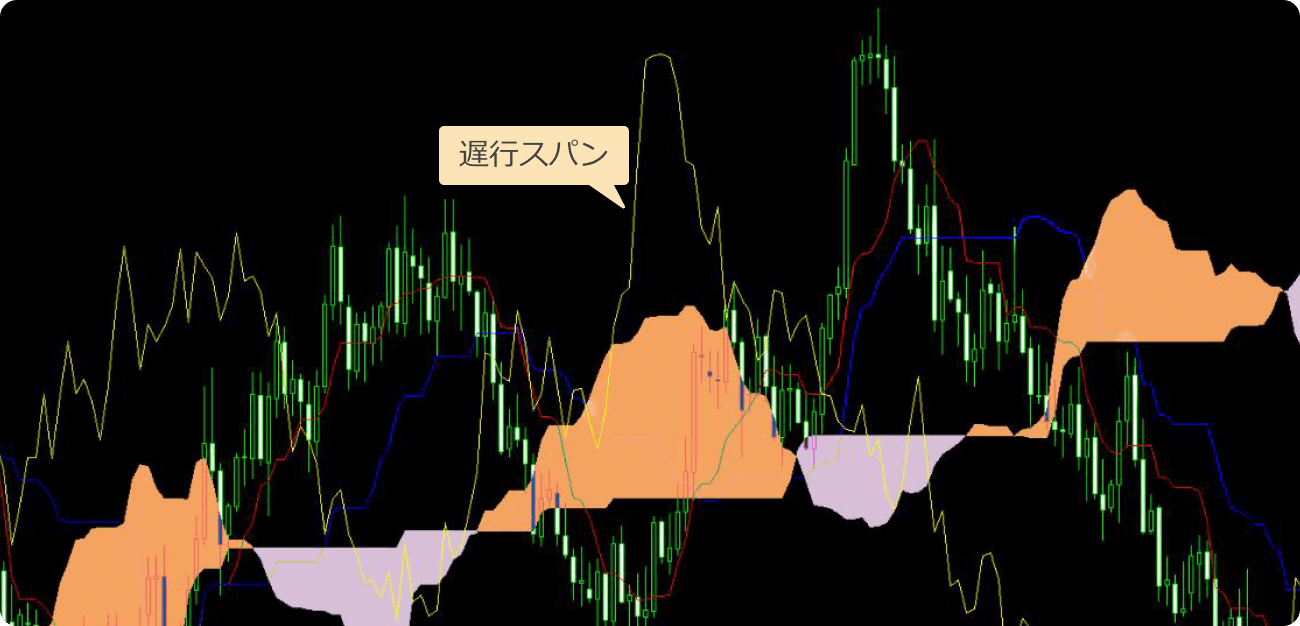

| 遅行スパン | 当日の終値を26日前に表示 |

それぞれに線がどのような役割があるのか把握しておきましょう。

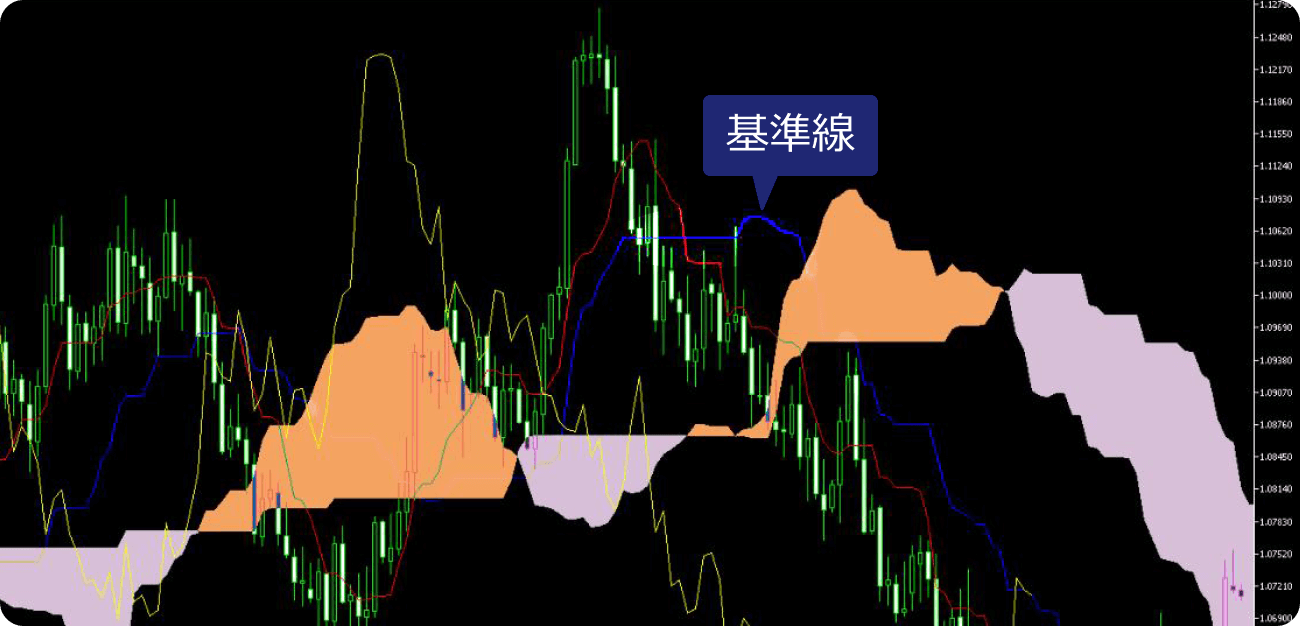

基準線は過去26日間の最高値と最安値の中心値を結んだ線です。中長期的な相場の方向性を示しています。

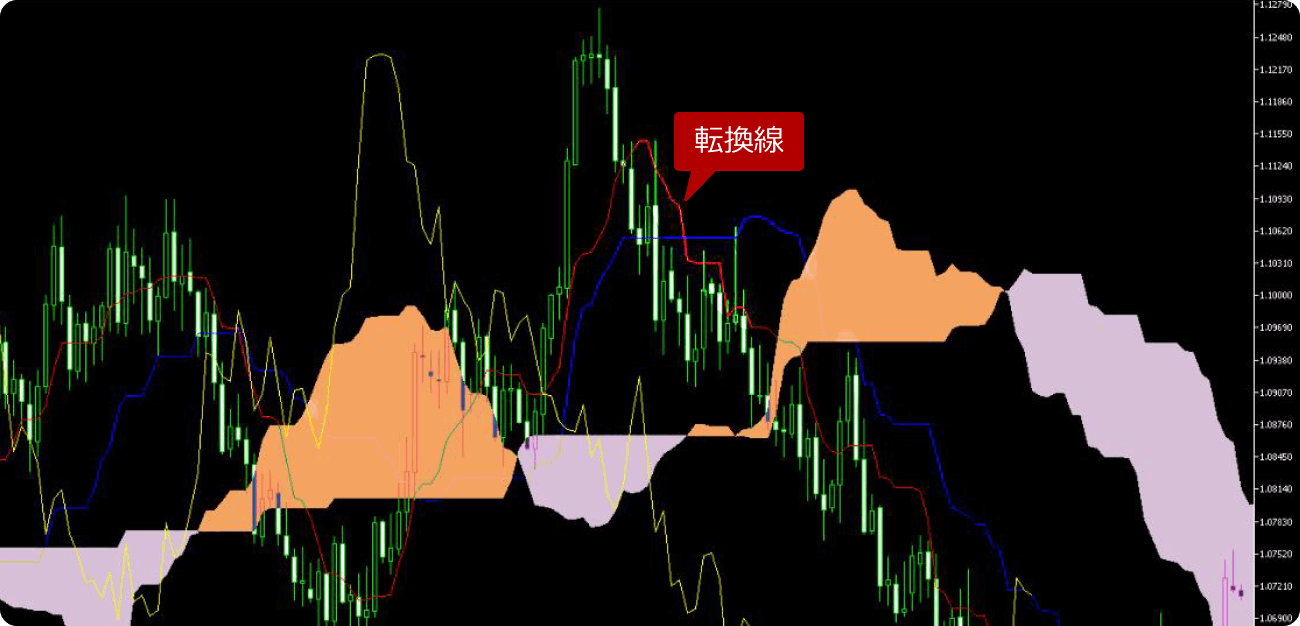

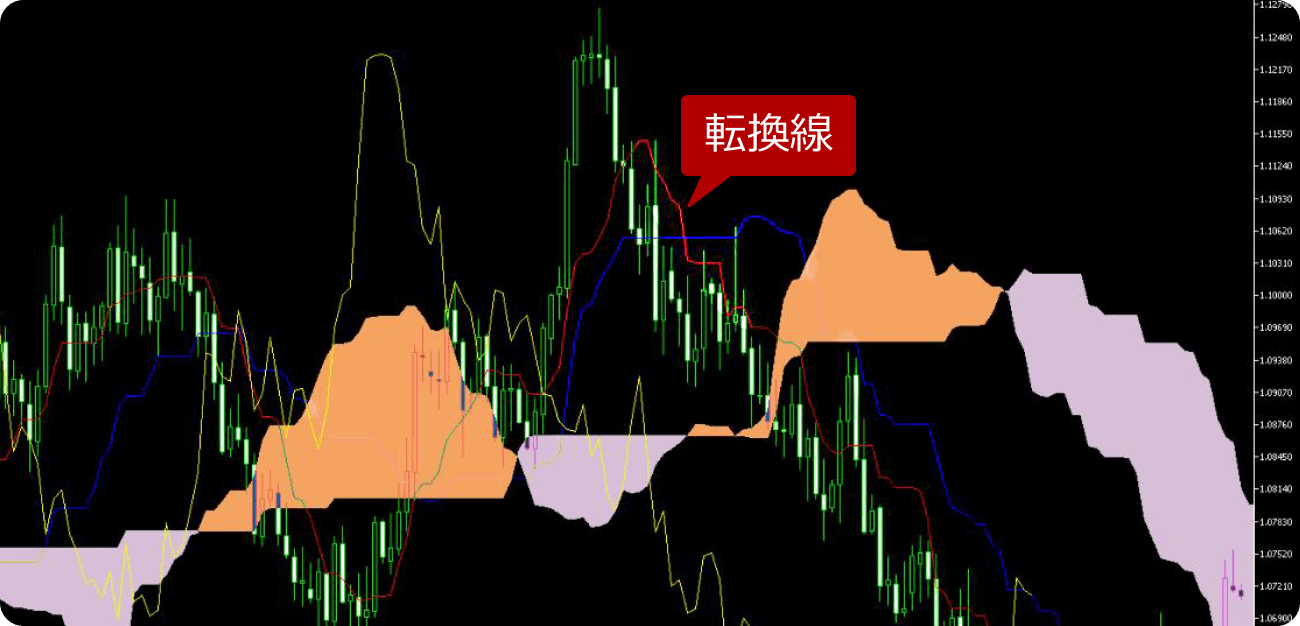

過去9日間の最高値と最安値の中心値を結んだ線です。短期的な相場の方向性を示しています。

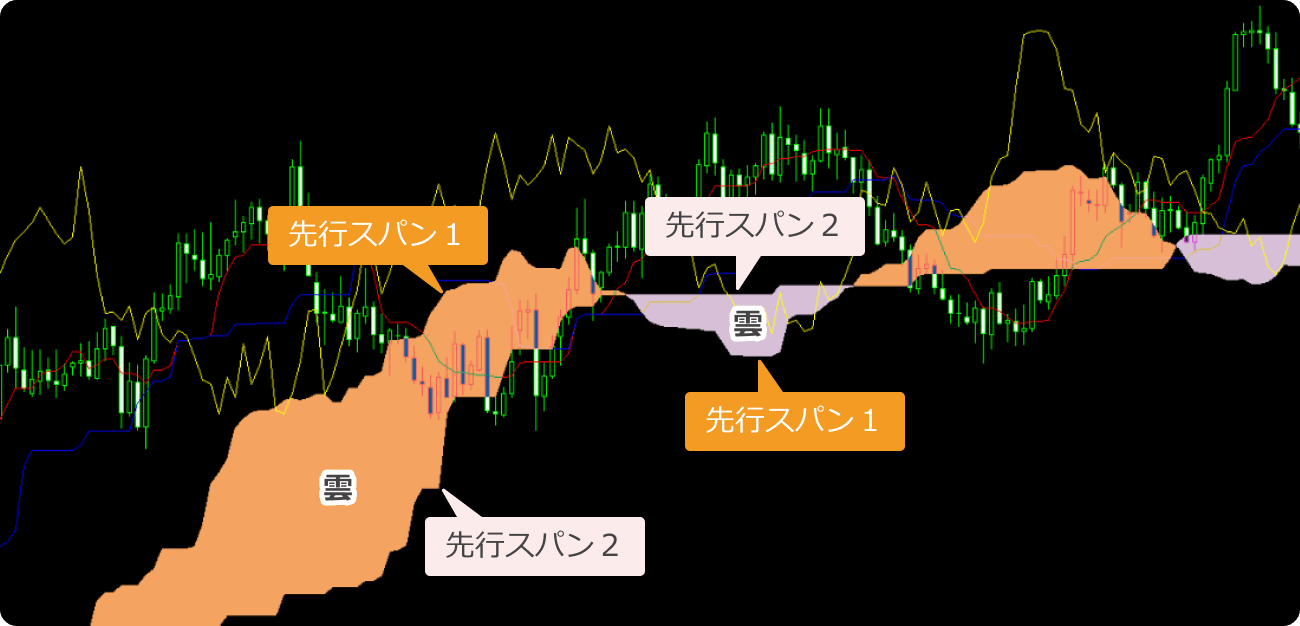

先行スパン1と先行スパン2は、過去から現在までの値動きが将来的にどのような影響を与えるのかを予測するためのラインです。先行スパン1が先行スパン2より上で推移している時は買い手が強く、下にある時は売り手が強い傾向にあります。

また、先行スパン1と先行スパン2に挟まれたエリアを雲と呼び、サポート&レジスタンスやトレンド判断の基準として使用されます。

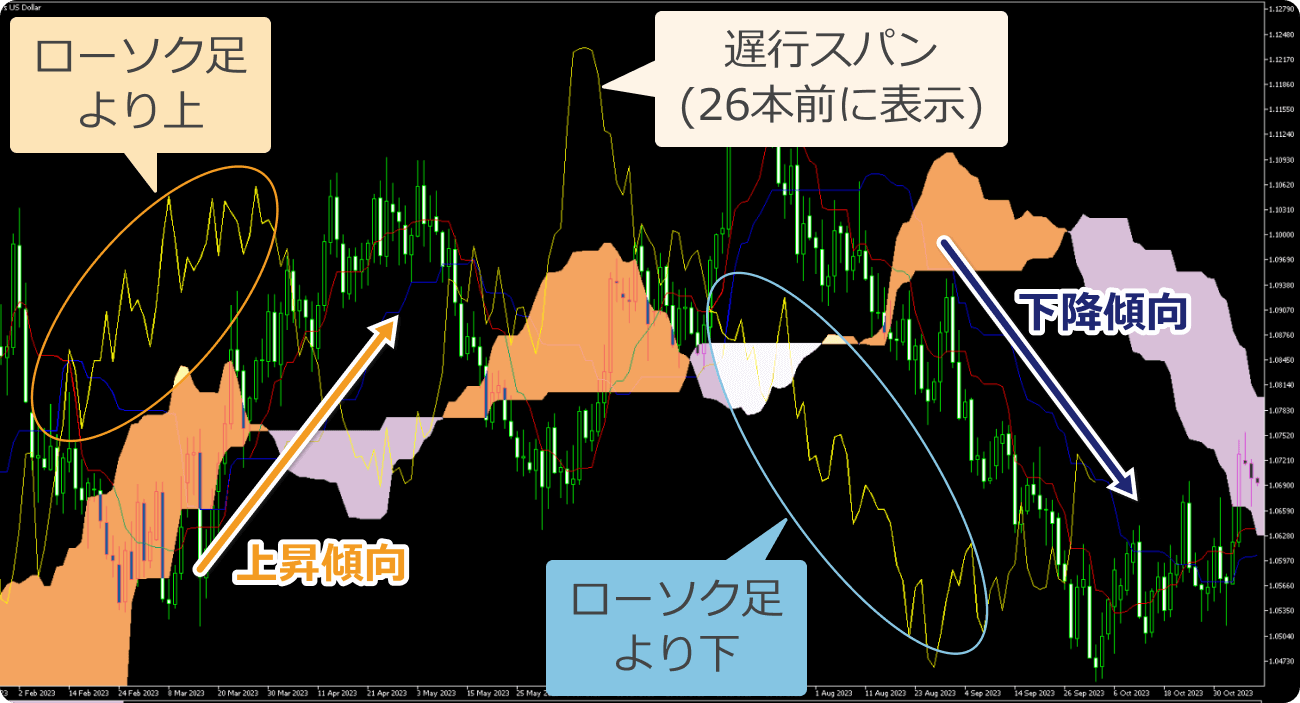

当日の終値を26日前に表示した線です。遅行スパンがローソク足より上にあれば買い相場、下にあれば売り相場と判断します。

一目均衡表は意味ない、使えないと考えているトレーダーも少なくありません。一目均衡表は意味がないといわれている原因をいくつか紹介します。

一目均衡表本来の使い方が出来ていないことが原因で、意味がないといわれているケースは多いと思われます。一目均衡表は5本の線それぞれに意味があり、それぞれの役割を理解しておかないと正しく使用できません。

また、インジケーターとしてチャートに表示されない要素として3大理論というものがあります。3大理論は一目均衡表において重要な要素ですが、3大理論を知らないまま使用している方も多くいます。

全ての要素を正しく理解しておかないと、インジケーターとしての真価を発揮できません。

的中率100%のテクニカル分析は存在しないため、ダマシにあうのは必然です。いかにダマシが発生したときの損失を抑えるかが、FXで継続的に利益を出す上で重要になります。そのためには、自分で損切りするルールを決め、それを必ず実行することが求められます。

一目均衡表はエントリーチャンスが少ないため、意味ないと考える方も多いようです。一目均衡表で最も見られているエントリーポイントは三役好転・三役逆転ですが、この条件を満たす機会はあまり多くありません。

したがって、一目均衡表が実用的では無いと考えている方も多いです。

一目均衡表を表示すると、チャートが見にくくなるため使いにくいと感じる方も多いようです。一目均衡表を表示するだけで線が5本表示され、雲が塗りつぶされるのでチャートが複雑に見えたり、ローソク足が見えにくくなってしまうこともあります。

チャートは見やすくシンプルなものが良いとする風潮もあり、チャートが見にくくなるのを嫌っている方が一目均衡表は使えないとしているケースもあるようです。

一目均衡表の使い方がよく分からない、正しい使い方を知りたいと考えている方も多いでしょう。一目均衡表を正しく使うためには、インジケーターとして目に見える5本の線だけではなく、3大理論についても知っておく必要があります。

一目均衡表の正しい使い方について解説します。

一目均衡表はチャートに表示される5本の線だけではなく、3大理論についても理解しておかなければ正しく使いこなすことが難しいインジケーターです。

3大理論は、チャートの横軸である時間に着目した時間論、縦軸である価格に着目した波動論、水準論で構成されています。

| 時間論 | 一定の間隔で相場が変化するという理論 |

|---|---|

| 波動論 | 値動きを波として捉える理論 |

| 水準論 | 過去の値幅から、今後の値幅を予測できるという理論 |

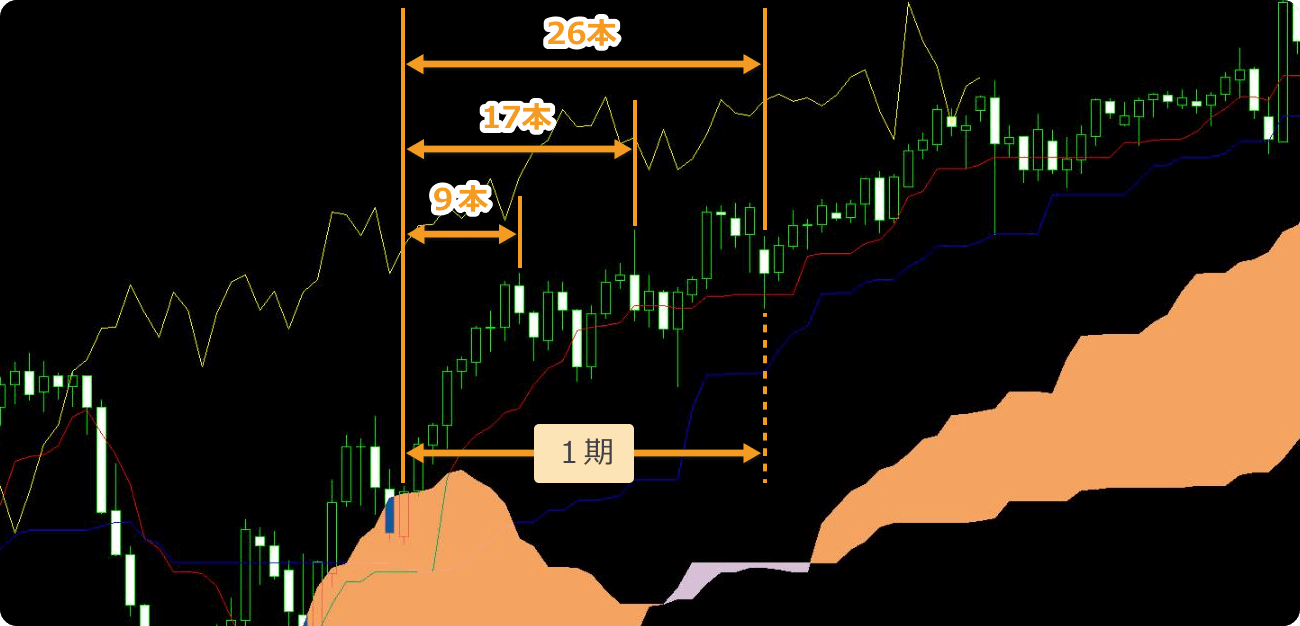

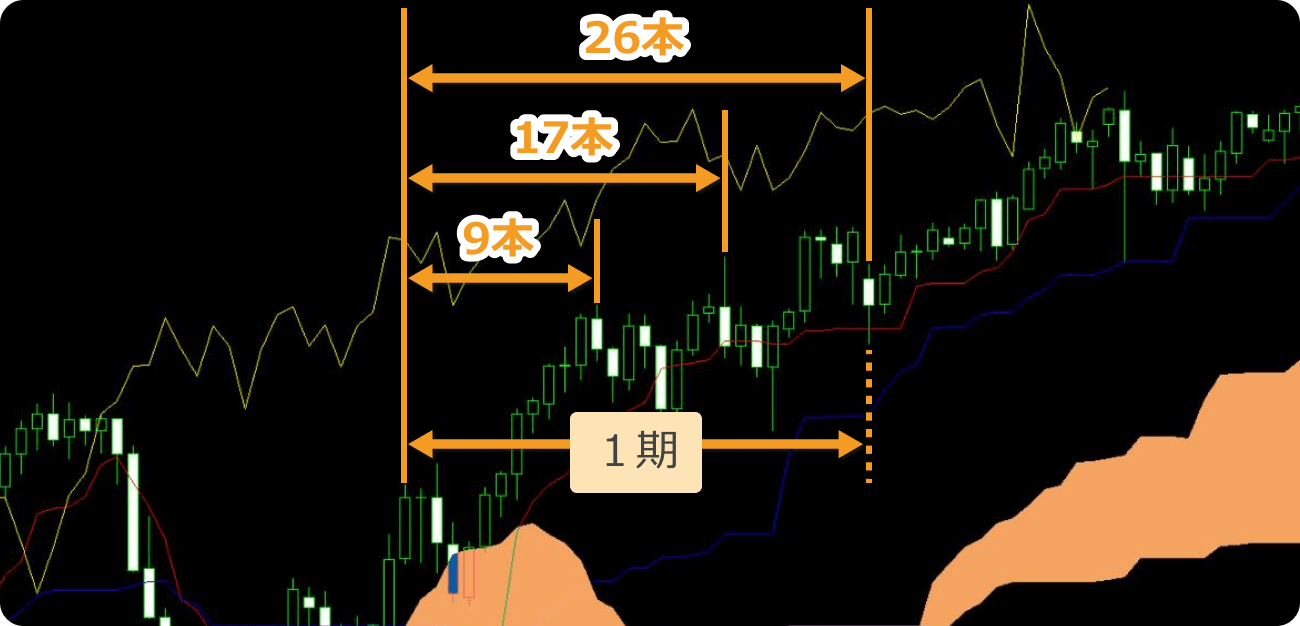

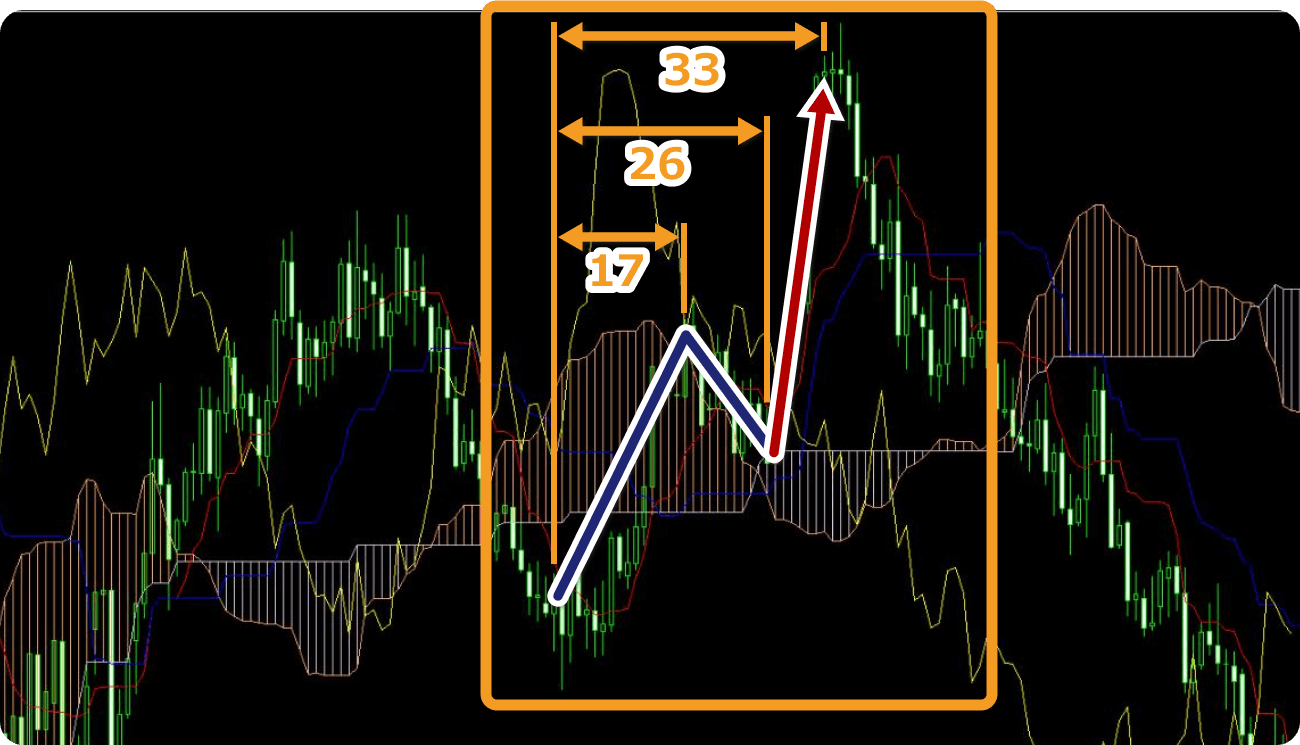

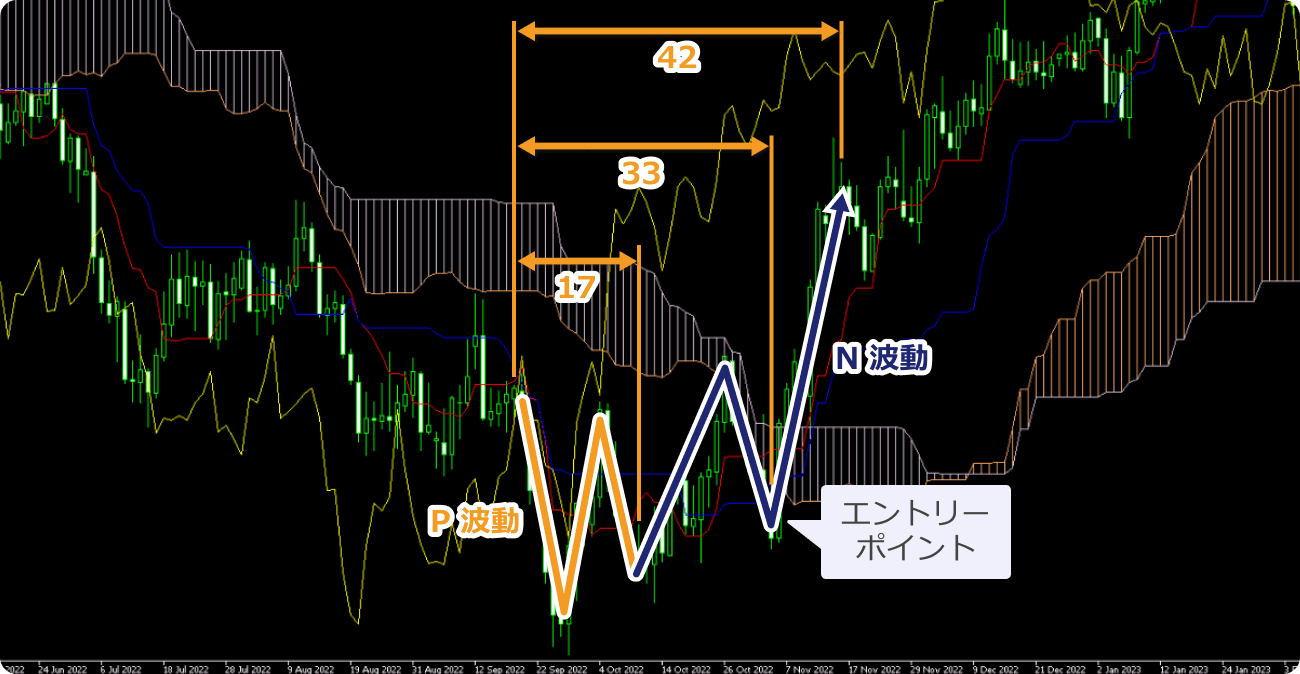

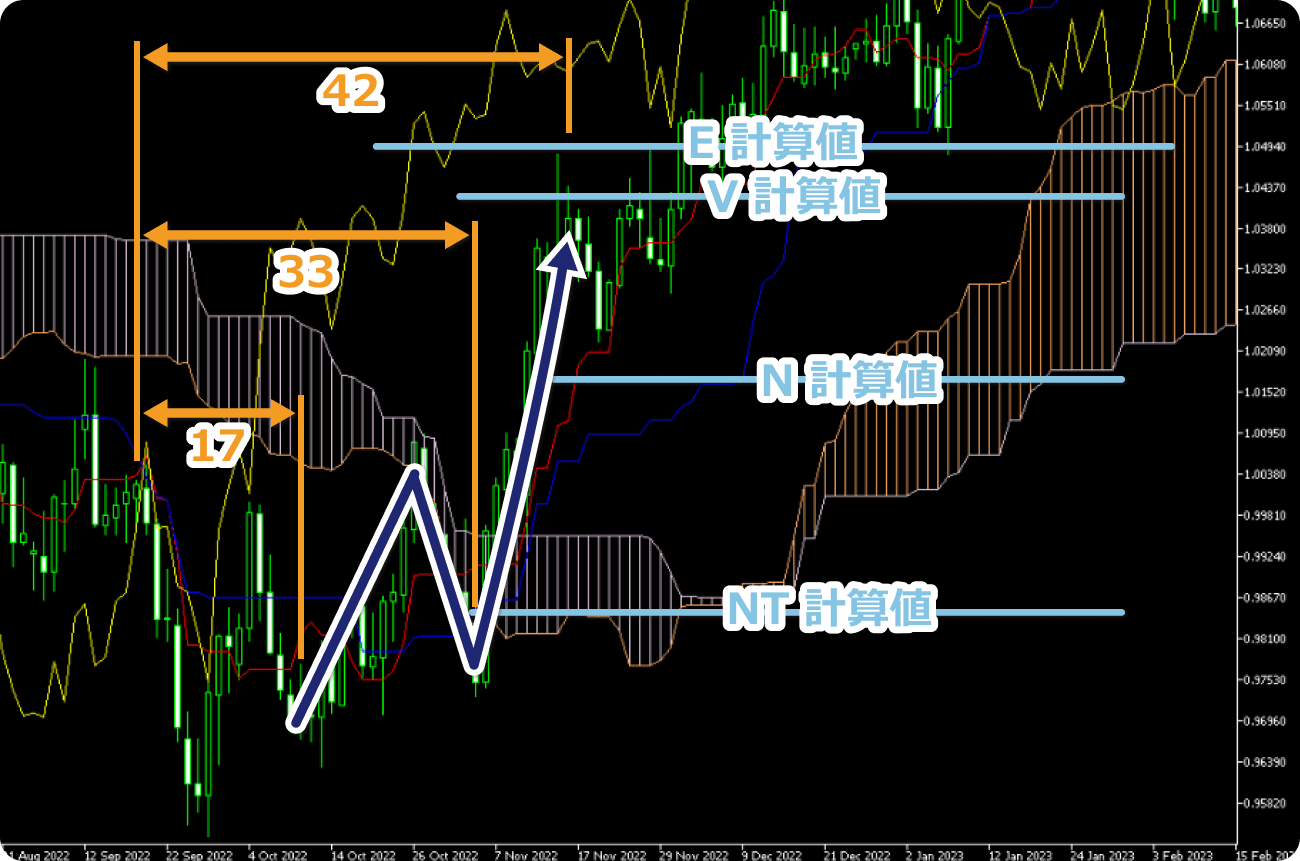

時間論とは、時間の経過によって相場のサイクルやトレンドの転換を分析できるという理論です。9、17(9×2-1)、26(9x3-2)を基本数値と呼び、転換・加速という動きが発生する節目になる重要な数値とされています。

その中でも26を1期と呼び、ローソク足26本毎に1つのサイクルを形成していると考えられている最も重要な数値です。そのため、一目均衡表の各線の計算値には26という数値が多用されています。

また、基本数値を組み合わせて-1または-2した数は複合数値と呼ばれ、基本数値と合わせてサイクルの分析に使用されます。具体的には以下のような値が複合数値です。

| 基本数値 | 9、17、26 |

|---|---|

| 複合数値 | 33、42、52,65,76,129,172 |

基本数値と併せて、複合数値も意識して相場を観察しましょう。

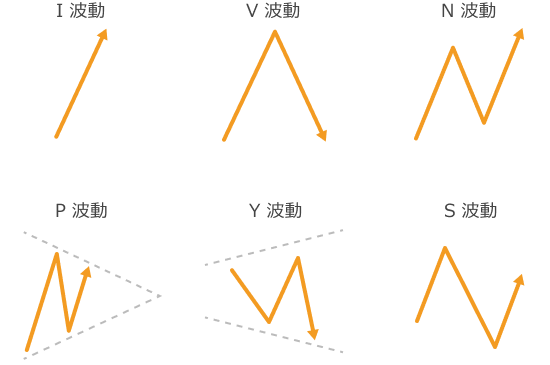

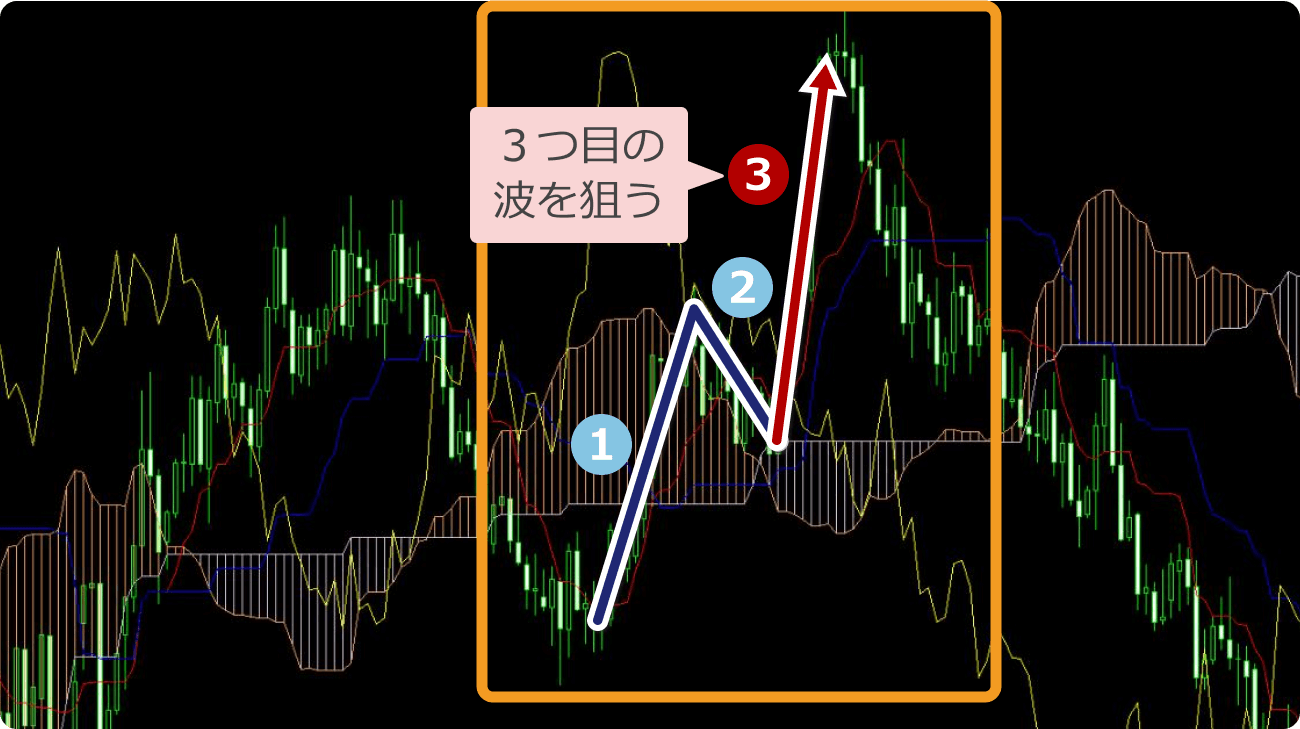

波動論とは、ローソク足が形成する波形のパターンから相場を分析するという理論です。相場を、上昇→下降→上昇または下降→上昇→下降の3つの波動で捉えるのが基本です。

I波動とV波動が連なることで波動を形成します。主な波動は以下の4種です。

| I波動 | 上昇・下降を表す |

|---|---|

| V波動 | 上昇→下降、または下降→上昇を表す |

| N波動 | もっとも基本的な波。上昇→下降→上昇、または下降→上昇→下降 |

| P波動 | 値幅を縮小しながら形成される波動パターン |

| Y波動 | 値幅を上下に拡大しながら形成される波動パターン |

| S波動 | トレンド転換や保ち合いに移行しやすい波動パターン |

I波動は単純に上昇・下降する波動パターンで、1波動で形成されます。

V波動は、上昇→下降または下降→上昇という形の波動です。I波動の後に形成されやすく、I波動とV波動が組み合わさってN波動となります。

N波動は、I波動の後にV波動が起こることで形成される波動です。上昇→下降→上昇または下降→上昇→下降という形になります。N波動が連続することでトレンドが形成されます。

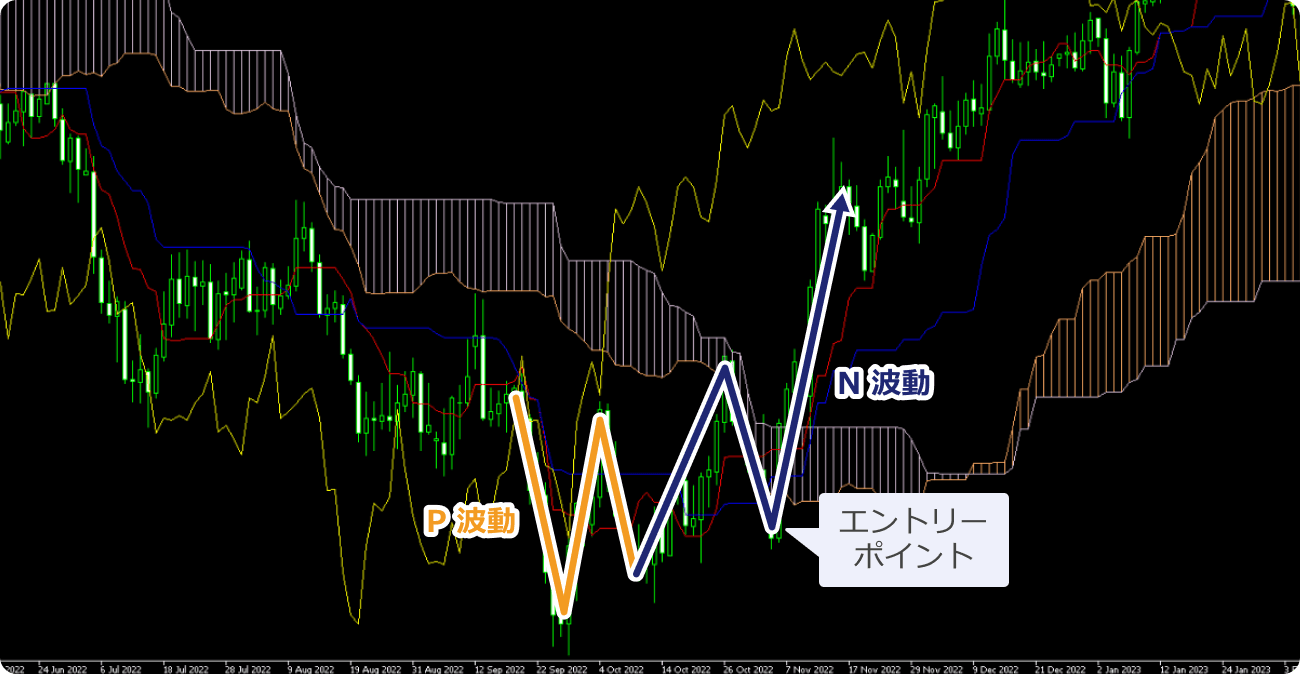

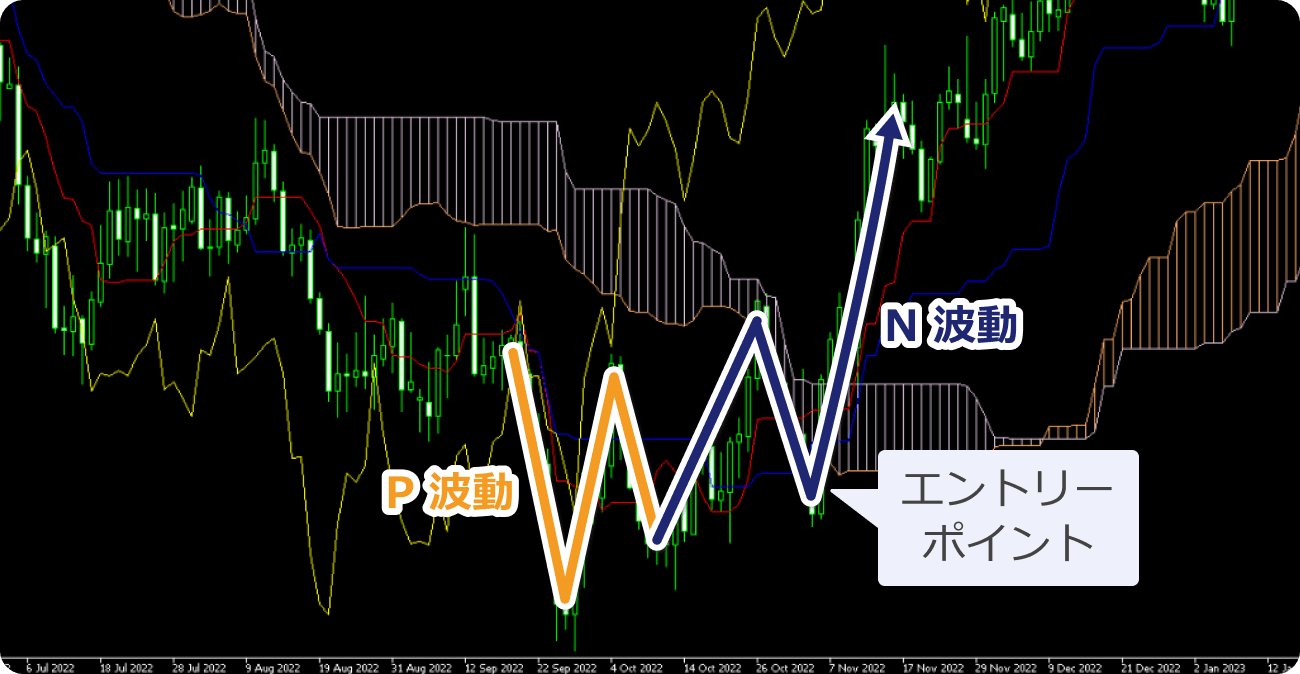

P波動は値幅を縮小しながら上下に動くパターンで、三角保ち合いとも呼ばれている形です。P波動は上下どちらかに抜けるとN波動へ繋がることが多いです。

Y波動はP波動と反対で、値幅を拡大させながら上下に動くパターンです。Y波動形成中は方向感が掴みにくいため、トレードの難易度が非常に高くなります。

S波動は押し目・戻り高値が起点を抜ける形のV波動で始まり、3波目が直近高値・安値を越えられなかった時に形成される波動です。トレンド転換や揉み合い相場への転換時に形成されます。

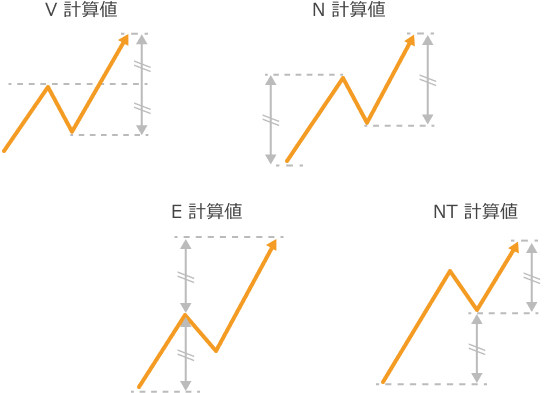

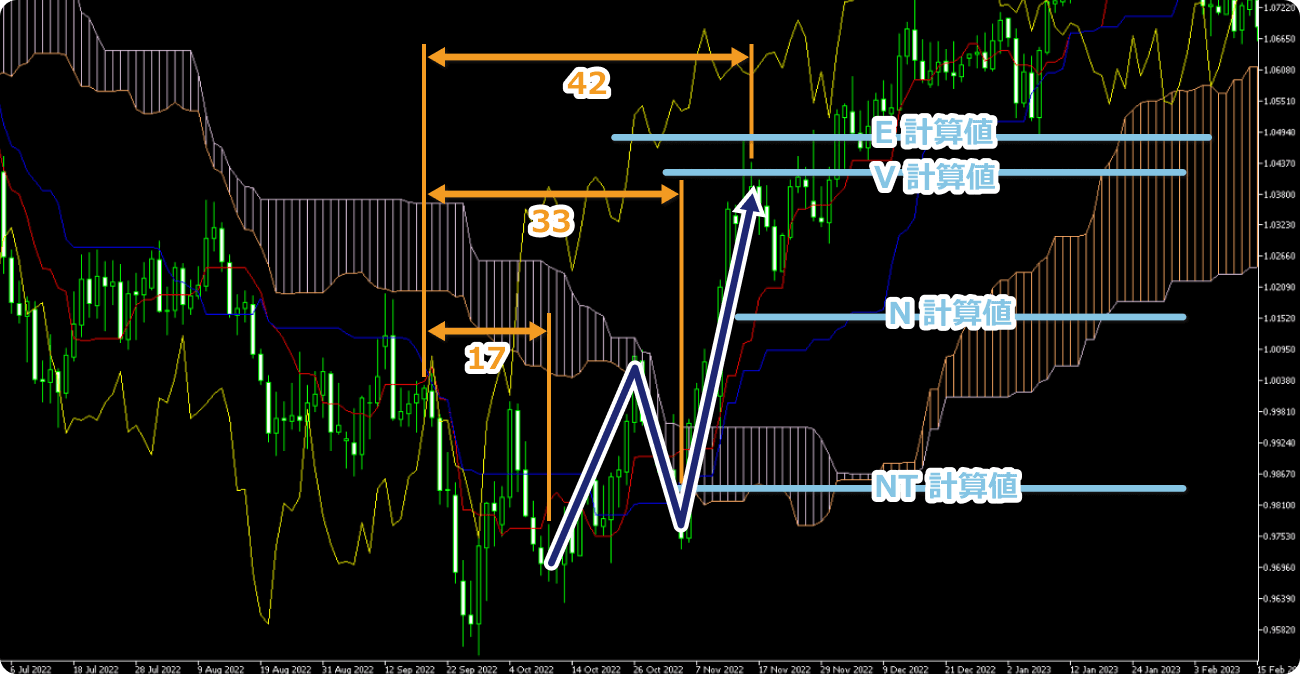

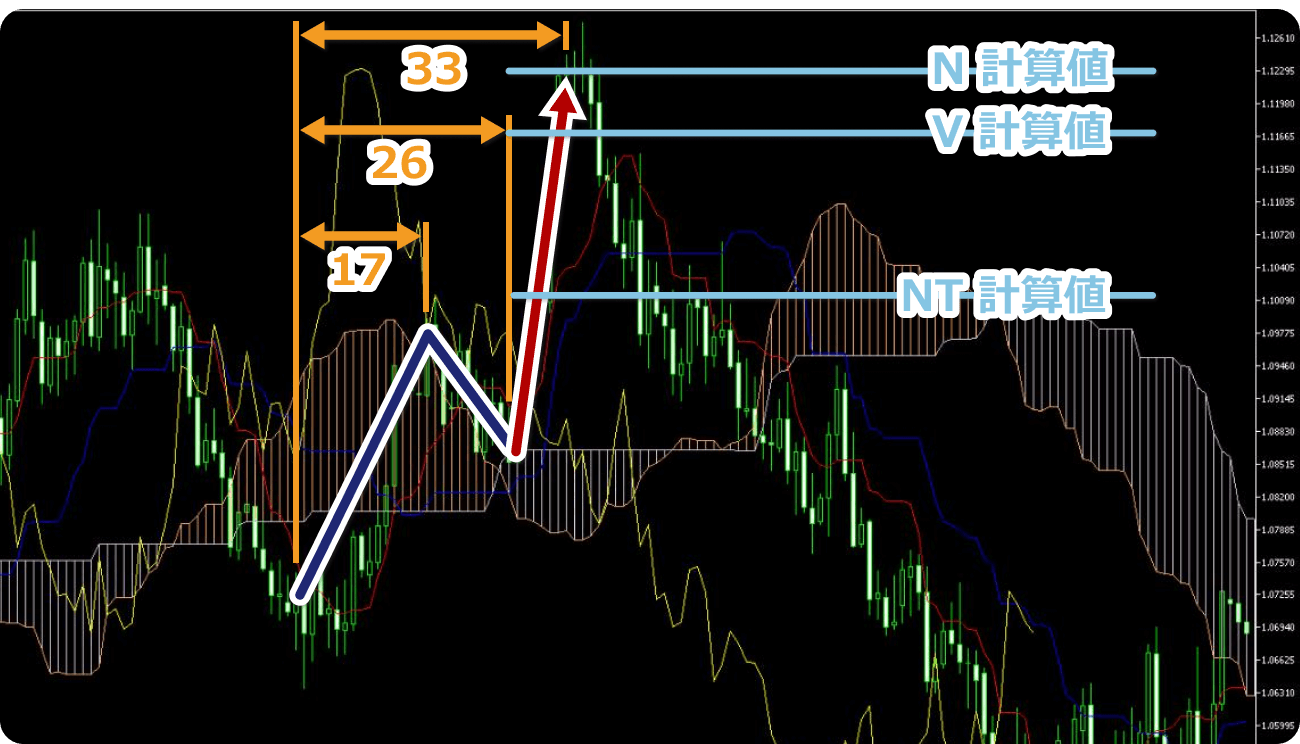

水準論は「値幅推測論」とも呼ばれ、それまでの値動きを元に、今後どれくらいの上昇・下落をするのかを推測する方法論です。計算方法として、以下の4種類が挙げられます。

V計算値は調整の押し戻りの値幅と高値・安値ブレイク後の値幅が同じ値幅で動くと予測する場合の計算方法です。価格の変動幅が大きい時に成立しやすいとされています。

N計算値は1波目と調整後の3波目が同じ値幅になると予測する場合の計算方法です。N計算値のような値動きになった場合は、3波目が1波目と同じ値幅で止まっているため、それほど強いトレンドではないといえます。

E計算値は1波目の値幅と、高値・安値ブレイク後の値幅が同じになるという計算方法です。1波目の値幅よりも3波目全体の値幅の方が大きくなるため、上昇の勢いが強いことを示しています。

NT計算値は起点から押し目・戻りのピークまでの値幅と、3波目の値幅が同じになるという計算値です。1波目に比べて3波目の方が値幅は小さいため、トレンドが弱い状態にあることを示しています。

時間論と波動論、水準論はそれぞれが独立した理論ではなく、3つの理論を複合的に使用することを前提に作られています。そのため、3大理論のどれかを使うという形式ではなく、組み合わせて使うようにしましょう。

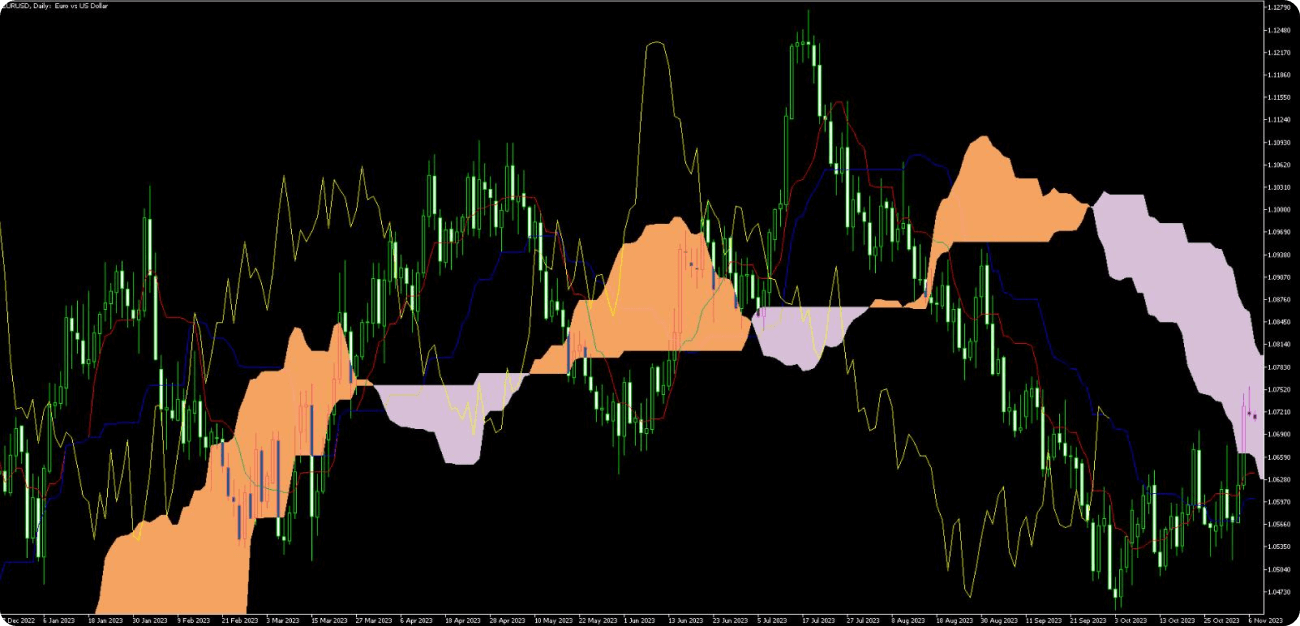

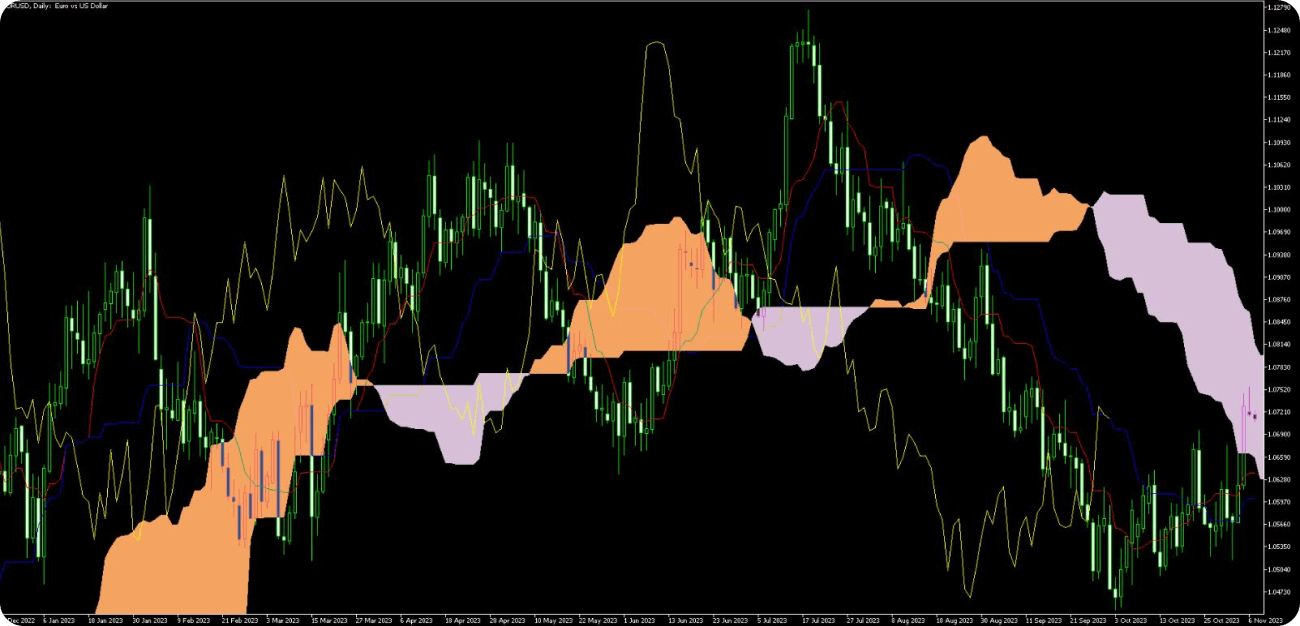

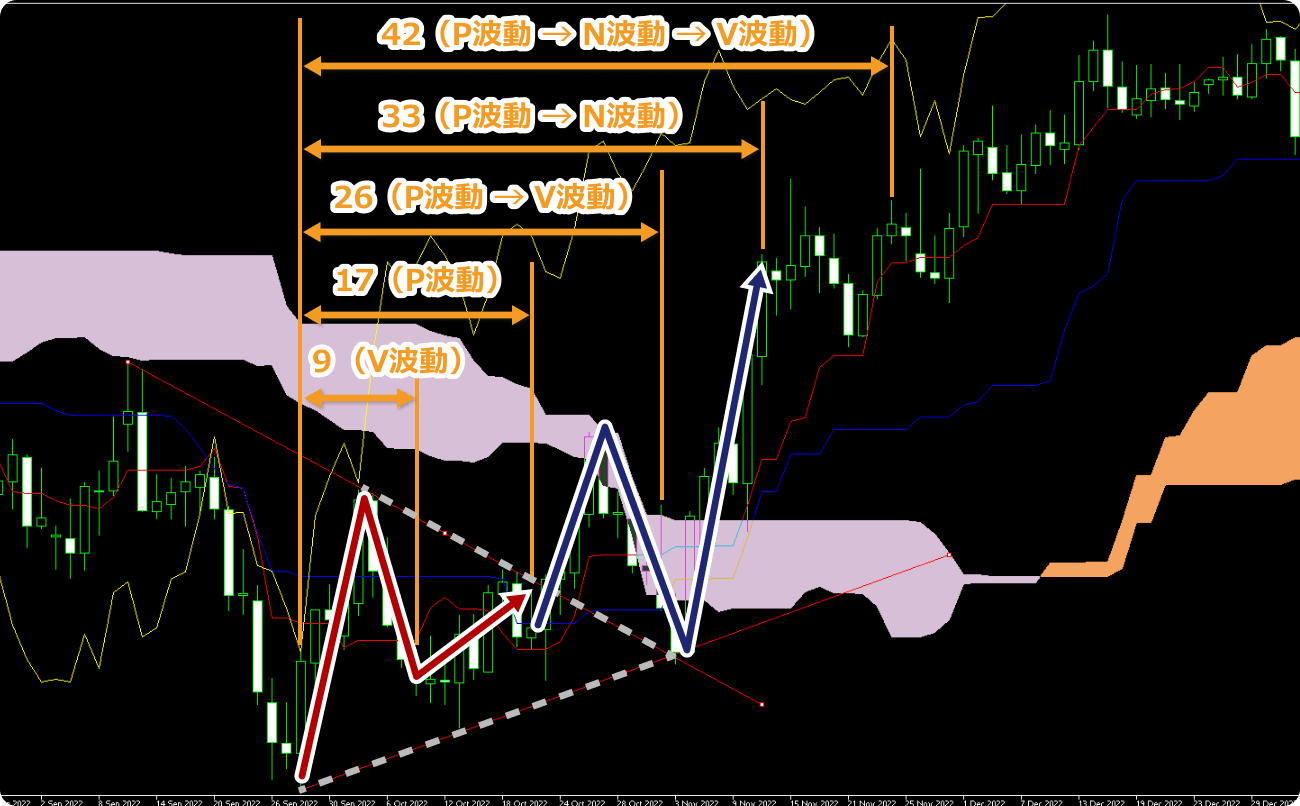

上図の様に、時間論と波動論を組み合わせて分析を行い、最後に水準論を使って値幅予測やトレンドの強さを予測すると良いでしょう。

一目均衡表では、表示されているそれぞれの線を使って、以下の3通りのトレンド分析ができます。

これらのトレンド分析と3大理論を合わせて考えられるようになると、より実践的な一目均衡表の活用が可能になります。

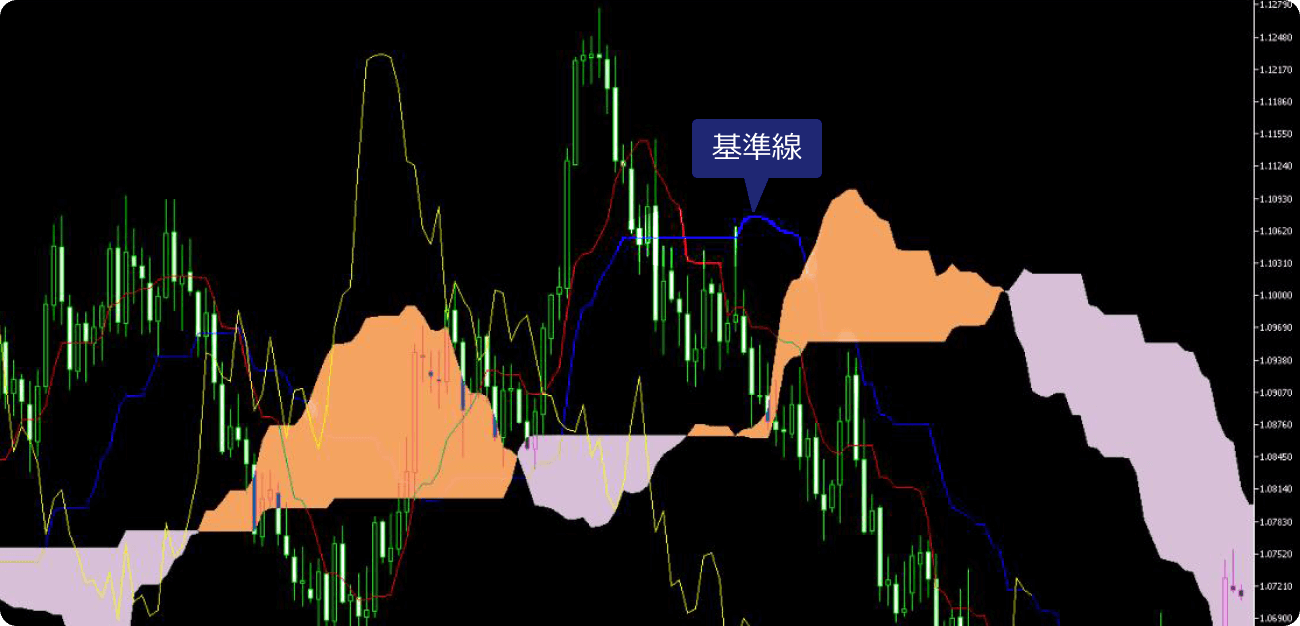

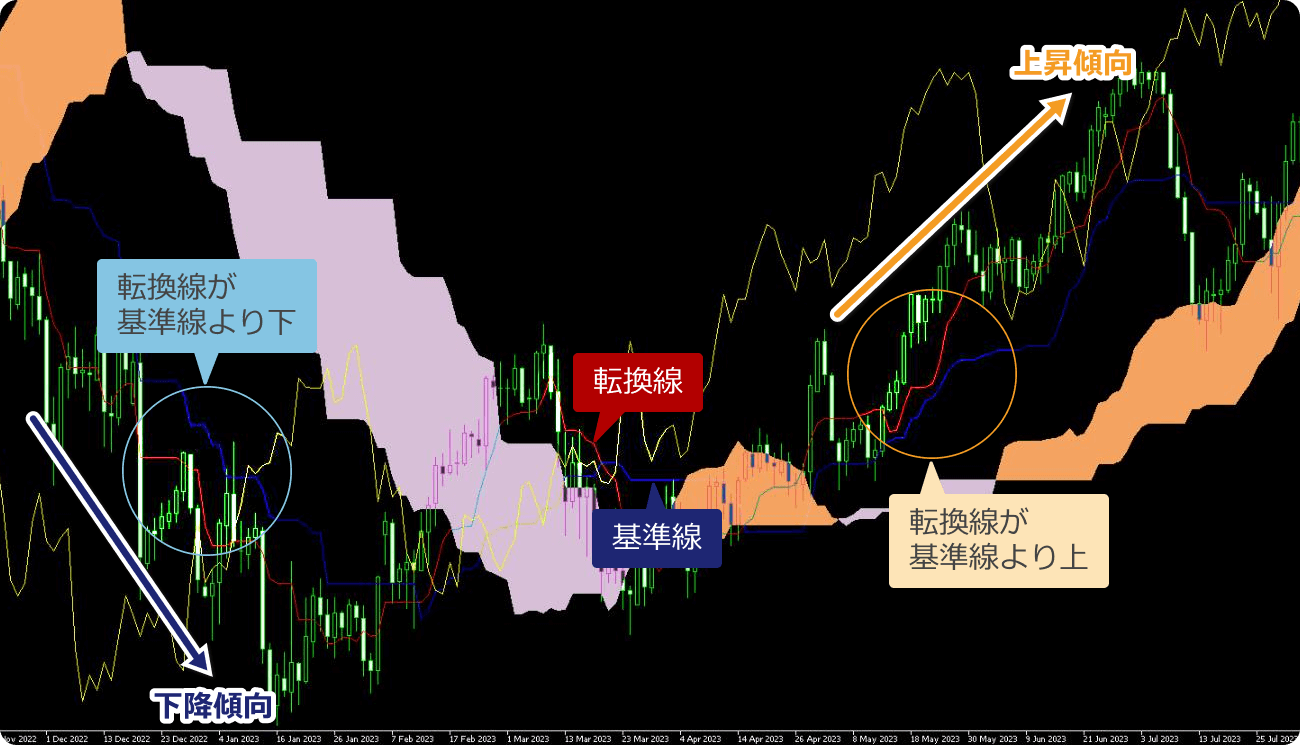

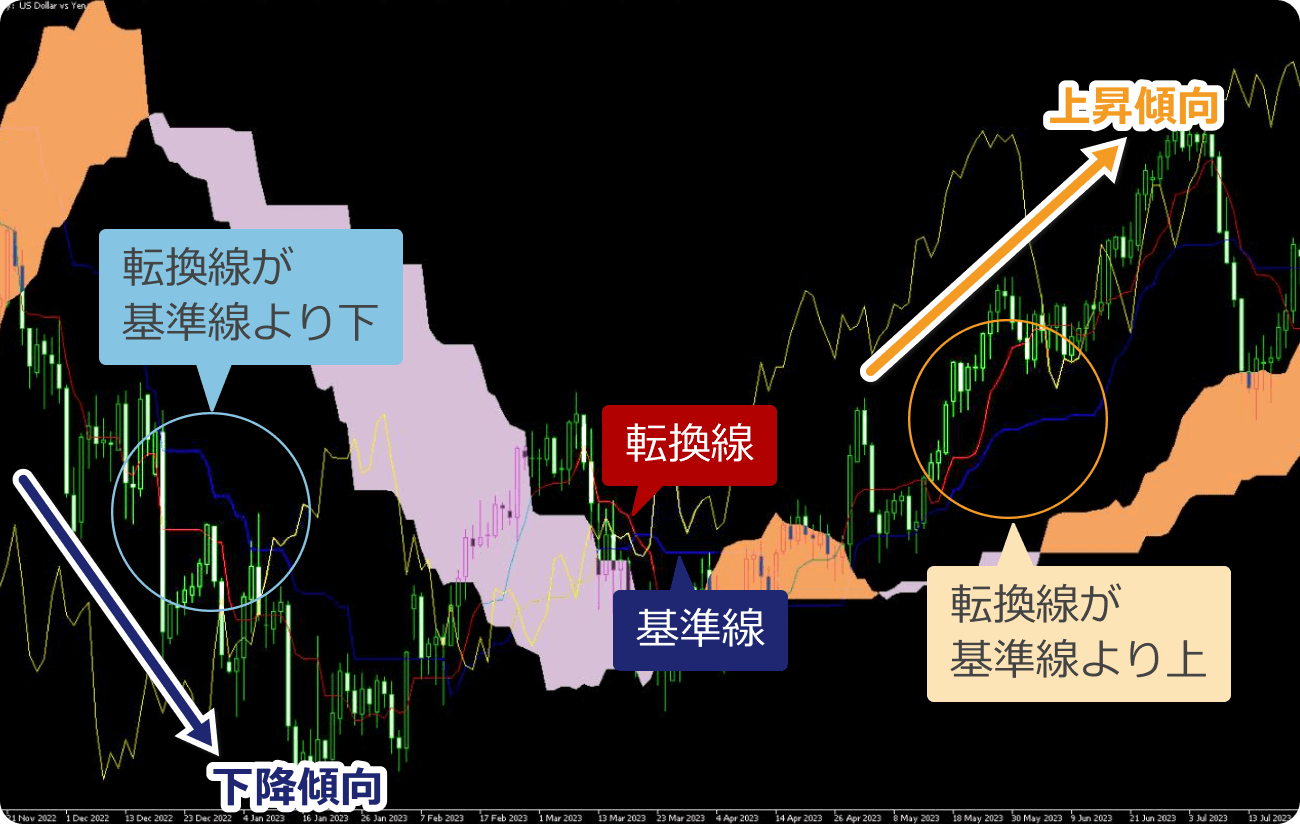

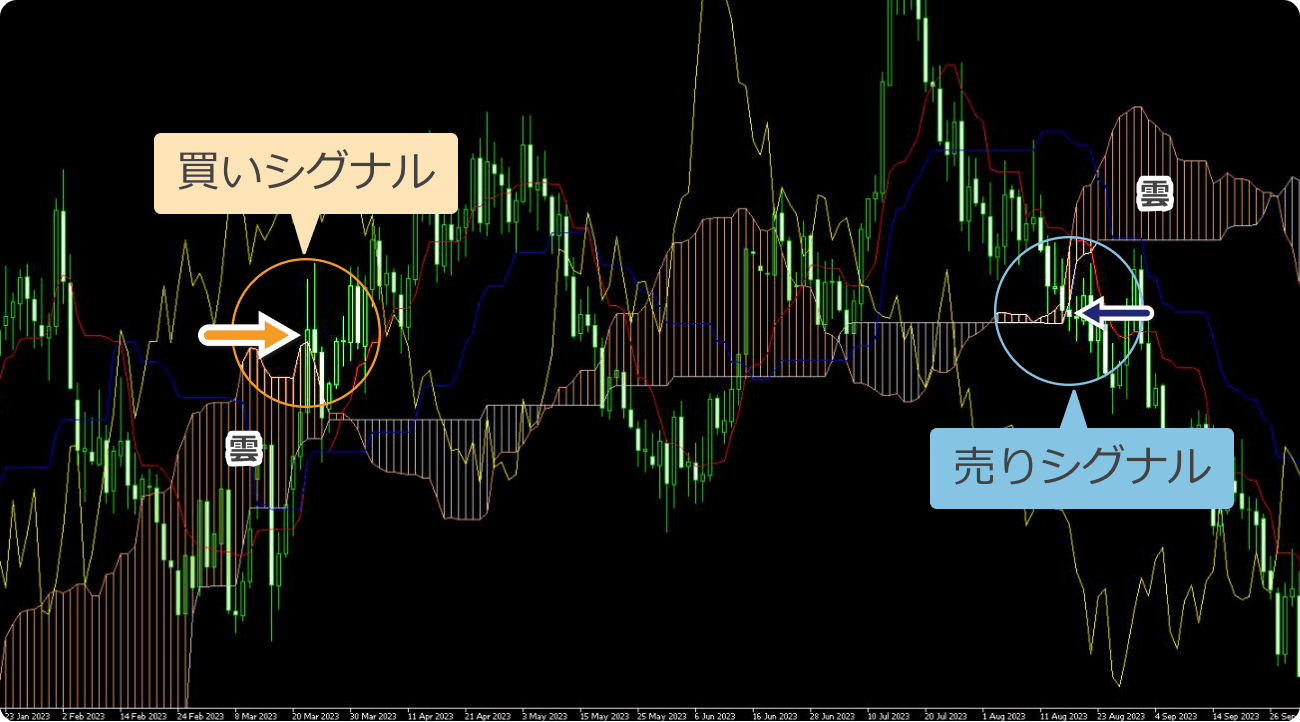

基準線の向きは中期トレンドを、転換線の向きは短期トレンドを示しています。転換線が基準線の上にある時は上昇トレンド、転換線が基準線の下にある時は下降トレンドです。

基準線は、時間論の基本数値であるローソク足26本分の期間における最高値・最安値の中間を表しているため、一目均衡表でのトレンド判断において重要なラインになります。

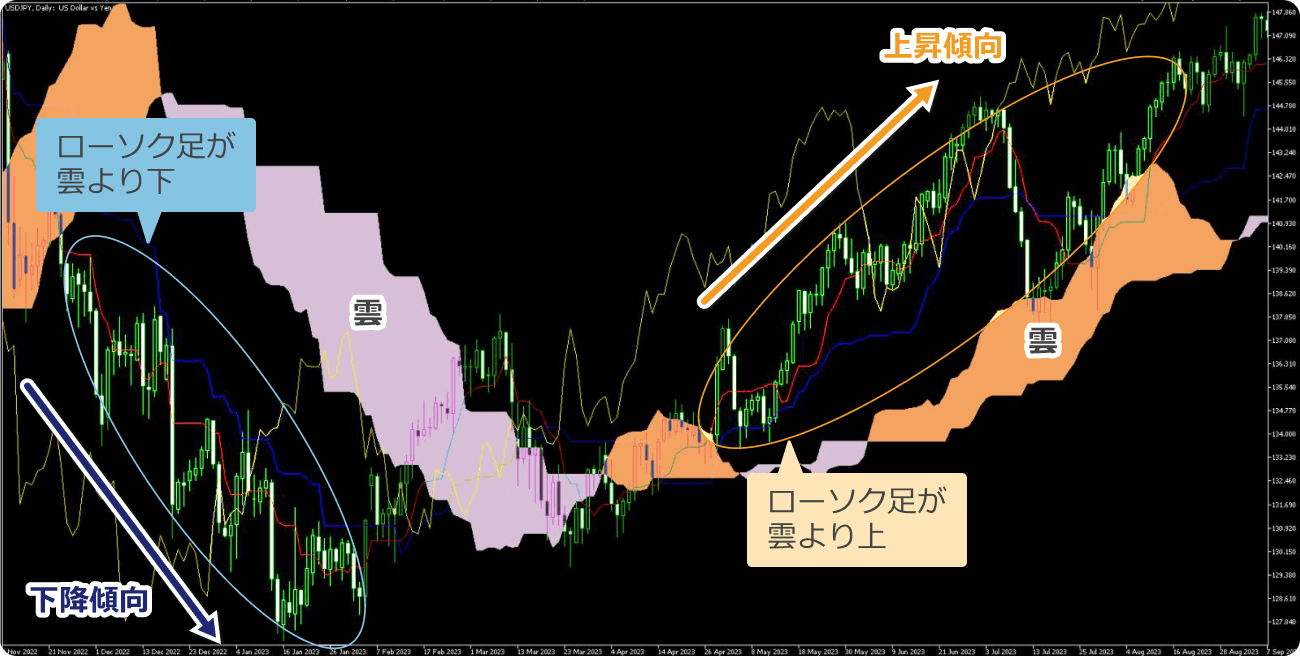

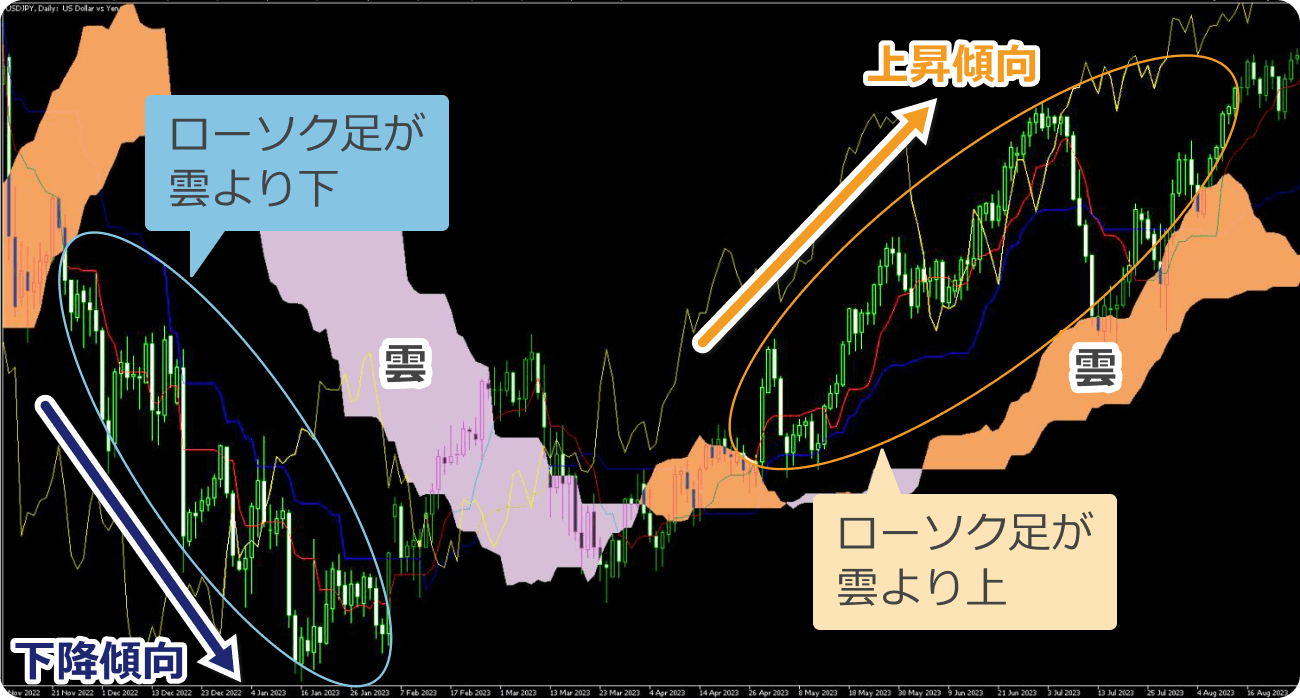

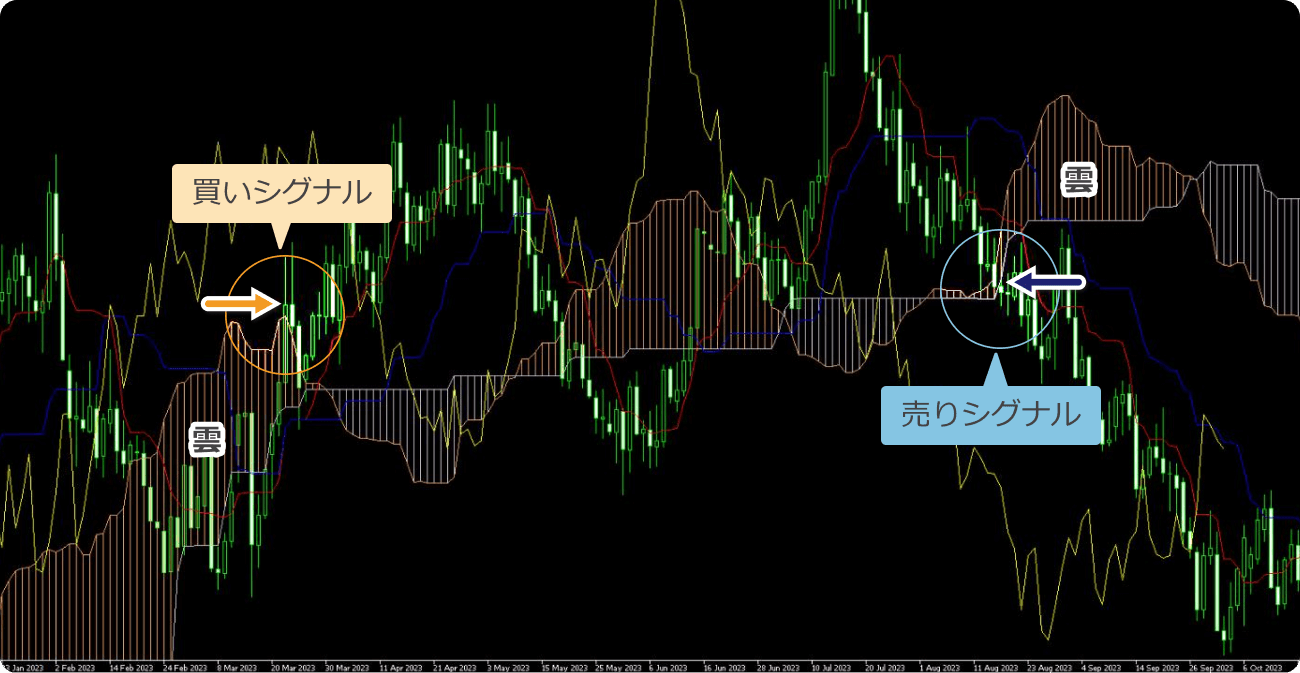

雲とローソク足の位置関係でもトレンドを推測できます。

ローソク足が雲の上にあれば上昇トレンドにあり、雲の下にあれば下降トレンドにあると判断できます。

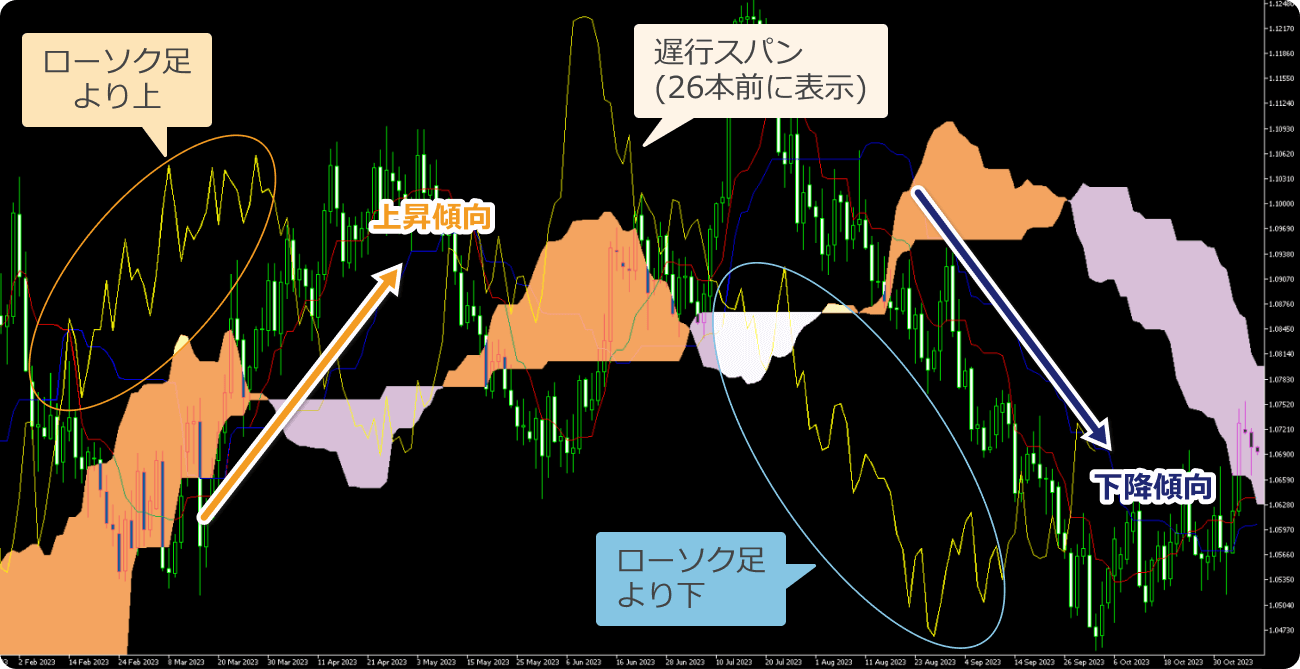

遅行スパンとローソク足の位置関係からも、トレンドを把握できます。

遅行スパンがローソク足より上にある場合は上昇傾向、遅行スパンがローソク足より下にある場合は下降傾向にあると判断します。

一目均衡表を使ったエントリーポイントは何種類かあるのですが、ここでは以下の5種を紹介します。

上記のシグナルのうち、転換線と基準線のクロスから雲のブレイクまでの3つ条件が上昇方向に成立した場合を三役好転、下降方向に成立した場合を三役逆転と呼び、強いエントリーシグナルとされています。

エントリーとは、FXにおいて新規にポジションを建てることを指します。ポジションが無ければ利益も損失もなくゼロの状態ですが、新規にエントリーすることにより買いか売りいずれかのポジションを持つことになり、その時点からはレート変動により含み益や含み損が発生するようになります

残り2つの方法は、時間論と波動論を使ってエントリーポイントを探る方法です。多少複雑な分析が必要にはなりますが、インジケーターを使ったトレンド分析と組み合わせて考えることで、エントリーの精度を高められるでしょう。

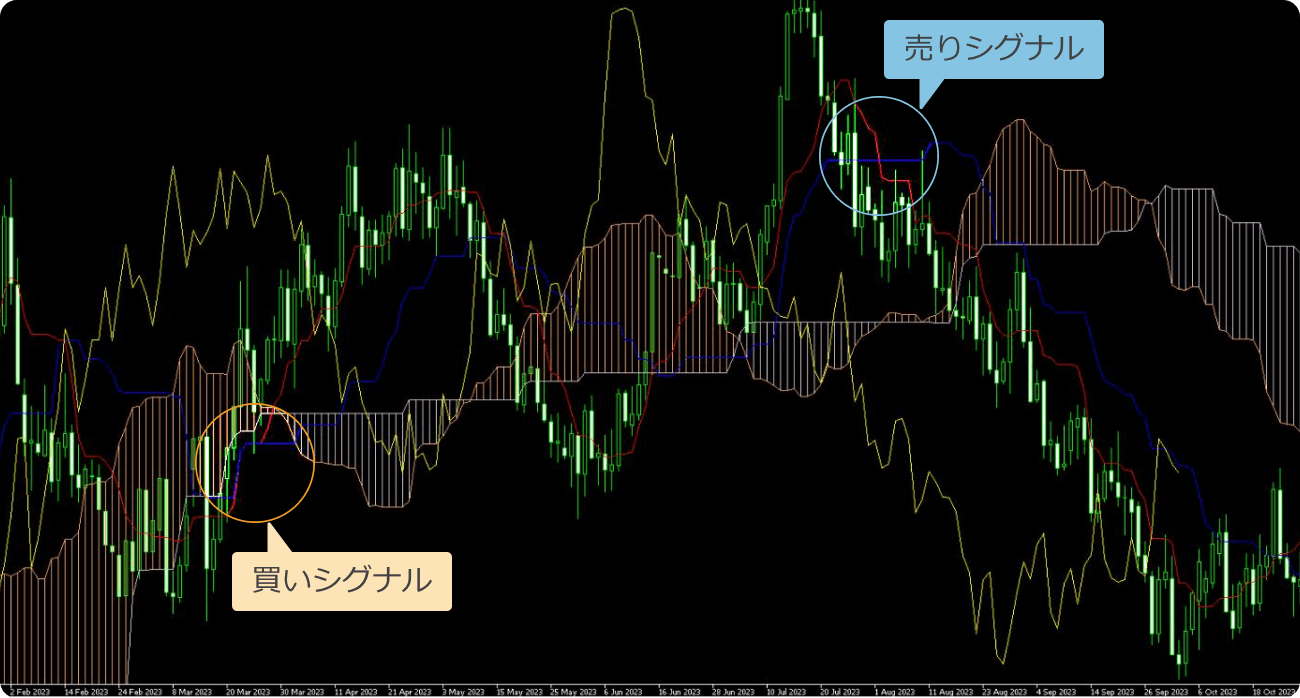

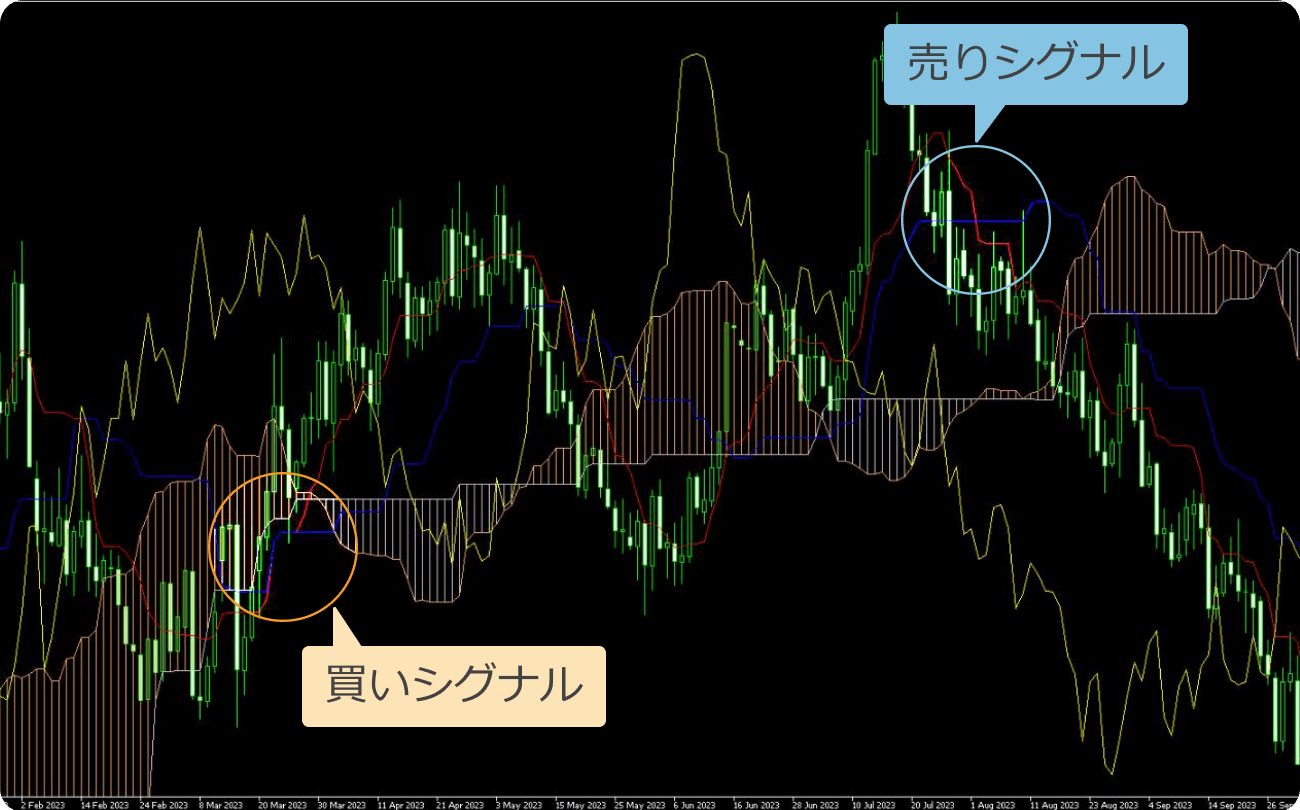

転換線と基準線のクロスは、三役好転・三役逆転の中でも1番最初に発生しやすいエントリーシグナルです。

基準線が下向きでは無い時に、転換線が基準線を上に突き抜けたら買いシグナルです。反対に、基準線が上向きでは無い時に、転換線が基準線を下に突き抜けたら売りシグナルとなります。

転換線と基準線のクロスの後に発生しやすいエントリーシグナルです。

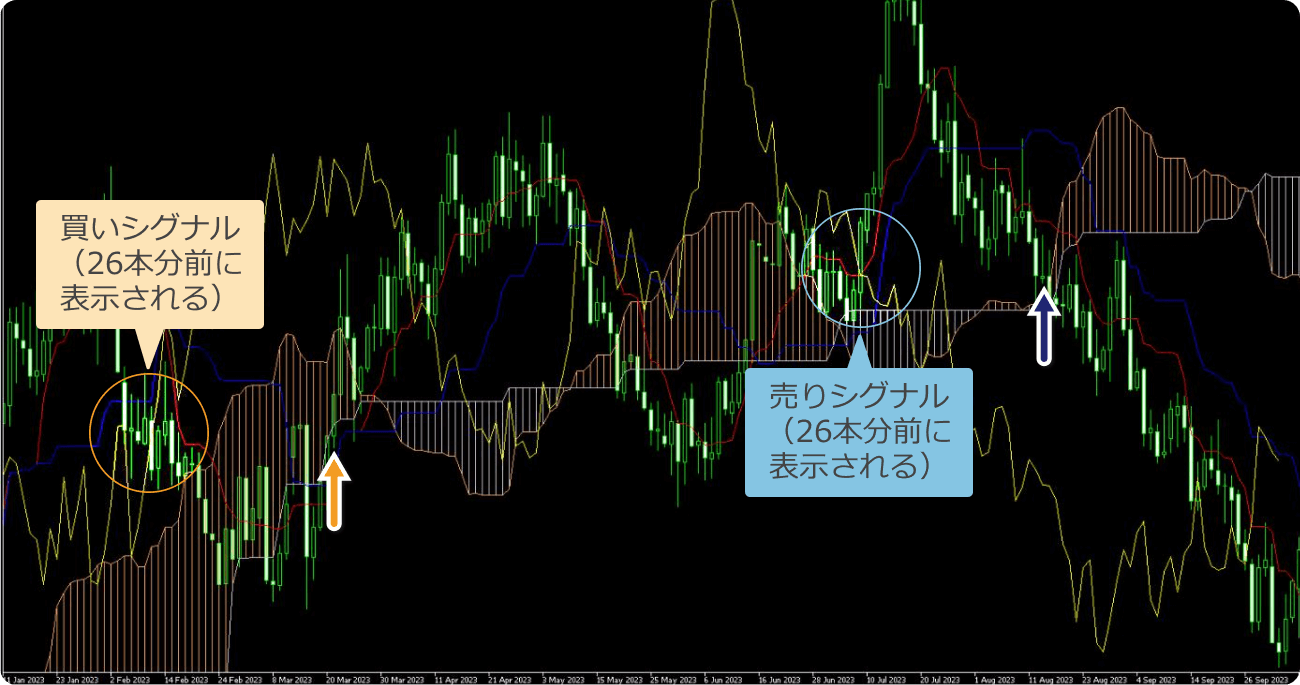

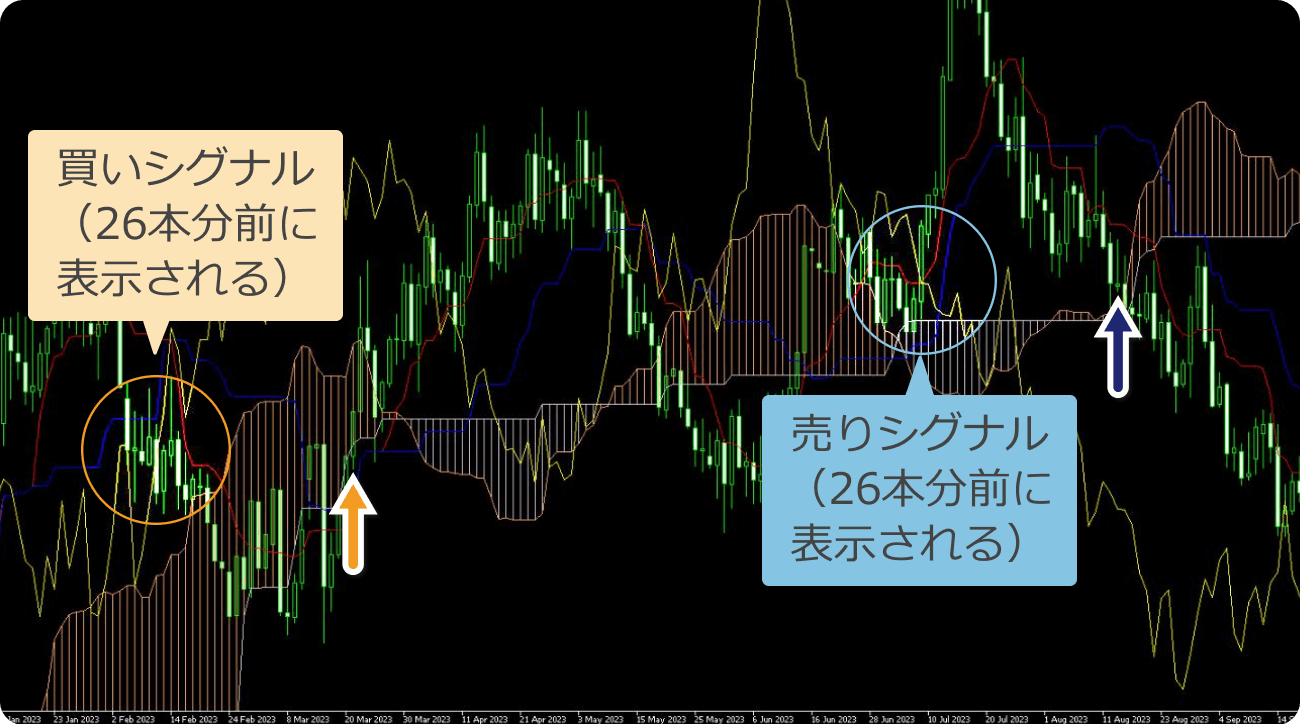

遅行スパンがローソク足を上抜けたら買いシグナル、下抜けたら売りシグナルです。なお、遅行スパンはローソク足26本分後ろに表示されるので、過去チャートで分析する場合はその点に気を付けながら見るようにしましょう。

ローソク足が雲を抜けるシグナルは、三役の中で最後に成立することが多いです。

ローソク足が雲を上抜けしたら買いエントリーのシグナル、下抜けしたら売りエントリーのシグナルです。雲に突入した時ではなく、抜けた時がシグナルなので間違えないようにしましょう。

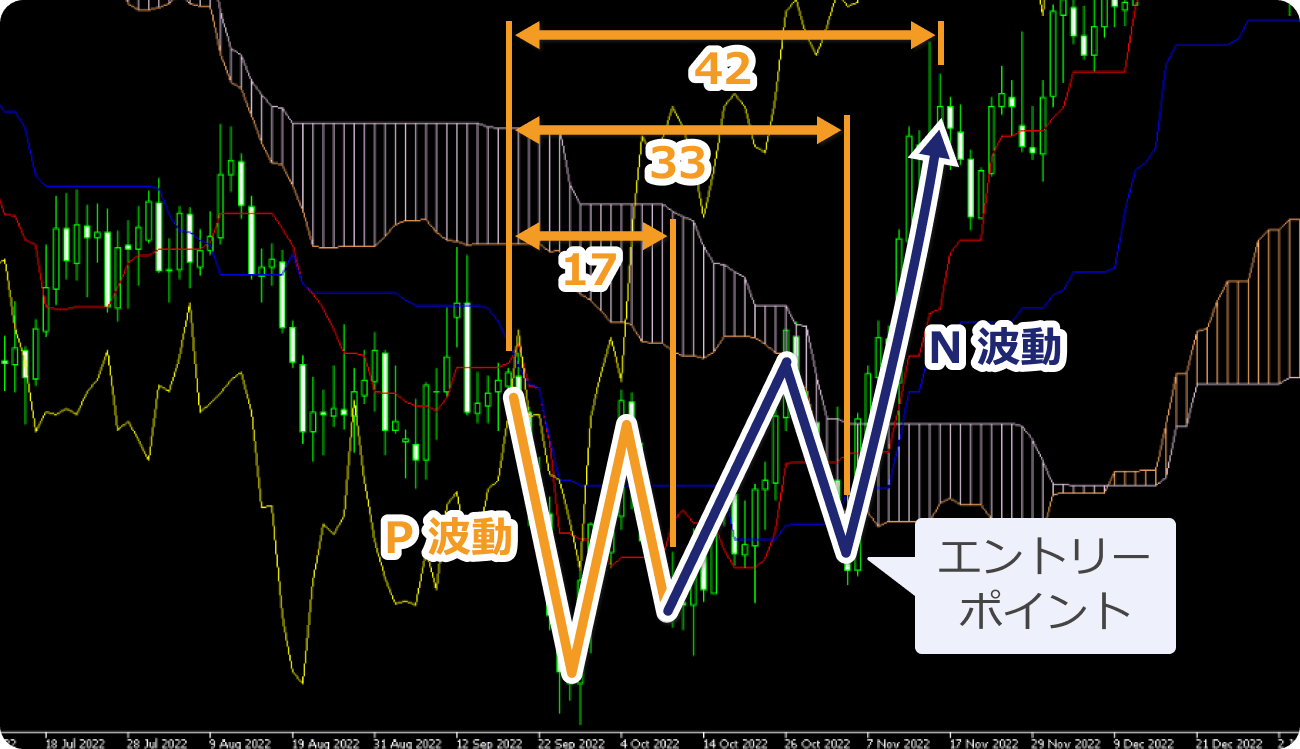

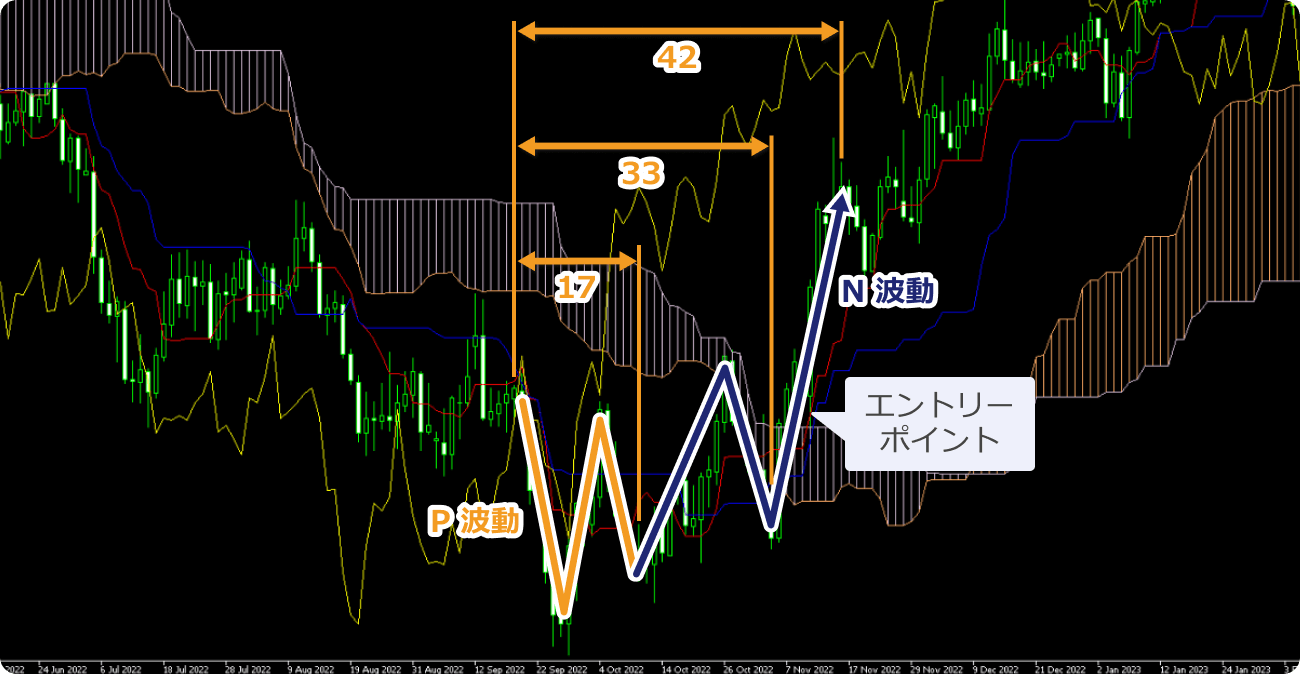

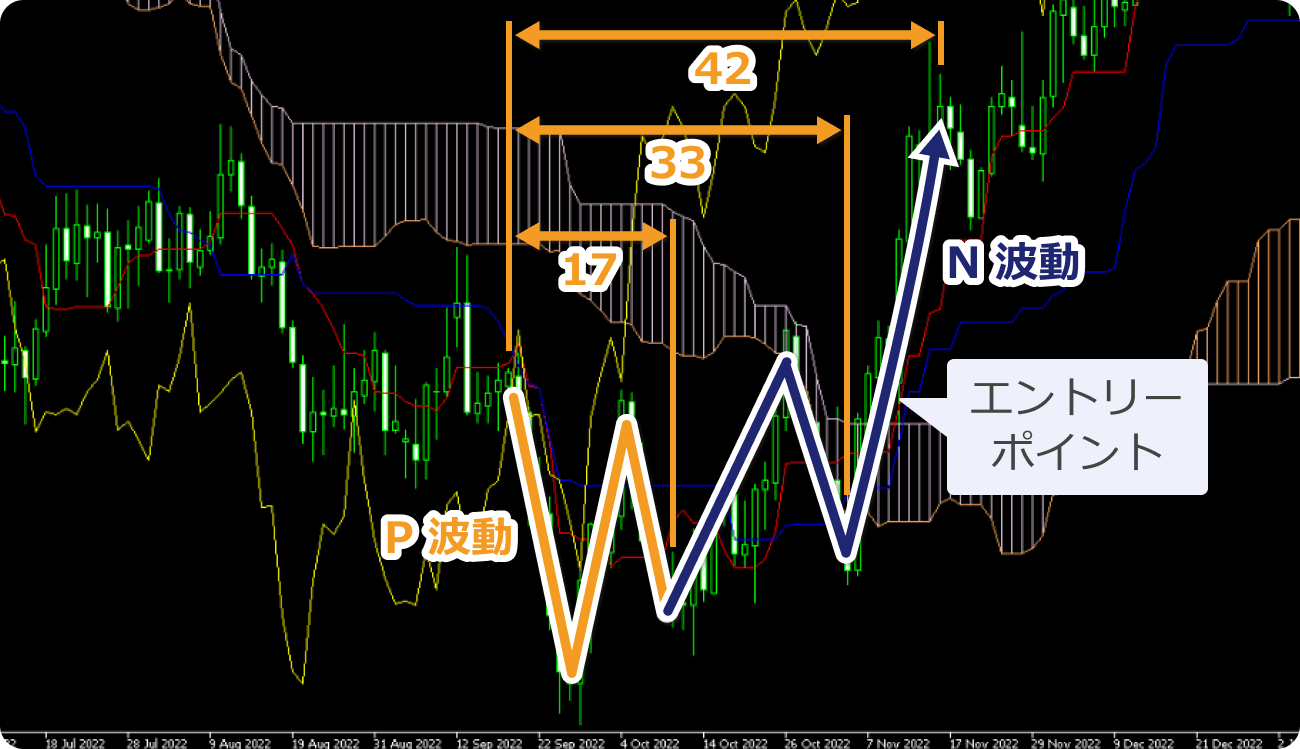

波動論の項目で解説したN波動の、3波目を狙ってエントリーする方法です。インジケーターだけでなく、3大理論も同時に用いることで、エントリー精度の向上が期待できます。

波の形を確認するだけでなく、時間論と3役の状態を合わせて確認しましょう。

買いエントリーの場合であれば、インジケーターが上昇トレンドを示している状態で、時間論に則ったローソク足の本数で3波目の上昇に転じたところがエントリーポイントとなります。

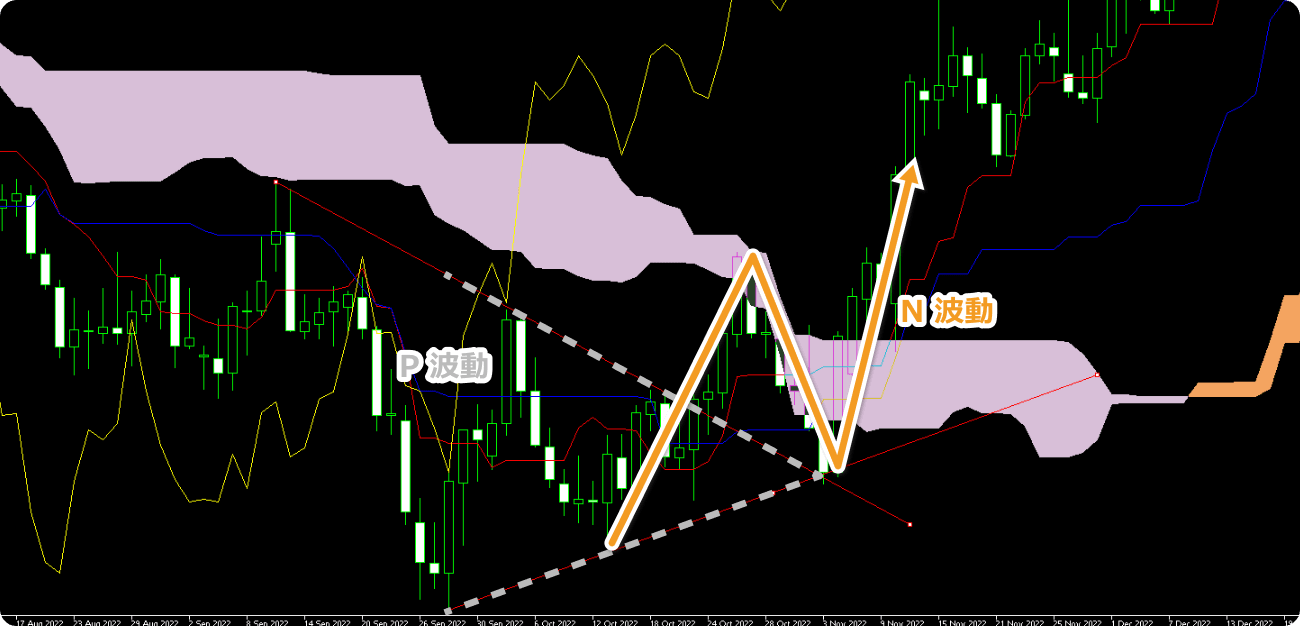

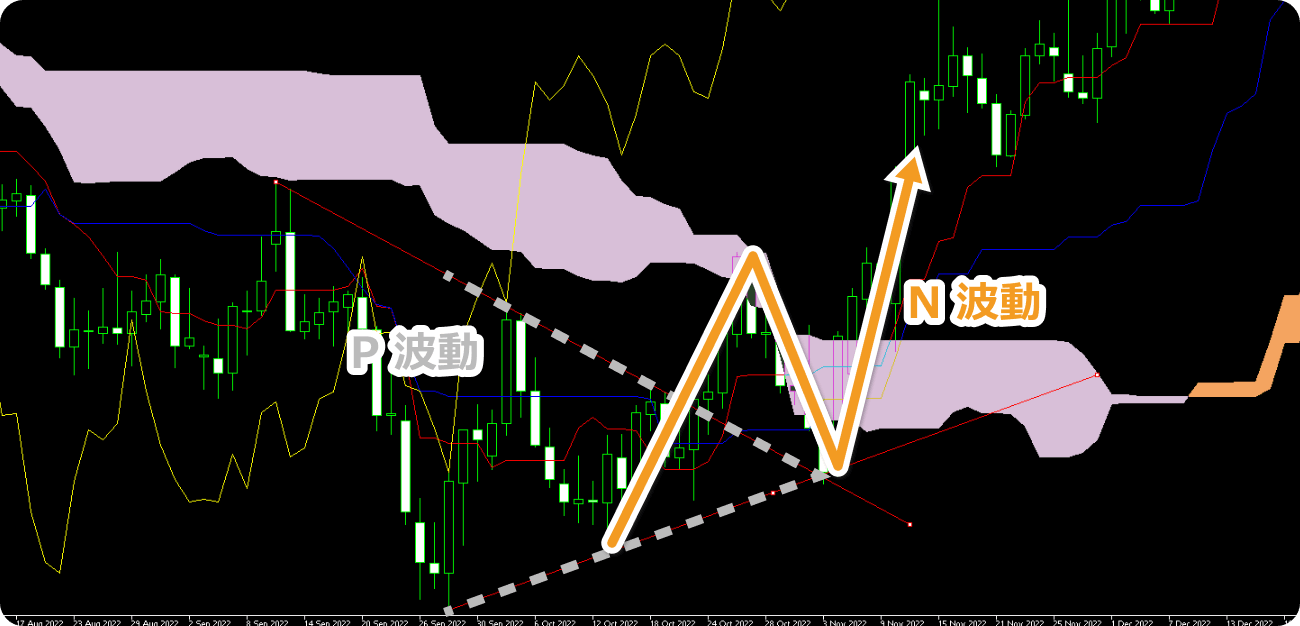

上図のケースでは、ローソク足9本でS波動、17本でI波動、26本でV波動となっており、値動きと時間論、波動論が噛み合っている状態です。さらに、インジケーターを確認すると、基準線と転換線、遅行スパンとローソク足がそれぞれ上昇トレンドを示しています。

その状態から、ローソク足が雲を上抜けて三役好転が完成しています。インジケーターと時間論、波動論の全ての要素がシグナルを発している買いエントリーポイントの好例といえるでしょう。

ただし、一目均衡表も万能なインジケーターではありません。時間論の基本数値、複合数値と波動の動きが噛み合っているときが、一目均衡表の真価を発揮できるタイミングと考えましょう。

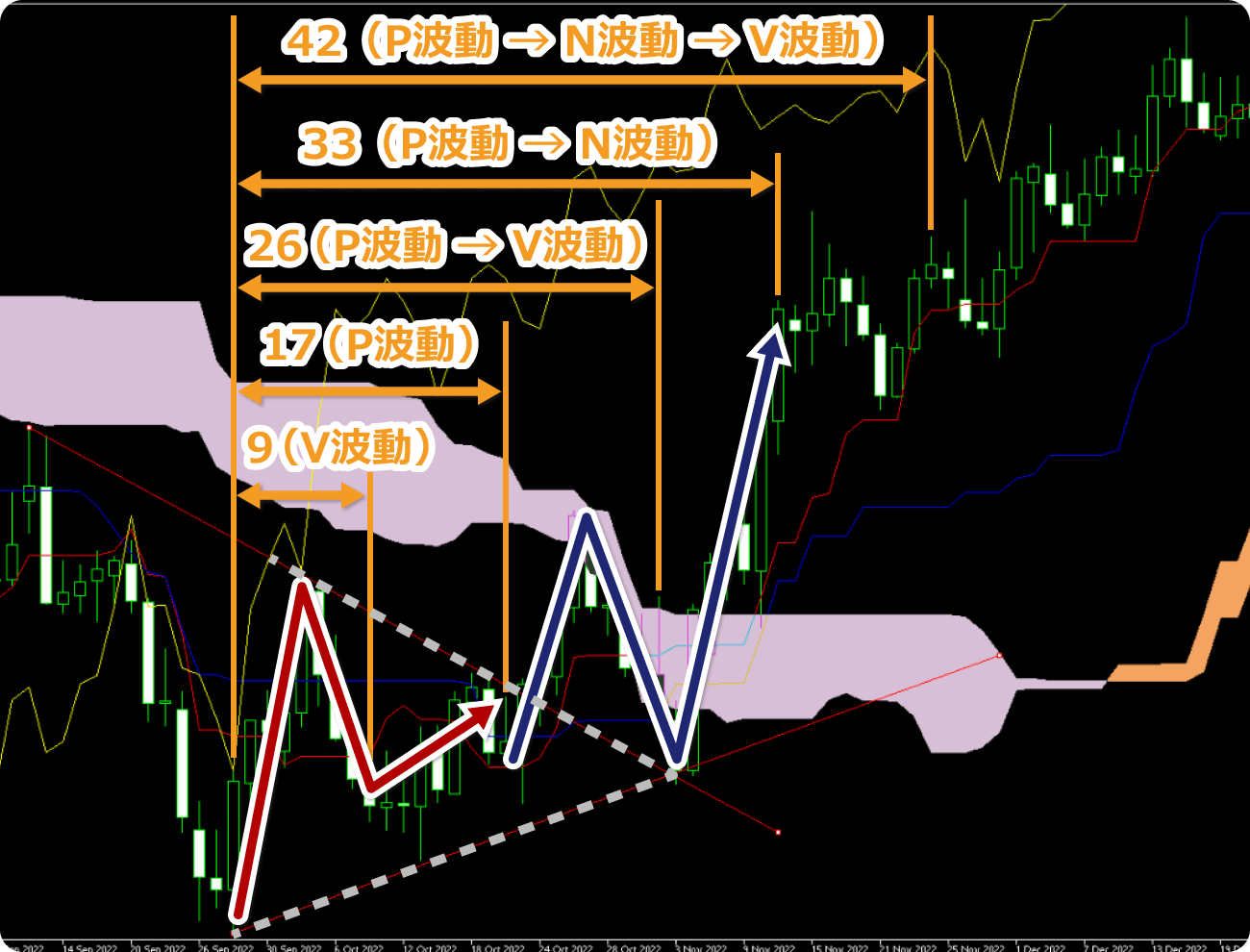

波動論の項目で触れましたが、P波動の後はN波動に繋がりやすいです。P波動が出た後のN波動の3波目でエントリーする方法を紹介します。

P波動の形成中にエントリーのチャンスはありませんが、次にN波動が形成される可能性を考慮して、ローソク足をカウントしておきましょう。

基本数値、または複合数値の本数で反発したところがエントリーの狙い目となります。尚この場面では、三役のうち、雲とローソク足の位置関係だけは好転していません。逆行のリスクを下げるために、すべての判断材料が揃うまで待つのもよいでしょう。

直近安値を割り込んでN波動が崩れるポイントを損切り目安とすると、損切りまでの距離が遠くはなりますが、勝率を高められる可能性があります。

一目均衡表を紹介している記事を読むと、利確について触れられていないことが多いです。利確ポイントが不明瞭な点も、一目均衡表が意味ないと思われている潜在的な理由になっていると考えられます。

利益確定とは、FX取引において保有しているポジションが含み益になっているときに決済し、利益を確定させることです。「利確」や「利食い」、「テイクプロフィット」という言い方をすることもあります。

ここでは一目均衡表の利確目安について解説します。

水準論の項目で解説した計算値を利用して利確の目安を決めましょう。

時間論と波動論、インジケーターを参考にしてエントリーポイントを定め、水準論を元に利確の目安をつけましょう。

なお、4つの計算値のうち、NT値で止まることはめったにありません。他の計算値についてもどこで止まるか明確な定め方はありませんので、あくまでも目安と考えた方が良いでしょう。それぞれのライン付近の値動きを参考に利確しましょう。

上の画像のケースでは、E計算値まで止まることなく上昇しました。そのため、E計算値付近で利確することになったでしょう。

一方上図のケースでは、N計算値到達後、長い上ヒゲが出現し下落しています。それぞれの計算値で止まった後、長いヒゲやダブルトップ、下位足でのトレンドラインブレイクなど、反転する兆候がでたら利確するようにしましょう。

一目均衡表の損切りの目安は、他のテクニカル分析と同じように、エントリーの根拠が崩れたときに行いましょう。

エントリーの根拠が崩れるまでは、損切りする理由はありません。また、エントリーの根拠が崩れたにもかかわらず損切りしないのも賢明ではありません。

損切りとは、保有しているポジションが含み損になってしまっているときに、それ以上の損失拡大を防ぐために行う損失確定注文のことです。ストップロスと呼ばれることもあります。

例えば三役好転でエントリーしたならば三役好転が崩れた時、N波動の3波目を狙ったエントリーであれば直近高値・安値をブレイクした時に損切りします。

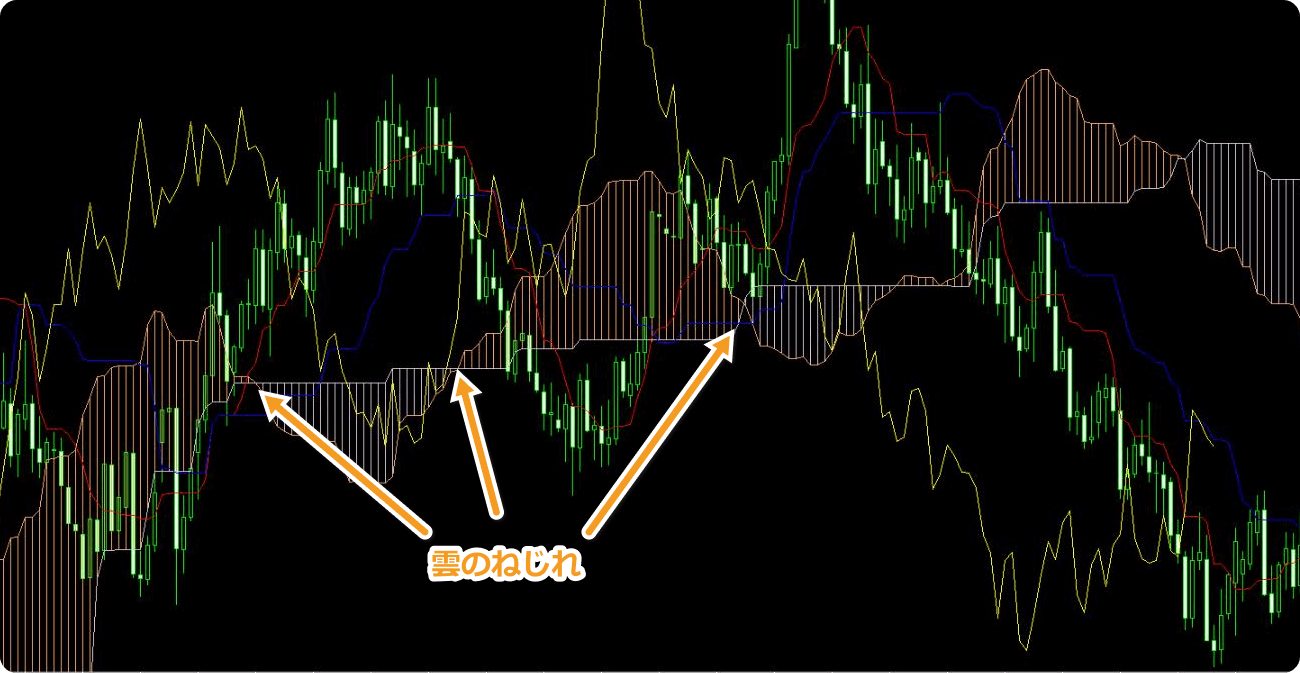

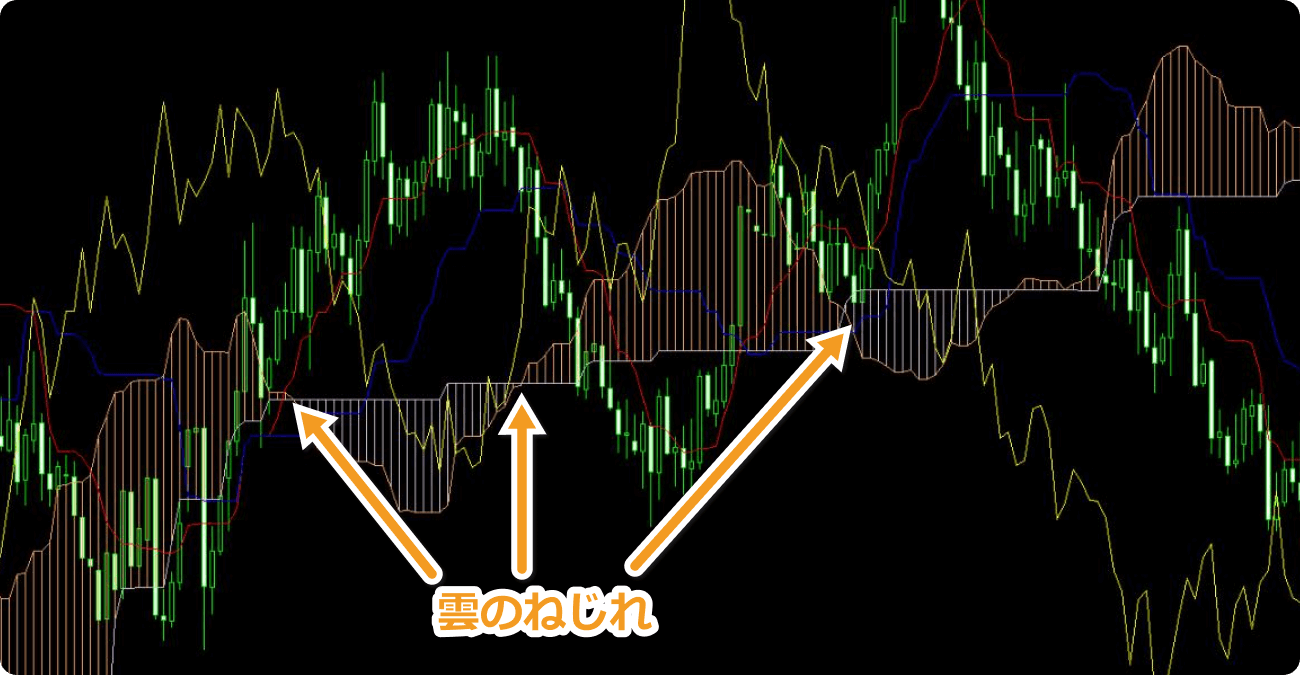

雲のねじれとは、雲を形成している先行スパン1と先行スパン2がクロスすることを指します。上昇トレンド中は先行スパン1が上、下降トレンド中は下になりますが、トレンドの勢いが弱くなってくると上下が逆転します。

雲のねじれはトレンド転換のサインと勘違いされている場合もあります。しかし、実際にはトレンド転換ではなく、雲のねじれは揉み合い相場になる前兆です。

雲はローソク足26本分先に表示されているので、当日より約1ヵ月先まで見ることができます。

ねじれの頻度が高くなっている場合は揉み合い相場になる可能性を予見できるので、ポジションを保有中であれば早めに利確すべきでしょう。ポジションを持っていない場合はトレードをせず様子見すると良いでしょう。

一目均衡表を使用する際に注意すべきポイントをご紹介します。

一目均衡表はパラメーターの数値が明確に決められており、この数値は日足で使うことを想定しています。時間論で使用されている基本数値、複合数値も日足での値動きから考案された数字です。

そのため、一目均衡表は日足以外の時間足では本領を発揮できません。一目均衡表でチャート分析を行う場合は、日足で使用しましょう。デイトレードの場合においても、一目均衡表は日足での分析のみに用いて、短期足では他の分析方法を使用しましょう。

一目均衡表はトレンドの有無や方向・強さを分析したり、トレンド相場でエントリーする際に真価を発揮するインジケーターです。波動論も水準論もトレンド相場に適した理論といえます。

レンジ相場では機能しにくいため、他の分析方法を用いるか、トレンドが出ている通貨ペアを選択する必要があります。

レンジ相場は、ボックス相場・もち合い相場とも呼ばれ、買いと売りの圧力が拮抗していて値動きの方向性が乏しい状態です。値動きの材料が乏しかったり、材料があっても市場の反応が鈍かったりすると、もみ合い相場になることがあります。一般的には、相場の2~3割がトレンド相場で、残りの7~8割はもみ合い相場だといわれています。

相場の世界において、100%の精度をもつインジケーターはありません。一目均衡表も例にもれず、シグナルが発せられたからといって、必ずしも相場がその通りに動くとは限らないため注意が必要です。

ダマしが存在するため、エントリーシグナルを過信しすぎず、損切りは適切に行いましょう。

一目均衡表は根強い人気がある一方で、「意味ない」「使えない」といわれることも多いインジケーターです。意味ないといわれる主な要因として、正しい使い方を理解しているトレーダーが少ない点が挙げられます。

一目均衡表はチャートに表示される部分だけでなく、3大理論と組み合わせて使うことで、真価を発揮するインジケーターです。やや複雑ではありますが、トレンドの分析においては多くのトレーダーに支持されているインジケーターなので、使い方をしっかり理解した上で使用しましょう。

![]()

作成日

:2023.12.08

![]()

最終更新

:2024.07.08

短期が中心のトレーダーや中長期が中心のトレーダー、元プロップトレーダー、インジケーターやEAの自作を行うエンジニアなどが在籍。資金を溶かした失敗や専業トレーダーに転身した経験など、実体験も踏まえてコンテンツを制作している。

ご覧いただきありがとうございます。Myforexでは、記事に関するご意見・ご感想をお待ちしています。

また、海外FX・仮想通貨の経験が豊富なライター様も随時募集しております。

お問い合わせ先 [email protected]

有名アカウントによるMoonshot FXコピトレへの誘導が物議|「中の人交代疑惑」も浮上

![]() 2026.03.12 19:00

2026.03.12 19:00

GMOコインからBitgetに送金してみた!送金手数料や反映時間も解説

![]() 2026.03.10 19:00

2026.03.10 19:00

JPYCに登録して発行・償還してみた!買い方や注意点などを解説

![]() 2026.03.09 19:00

2026.03.09 19:00

XMTradingへ仮想通貨入金をしてみた!安く・早く送金できるルートはどれ?

![]() 2026.03.03 19:00

2026.03.03 19:00

日本撤退の布石?Exnessがコピートレードの段階的廃止を発表

![]() 2026.03.02 19:00

2026.03.02 19:00

【3/1まで】仮想通貨デビューにぴったり!Vantage Tradingが仮想通貨限定100%入金ボーナスキャンペーンを開催

![]() 2026.02.26 19:00

2026.02.26 19:00

免責事項:Disclaimer

当サイトの、各コンテンツに掲載の内容は、情報の提供のみを目的としており、投資に関する何らかの勧誘を意図するものではありません。

これらの情報は、当社が独自に収集し、可能な限り正確な情報を元に配信しておりますが、その内容および情報の正確性、完全性または適時性について、当社は保証を行うものでも責任を持つものでもありません。投資にあたっての最終判断は、お客様ご自身でなさるようお願いいたします。

本コンテンツは、当社が独自に制作し当サイトに掲載しているものであり、掲載内容の一部または、全部の無断転用は禁止しております。掲載記事を二次利用する場合は、必ず当社までご連絡ください。

Myforexでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 クッキーポリシー