作成日

:2022.03.09

![]() 2024.08.26 15:48

2024.08.26 15:48

最近、金(ゴールド)相場への注目が高まっています。ウクライナ情勢など地政学リスクが高まっている中、「有事の金」とも呼ばれている金価格が急騰しています。昔から金は資産としての信頼度が高く、投資対象として注目されており、金投資をする人も世界中に大勢います。

金投資する方法は様々で、純金積立で長期的な資産を形成する人もいれば、金の現物である「ゴールドバー」を購入しているトレーダーもいます。また、最近では、金相場の大きなボラティリティを利用して、短時間で利益を狙う金CFD取引をするトレーダーも増えています。

従来からある純金積立や現物取引は「資産形成」という側面が強く、長期的な投資手法です。

一方、金CFD取引は比較的歴史が浅い取引スタイルで、短期間かつレバレッジを利用し金価格の変動で積極的に利益を狙う投資手法です。現物取引などと比較すると投資資金が少なくても取り組みやすいというメリットがあります。

ゴールドはファンダメンタルと強い関係があり、相場のファンダメンタルを理解することが重要です。

ゴールド(金)とファンダメンタルは強い関係があります。注目したいファンダメンタル要因は以下の3つです。

「有事」とは、東日本大震災のような自然災害が起こったり、ウクライナ情勢のような紛争が発生するなどの非常事態が発生することです。普段起こらない「有事」が発生することで、世界情勢は悪化します。

特に、ニュースで取り上げられているウクライナへのロシア侵攻は、有事の中の「地政学リスク」に分類されます。

地政学リスクとは、ある特定の地域が抱える地理学的・政治学的なリスク要因のことです。有事の中でも、とりわけ、地理的な位置関係による政治的、軍事的、社会的な摩擦や緊張の高まりが、その地域ひいては世界経済に与える悪影響を指します。

ウクライナ情勢を巡る地政学リスクの高まりにより、エネルギーの価格は上昇し、株価が下落するなど、経済に大きな影響が出ています。 株や債券などは世界情勢に非常に敏感です。企業が倒産したり、金融機関が破綻したりした場合は投資したお金が返ってこない恐れもあります。

しかし、ゴールドには、価値が全くなくなるというリスクがほとんどありません。金は現物資産なので、一度購入した後も高い価値を保ち続けます。世界中の人から認められている価値の高い貴金属だからです。

2008年のリーマンショックや2020年のコロナショックなど株価が暴落する経済的有事が発生した時のリスクヘッジとしてもゴールドは有効なのです。

実際に、2020年のコロナショックや2022年のウクライナ情勢の緊迫化の際に、ゴールド価格が大きく上昇しました。

モノやサービスなどの物価が全体的かつ継続的に上昇していく状態をインフレ(インフレーション)と呼びます。

インフレになると、例えば、100万円で買えた車が、1年後に110万円以上支払わないと買うことができないといった状況になるのです。このようなときに、インフレヘッジをして、資産の相対的な減少を防ぐのが大切です。

インフレでは、物価の上昇により相対的に通貨の価値が下がります。しかし、金はインフレ下でも一定の価値を維持するため、インフレに強い資産と言われています。

インフレには、大きく分けて「デマンド・プル・インフレ」と「コスト・プッシュ・インフレ」の2種類あり、どちらの種類のインフレになっているかによって、ゴールドの動きが変わります。

インフレヘッジとは、現金に近い資産からインフレによって価格が上昇する資産に乗り換えることです。インフレになった時に価値が目減りする資産としては、現金や債券(国債)などがあります。一方、インフレになると価格が上昇する資産としては、株やゴールド、不動産などがあります。

デマンド・プル・インフレとは、消費や投資などの需要が供給を上回った時に発生するインフレです。この時期は好景気なので企業業績もよく、株価や地価が上昇する傾向にあります。

デマンド・プル・インフレのときは、景気が良好となり、消費・投資需要が増加します。このような場合、株式や不動産に投資しても、インフレヘッジの効果が得られます。

一方、好景気で金利が上昇すると、利息がつかないゴールドは売られる場合もあり、注意が必要です。ゴールドをインフレヘッジとして活用するのは、次に紹介するコスト・プッシュ・インフレになったときの方が有効です。

コスト・プッシュ・インフレとは原油や鉄、銅などの原材料や資源価格の高騰など供給側の要因によって引き起こされるインフレのことです。コスト・プッシュ・インフレの一例は、1970年代のオイルショックです。

コスト・プッシュ・インフレは、景気が後退しているときでも起こります。

景気後退している中、物価が上昇することを「スタグフレーション」と呼びます。これは、生活者にとっては非常に苦しい状況になります。 スタグフレーションの状況では景気が悪いので、株価や地価は上がりづらく、株や不動産はインフレヘッジになりません。

一方、金は生産コストの上昇も価格の押し上げ要因となり、インフレヘッジとして有効です。

金の価格と米ドル相場は、逆相関の関係にあります。つまり、米ドルが強くなる(買われやすくなる)と金価格は下落し、米ドルが弱くなる(売られやすくなる)と金価格は上昇する傾向にあるのです。

米ドルは世界の基軸通貨ですが、ゴールドも世界共通の通貨のような性質があります。ゴールドは通貨として世界で通用していた時期もあり、無国籍通貨のような立場もあるからです。

一般的には世界経済が安定していて米国の景気が良く、金利も高いときは米ドルの魅力が高まり、米ドルが買われやすくなります。一方、ゴールドには利息がつかないので米ドル建ての債券や株式の魅力が高まり、金価格は下落しやすいのです。

一方、紛争や感染症などで世界経済が不安定になると、安全資産としてのゴールドの需要が高まり、金価格は上昇しやすいのです。

ゴールドは約6,000年もの歴史を持っているのに対し、米ドルは200年、ユーロにいたっては15年程度しか歴史がありません。場合によっては基軸通貨である米ドルを圧倒するほどのゴールドの存在価値の高さは、歴史の重みの違いもあります。 また、ゴールドは災害や経済的混乱のときに値上がりする傾向があるので、「有事の金」としてリスク回避のために金投資をする投資家も多いのです。

金の価値が改めて見直されたのは、2001年9月に起きた「米国同時多発テロ」です。1980年代以降、長期的な下落を続けていましたが、世界情勢が混沌とするなかで価格が上昇。「有事の金」として、存在価値が再びクローズアップされることになりました。

そして、2000年代に入り上昇に転じた金価格は、2008年のリーマンショックで株価が大幅に下落する中でも上昇。軍事的有事だけでなく、「経済的有事」の際にも実物資産としての強みを発揮しました。

2020年3月のコロナショックでも、株式市場から一気に資金が流出しましたが、安全資産として、約5ヶ月で金価格は500ドル近く上昇しました。ゴールドは株や債券など他の主要資産と値動きが異なることで知られ、とくに人々の不安心理が高まると、金は買われる傾向にあるのです。

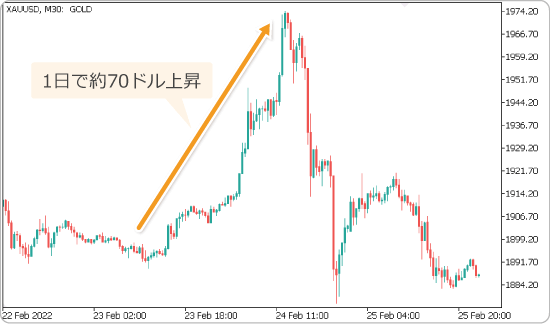

2022年2月、ウクライナ情勢の緊迫化が報道されてから金価格は急騰しており、安全資産としての役割が際立っています。2月24日には、ウクライナへロシアが実際に侵攻したという報道をきっかけに、金価格が1日で約70ドルも上昇しました。

ウクライナ情勢の緊迫化や、コロナ後の金融正常化による金利上昇懸念によって株価が大きく下がる場面もある中、リスクを回避しようと世界共通の資産価値を持つ金に買いが集まっているのです。

金相場は2022年2月17日、昨年6月以来となる1,900ドル台に到達。その後、2月24日、実際にロシアがウクライナに侵攻したことにより、1,974ドルの高値を付けました。国内の金価格(XAU/JPY)も1 グラムあたり7,500円を突破し、1年半ぶりの高値をつけています。

NATO (北大西洋条約機構)加盟国からのロシアの経済制裁が強まると、ロシアから欧州への原油や天然ガスの供給が滞るので、エネルギー市場の混乱をもたらします。 原油価格が上昇するとインフレ圧力が高まり、これも金の上昇要因の一つとなります。

ウクライナへのロシアの侵攻により、欧米各国からのロシアへの経済制裁が発表されました。この制裁の影響により、実際に原油を含むエネルギー価格が急騰し、原油は7年7ヶ月ぶりの高値となりました。欧州はロシアの石油や天然ガスなどに依存しており、ウクライナ情勢を受けてロシアから輸入ができなくなるのではないかという懸念が拡がっています。日本でもガソリンが値上がりするなどの影響が出ています。

経済指標も 金(ゴールド)価格に影響します。主要な経済指標の発表にも注目しましょう。

雇用統計は米国の雇用情勢を示す指標で、最も重要な経済指標の一つです。

原則として、毎月第一金曜日に米労働省が発表します。 とくに非農業部門雇用者数と失業率が注目されます。

| 雇用統計の結果 | 金価格の動向 |

|---|---|

| 良好 | 金価格は下落する傾向 |

| 悪化 | 金価格は上昇する傾向 |

米国の景気回復期には、雇用統計が非常に重視される傾向があります。結果が良好であれば、景気回復が順調であることが示され、リスク選好となります。安全資産であるゴールドは売られ、リスク資産である株式が買われやすくなります。

米国内の物価の上昇・下降を表す経済指標で、米労働省が毎月中旬に発表します。サービスやモノなどの物価の動きを把握するための指標で、インフレ率を分析する重要指標としてマーケット関係者からも注目されています。

とりわけ、2022年になってFRB(米連邦準備制度理事会)がインフレ対策として金利を引き上げる方針を決めているので、現在のマーケットでも注目度が高い指標です。

CPIが上昇するとインフレ圧力が強まっていると判断され、インフレヘッジとしてゴールドの魅力が高まり、価格が上昇しやすくなります。

様々なFXブローカーが経済指標カレンダーを公表していますが、当サイトMyforexでは経済指標カレンダーを提供しています。

ゴールドに投資する主な方法は、以下の5つです。

金投資でおすすめの方法が「金CFD取引」です。

CFD取引とは「差金決済取引」のことで、金CFD取引は金を買った時と売った時の価格差で、利益や損失が決まる取引です。 CFDはほぼ24時間取引でき、買いだけでなく売りからも取引できるというメリットがあります。また、証拠金取引なので少ない資金で取引できる点が特徴です。金の現物やETFよりも取引の自由度が高く、少額から取引できます。

国内ブローカー、海外に拠点を持つブローカーをはじめ、金CFD取引は多くのブローカーで提供されています。ただし、国内ブローカーの場合、FX取引口座と別口座にしなければいけないなど、制約が多いのが現状です。

海外に拠点を持つFXブローカーであれば、FX通貨ペアと同じ口座で取引できるほか、レバレッジも高く設定されているため、少額の資金で取引を始めることが可能です。ですから、短期間で大きな利益を得るチャンスがあります。

ただし、大きな損失となる可能性もある「ハイリスク・ハイリターン」の取引なので、きちんとしたリスク管理が必要です。

ドル建てや円建ての金価格、もしくは金先物に連動したETF(上場投資信託)を購入することもできます。ETFとは証券取引所に上場している投資信託で、株と同じように市場でリアルタイムに取引できます。換金性が高く、利益が非課税になる「NISA口座」を利用できる点もメリットです。

先物取引とは、商品を将来の決められた日(期日)に、あらかじめ決められた価格で売買することを約束する取引のことです。金の先物取引は、商品先物業者や証券会社が取り扱っています。金先物の取引では、買いだけではなく売りから取引を始めることも可能です。

金のもっともシンプルな投資方法は、金貨やゴールドバー(金地金)といった現物を購入することです。また、毎月一定額の金を購入し、積み立てていく純金積立もあります。

金融機関や証券会社などが提供しており、一定期間ごとに自動的に投資が続いていきます。また、購入した金は取扱会社が保管するので安心です。純金積立は地金商や銀行、証券会社などが取り扱っており、月々1,000円から始められる手軽さが魅力です。

世界でも特に、宝飾としての金需要が高い国が中国とインドです。中国は文化的な背景もあり、最大の生産国かつ消費国となっています。また、インドも金需要が高いことで有名です。金価格が安くなると需要が増加し、買い支えとなります。株など他の資産と違い、金の下落幅が限定的なのは、こうした実需の買いがあるからです。

海外に拠点を持つ海外FXブローカーは、CFD取引もFX取引と同じ口座内で取引を行えるというメリットがあります。

主要海外FX業者3社のスプレッドを比較してみます。

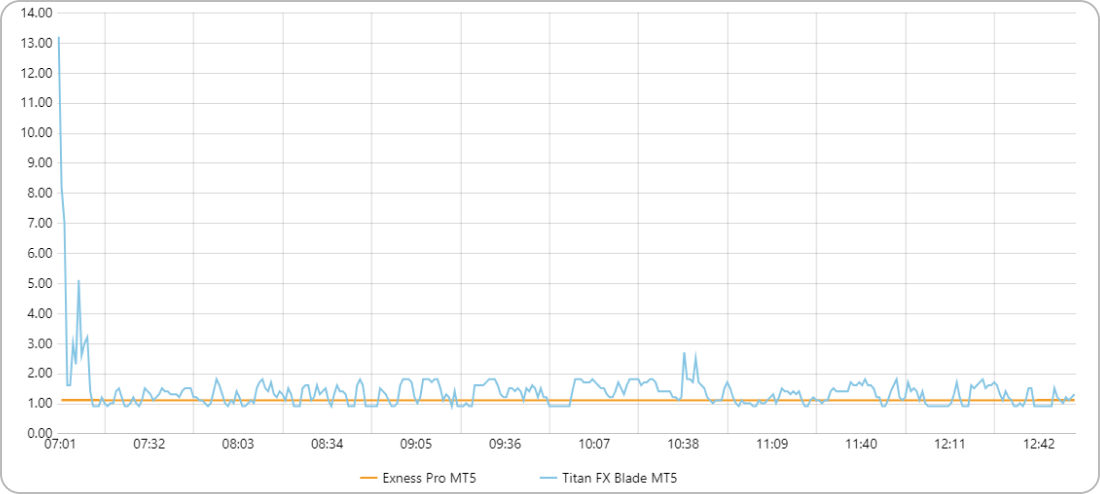

主要海外FX業者の中では、Exness(エクスネス)が、最も低いスプレッドを提供しています。Exnessは世界最大のFXイベントとして知られているiFX EXPOのメインスポンサーを務めるほどの大手海外FX業者です。

通常、CFD銘柄であっても、スワップポイントが発生しますが、Exnessはスワップフリーというサービスもあります。スプレッドも非常に低いため、取引コストを抑えたいトレーダーに適しています。

Titan FX(タイタンエフエックス)は取引環境に優れている海外FX業者です。狭いスプレッドを提供している他、24時間のサポート体制を提供しているため、トラブルが発生しても安心です。

Titan FXは金CFDの他にも、米国の個別株100銘柄を取り扱っているなど、CFD取引に力を入れているブローカーです。

FXGT(エフエックスジーティー)は、為替と仮想通貨のハイブリット取引所という特徴を持つFXブローカーです。仮想通貨銘柄に力を入れており、最近ではマイページ内で法定通貨から仮想通貨へ両替できる機能をリリースしました。

仮想通貨だけでなく、CFD銘柄にも力を入れています。ゴールドは2021年12月にスプレッドが縮小され、最大1,000のレバレッジで取引をすることが可能です。

FRBによる利上げ観測やウクライナ情勢の緊迫化により株価が軟調となり、安全資産と呼ばれるゴールドに買いが集まっています。CFD取引を利用すれば少額からゴールドに投資することが可能です。

ゴールドは、ファンダメンタルを意識することが大切です。安全資産だからといって、有事が起きたときにすぐに上昇するとは限らず、一時的に急落してから上昇に転じるという複雑な動きをすることもあります。

ボラティリティも非常に大きいため注意が必要ですが、CFD取引であれば、超短期取引のスキャルピングも可能であり、まとまった利益を得るチャンスがあります。

![]()

作成日

:2022.03.09

![]()

最終更新

:2024.08.26

一橋大学経済学部卒業後、証券会社で営業・マーケットアナリスト・先物ディーラーを経て個人投資家・金融ライターに転身。投資歴20年以上。

現在は金融ライターをしながら、現物株・先物・FX・CFDなど幅広い商品で運用を行う。保有資格は証券外務員一種。

ご覧いただきありがとうございます。Myforexでは、記事に関するご意見・ご感想をお待ちしています。

また、海外FX・仮想通貨の経験が豊富なライター様も随時募集しております。

お問い合わせ先 [email protected]

【3/1まで】仮想通貨デビューにぴったり!Vantage Tradingが仮想通貨限定100%入金ボーナスキャンペーンを開催

![]() 2026.02.26 19:00

2026.02.26 19:00

【EA開発者向け】REAL TRADEの使い方|使ってわかった限界から考える別ルート

![]() 2026.02.25 19:00

2026.02.25 19:00

主要国内取引所から海外取引所とウォレットへの仮想通貨送金・受取可否を一覧で解説

![]() 2026.02.24 19:00

2026.02.24 19:00

Bitgetからbitbankに送金してみた!送金手数料や反映時間も解説

![]() 2026.02.20 19:00

2026.02.20 19:00

XMTradingの利益出金で新たな懸念?負け越しがあるユーザーは収納代行規制後も出金できるのか

![]() 2026.02.19 19:00

2026.02.19 19:00

bitbankからBitgetに送金してみた!送金手数料や反映時間も解説

![]() 2026.02.12 19:00

2026.02.12 19:00

免責事項:Disclaimer

当サイトの、各コンテンツに掲載の内容は、情報の提供のみを目的としており、投資に関する何らかの勧誘を意図するものではありません。

これらの情報は、当社が独自に収集し、可能な限り正確な情報を元に配信しておりますが、その内容および情報の正確性、完全性または適時性について、当社は保証を行うものでも責任を持つものでもありません。投資にあたっての最終判断は、お客様ご自身でなさるようお願いいたします。

本コンテンツは、当社が独自に制作し当サイトに掲載しているものであり、掲載内容の一部または、全部の無断転用は禁止しております。掲載記事を二次利用する場合は、必ず当社までご連絡ください。

Myforexでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 クッキーポリシー