作成日

:2024.01.16

![]() 2026.02.07 00:21

2026.02.07 00:21

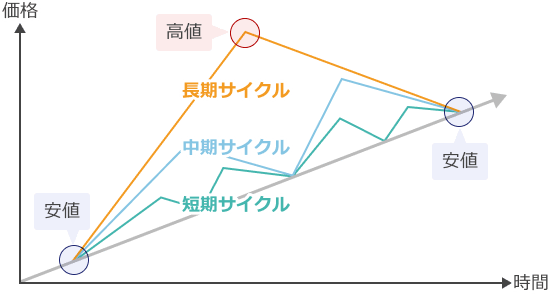

サイクル理論とは、相場で発生する一定の周期(サイクル)を利用した相場分析方法です。サイクル理論では、長期~超短期にいたるまでさまざまな時間軸のサイクルを相場分析で活用します。

例えば週足約20本で構成されるプライマリーサイクルは、中長期的な相場の流れを把握するために役立つサイクルです。さまざまな時間軸のサイクルを組み合わせて利用することで、時間の要素を加えた相場分析の精度を高められるのです。

この記事では、サイクル理論の概要からローソク足を数える際のルール、サイクル理論を利用したトレード手法に至るまで詳しく解説します。

サイクル理論とは、相場には一定の周期(サイクル)があることを利用した相場分析方法です。

相場分析方法というと、価格の上下変動に目が行きがちですが、時間の要素を加えて価格推移を推測するのが特徴です。相場における時間の周期を見つけることで、いつどのような値動きが発生するのか予測しやすくなるのです。

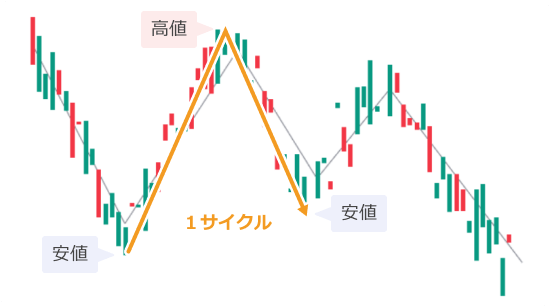

具体的にサイクル理論では、安値(サイクルボトム)から高値(サイクルトップ)を経由して、再び安値をつけるまでが1つのサイクルとして定義されます。そして1つのサイクルが終了すると、また新たに同じようなサイクルで値動きが発生するというのが基本的な考え方です。

またサイクル理論には、過去の景気の大底から次に訪れる不況までのような長期間の分析だけでなく、5分足チャートの安値から次の安値までのようなデイトレードの短期分析にも使われます。

サイクル理論で利用する相場の周期は超長期から超短期まで以下の7種類に分類され、それぞれのサイクルに名前がついています。

| 種類 | 周期 |

|---|---|

| 長期サイクル | 約40~100カ月 |

| 中間サイクル(季節サイクル) | 約12〜20カ月 |

| プライマリーサイクル | 約18〜30週 |

| メジャーサイクル | 約20~35日 |

| トレーディングサイクル | 約10〜18日 |

| アルファサイクル(4Hサイクル) | 約5〜8日 |

| 1dayサイクル | 1日 |

サイクル理論にはさまざまな周期がありますが、実際に利用するのはトレードの時間軸に合致するサイクルです。例えばデイトレードやスキャルピングのような短期トレードでは、1dayサイクルやアルファサイクルのような短期の周期を使います。

また短期サイクルが何度も続いた結果、中期・長期のサイクルが成立するということも覚えておきましょう。

それでは、それぞれのサイクルがどのようなものなのか、トレードにおいて主に重要視される以下の3つのサイクルについて見ていきましょう。

プライマリーサイクルでは、安値・高値・安値を順番につける1つのサイクルが18~30週間かけて行われます。プライマリーサイクルは、FXや株式だけでなく、エネルギーや貴金属、ソフトコモディティなどにも適用できる汎用性の高い基本のサイクルとされています。

最短期間が18週(4ヵ月以上)であることから、スイングトレーダーが環境認識をする際に重視するべきサイクルです。

メジャーサイクルは、20~35日(約1ヵ月)にかけて形成されるサイクルです。メジャーサイクルは主に日足チャートで周期を測るため、デイトレードに必要なトレンド分析やスイングトレードにおけるエントリーのタイミングを見極める際に利用されます。

したがってスイングトレーダーだけでなく、短期トレーダーも注目すべきサイクルだといえます。

アルファサイクルは、5~8日(約1週間)かけて形成されるサイクルです。名前の通り4時間足のチャートに現れるサイクルであるので、デイトレーダーが注目すべきサイクルだといえます。またスイングトレーダーもアルファサイクルのような短期サイクルを確認することで、より細かな値動きを把握できるので、リスクリワードが高いエントリーポイントを見極める際にも役立ちます。

アルファサイクルを活用する際は、より周期の長いメジャーサイクルやプライマリーサイクルなどと合わせて環境認識をすることで、トレードの優位性をさらに高められるでしょう。

サイクル理論の周期を数える際には、一般的にローソク足チャートを用います。3つの主要なサイクルにおけるローソク足の本数の目安は以下の通りです。

| 種類 | ローソク足の目安 |

|---|---|

| プライマリーサイクル | 週足で約15~21本 |

| メジャーサイクル | 日足で約35~45本 |

| アルファ(4H)サイクル | 4時間足で約60~80本 |

例えばプライマリーサイクルでは、週足で約15~21本、つまり15週(約3ヵ月)~21週(約4ヵ月)のローソク足を確認します。そして15~21本の間に約80%の確率でサイクルを形成するとされています。

各サイクルに対応したローソク足の本数が、先程紹介した1周期あたりの期間とはやや異なっています。

この理由は、サイクル理論の生みの親レイモンドA.メリマン氏の著書「相場サイクルの基本:メリマンサイクル論(1995年発売)」で紹介されている周期と2023年現在の相場周期が異なるからです。

相場には一定の周期があるものの、その周期は時を経ると多少変化します。このような周期の誤差は「オーブ」とよばれます。サイクル理論の周期にきっちり当てはめようとせず、トレーディングではイレギュラーまで許容しながら柔軟に対応する姿勢が大切です。

オーブとは、理論上の周期と相場のサイクルにおいて許容される周期の範囲(誤差範囲)のことです。

サイクル理論では、各サイクルのローソク足の本数の1/6が誤差として認められます。例えば週足18本の周期のプライマリーサイクルでは、15~21本といったようにローソク足の目安が幅を持たせて定義されています。またオーブから外れた場合はイレギュラーと呼ばれます。

サイクル理論には、基礎となる以下の3つのルールがあります。

また3つのルールを紹介した後に、ローソク足の数え方を説明します。

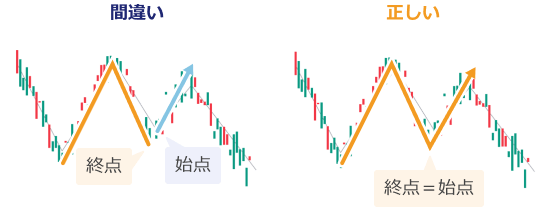

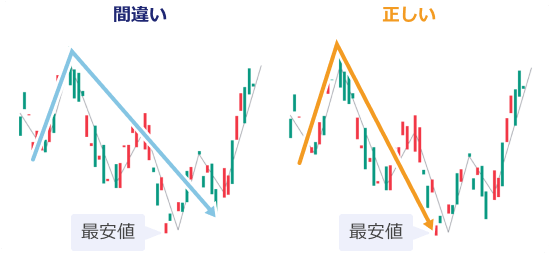

1つ目は、安値・高値・安値の順にラインを引いて1区切りのサイクルとするルールです。「安値から次の安値までを1つのサイクルにする」というサイクル理論の定義を再確認しておきましょう。

またチャートにサイクルを描く際は、必ず始点と終点を同じ価格にしてください。間違った起点からサイクルを描いてしまうと、その後のサイクルがかみ合わなくなる原因にもなります。特にサイクル数が多い短期足のチャートでは誤差が大きくなりがちなので注意してください。

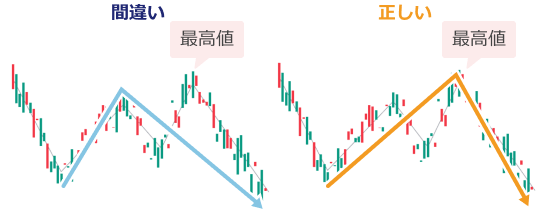

1サイクルの安値から次の安値の間にある最高値をサイクルトップと呼びます。

またサイクルの終点(次のサイクルの始点)をサイクルボトムと呼びます。

サイクルトップとサイクルボトムを間違うとトレードにおける利益確定や損切りの目安が不正確になり、リスクリワードが正しく計算できなくなるため注意しましょう。

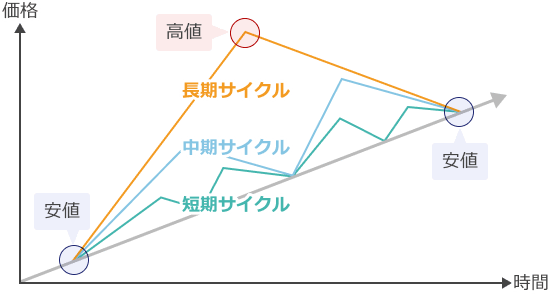

サイクル理論では、短期サイクルや中期サイクルが連続した結果、長期サイクルが成り立っているので、全ての時間軸におけるサイクルの始点と終点が同じになります。

また異なる期間のサイクルが重なるポイントで相場は大きく動く傾向があります。サイクル理論における異なる期間のサイクルの考え方は、マルチタイムフレーム分析と同じです。

サイクル理論におけるローソク足の数え方は、上記ルール通りに描かれたサイクルの始点から終点までを1本ずつ数えるのみとなります。

短期サイクルになるほど目視でのカウントが難しくなるので、MT4/MT5とTradingView(トレーディングビュー)の描画ツールを用いて数える方法をお役立てください。

サイクル理論に現れる値動きのパターンは、大きく以下の2つに分類されます。

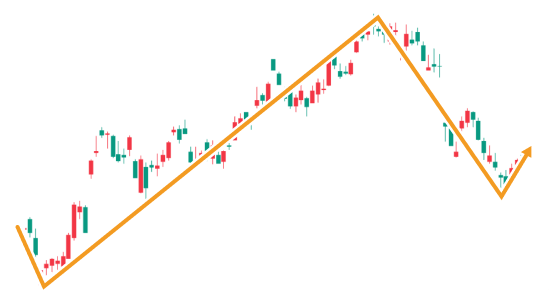

ライトトランスレーションは、サイクルの起点となる安値よりも高い価格で終点が決まる、右肩上がりのパターンです。上昇トレンド時に見られるパターンであり、高値がサイクル期間の中央より右側(ライト)に移動(トランスレーション)するため、このように呼ばれています。

そしてライトトランスレーションが発生した場合、次のサイクルは前のサイクルよりも高い位置から始まります。ライトトランスレーションの形成時は、ロングの優位性が高い相場環境のため、押し目買いが基本のトレード戦略です。

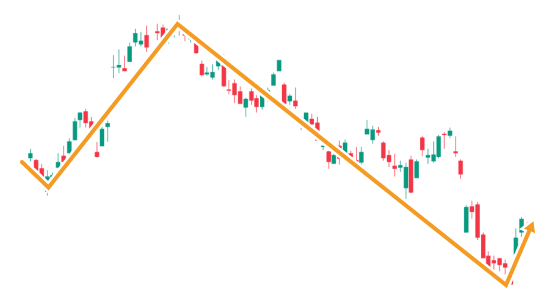

レフトトランスレーションは、サイクルの起点となる安値よりも低い価格で終点が決まるパターンです。下降トレンド時に発生するパターンであり、高値がサイクル期間の中央より左側(レフト)に移動(トランスレーション)することからこのように呼ばれます。

レフトトランスレーションの形成時はショートの優位性が高い相場環境のため、最高値より低い価格で上値が抑えられることを確認してからの戻り売りが基本戦略です。

FXや株式相場では長期トレンドを優先する力が働きやすくなることから、短期サイクルには母体となる長期サイクルと同じトランスレーションが多く見られる傾向にあります。つまり、長期サイクルが上昇トレンドであれば短期サイクルでも上昇トレンドで発生しやすいライトトランスレーションが形成される可能性が高いのです。

サイクル理論を活用したトレードでは、以下のような手順で長期サイクルの中に含まれる中期・短期サイクルを見つけていきます。

実際に1時間足を用いてトレード手法をみていきましょう。

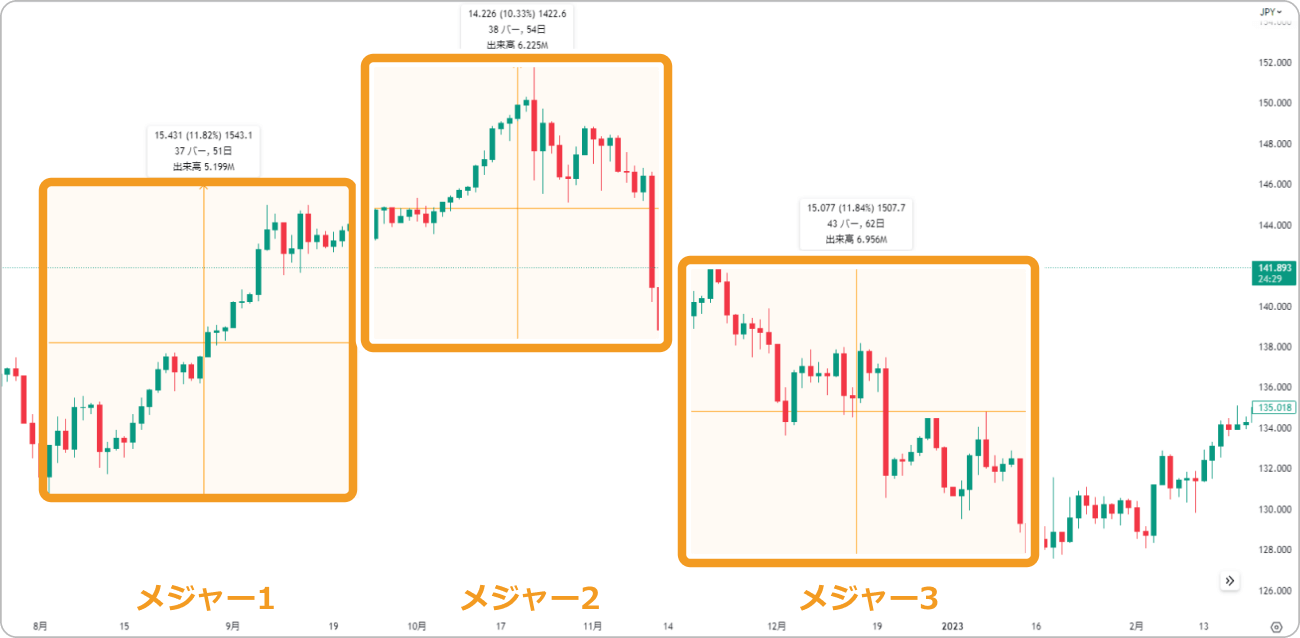

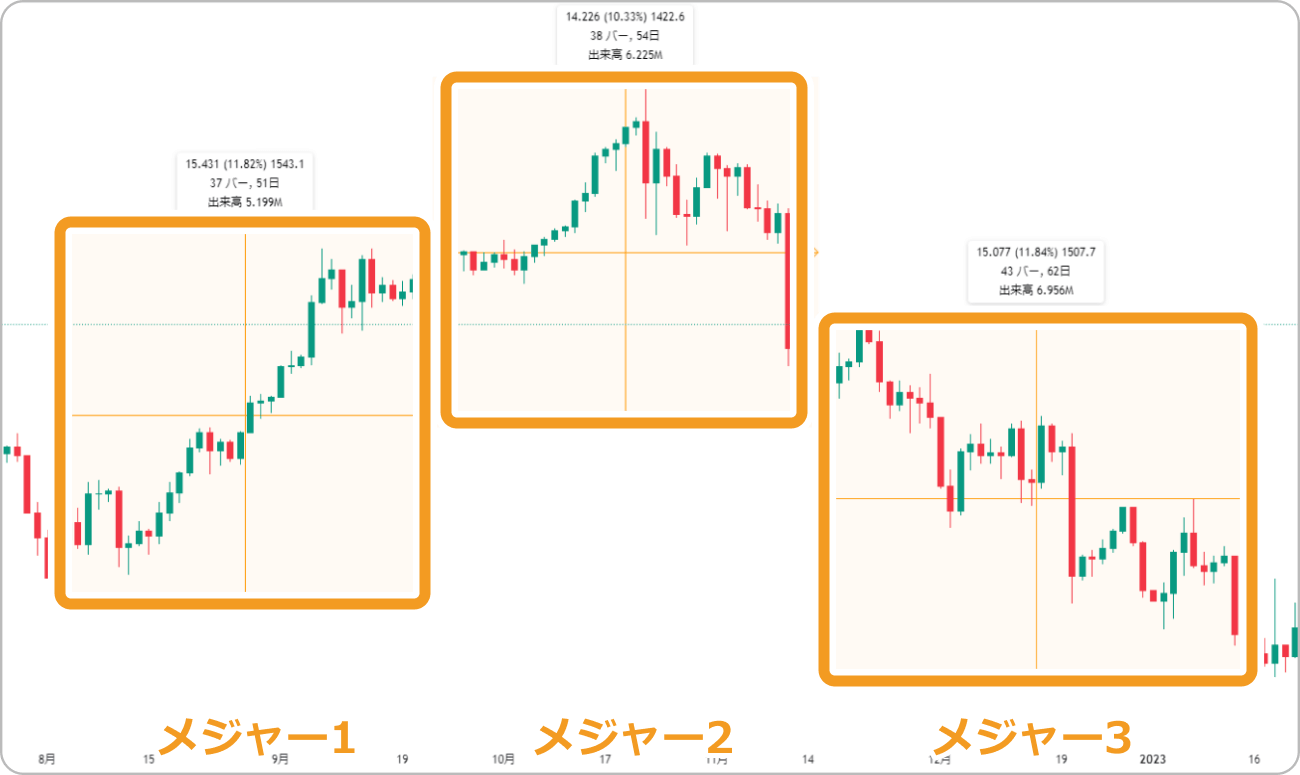

まずは、デイトレードのベースになるメジャーサイクル(日足35~45本)のトランスレーションを確認します。以下のドル円の日足においては、2022年8月2日~2023年1月17日の間に3つのメジャーサイクルが発生していることが分かります。

メジャーサイクル1~3におけるローソク足の本数はそれぞれ「37本」、「38本」、「43本」となっており、目安となる本数の35~45本に収まっています。

画像引用:TradingView

それぞれのサイクルをみることで相場のモメンタムが変化していることが分かります。例えばメジャーサイクル2は、上昇の日数が短くなっていることにより、メジャーサイクル1と比べて高値(サイクルトップ)の位置が期間の中央から左側に移っています。

今回はレフトトランスレーションがしっかりと形成されて、トレンドが明確であるメジャーサイクル3の中でデイトレードを行います。メジャーサイクル2で高値を切り下げて安値を更新したことから、下降トレンドへの転換が確定しました。メジャーサイクル1から急激な上昇をしてきた分、値幅調整の押し目が深くなる相場展開が期待できます。

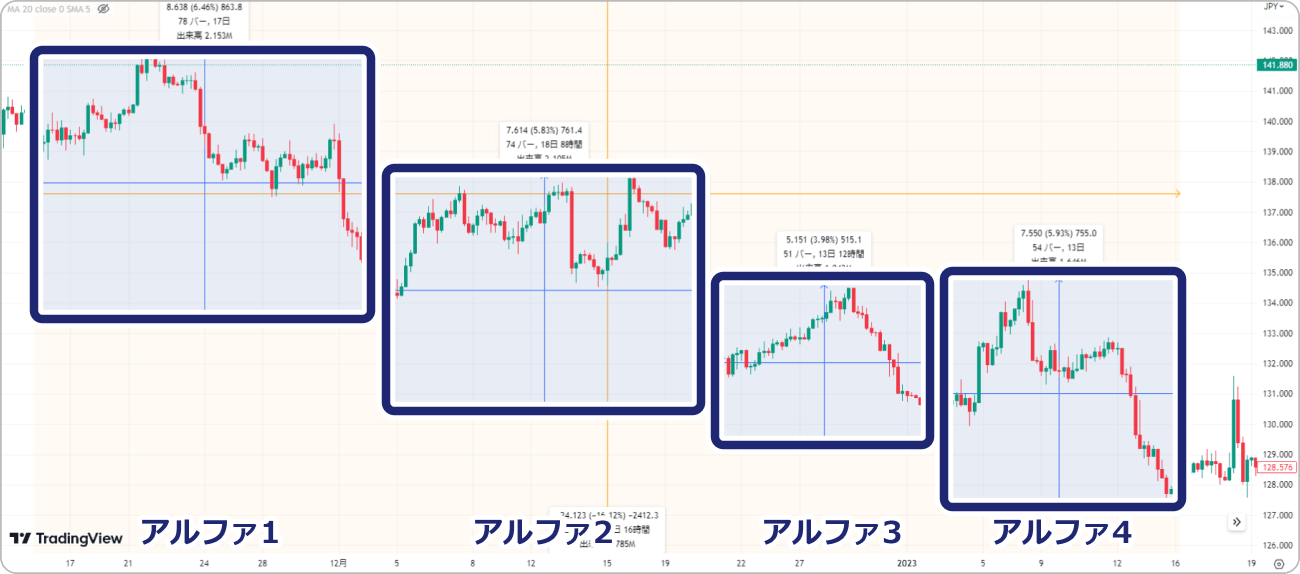

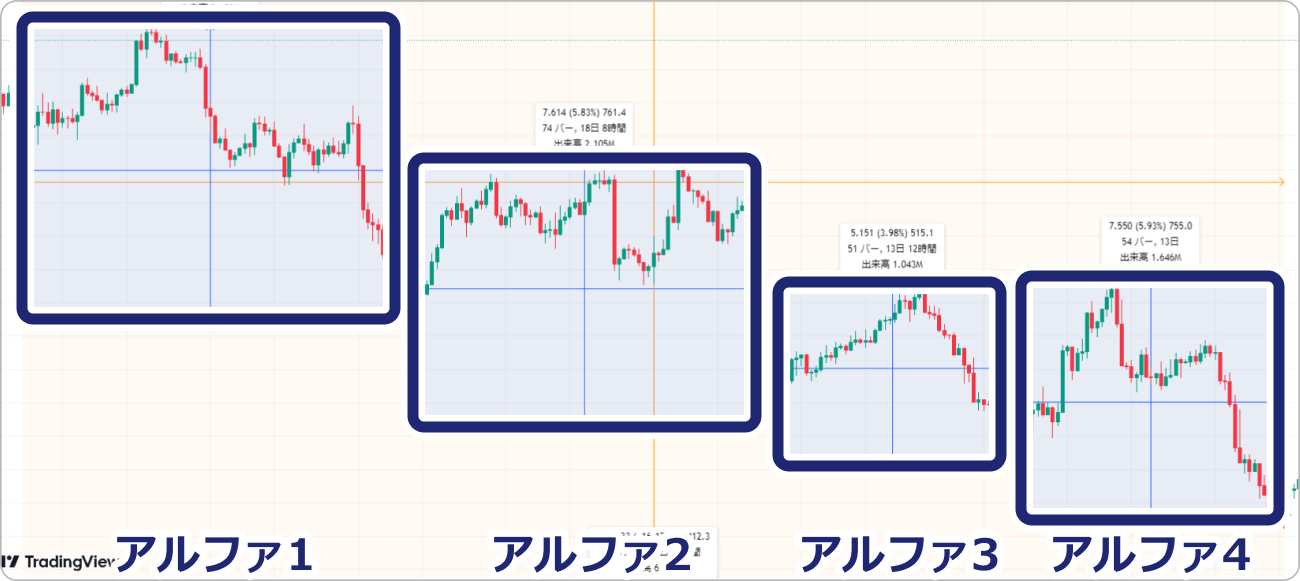

次にドル円の4時間足を確認します。するとメジャーサイクル3の中に4つのアルファ(4H)サイクルが発生していることが分かります。アルファサイクル1~4におけるローソク足の本数は「78本」、「74本」、「51本」、「54本」となっており、目安となる本数の60~80本に収まっています。

画像引用:TradingView

ドル円の日足は下降トレンドのため、アルファサイクルでもレフトトランスレーションが連続するとトレードしやすいのです。

サイクルを見てみると、アルファサイクル1が下降トレンドを決定づけたことが分かります。そしてアルファサイクル2では、一度戻り調整となったものの高値を大きく更新していないため、ショートの優位性が高い相場環境だと判断できるのです。したがってアルファサイクル2の中で発生するより下位足のサイクルを確認していきます。

サイクル理論では、上位周期に含まれる下位サイクルの数は基本的に3つとされています。ただし明確な決まりはないため、相場状況に応じて2~4サイクルを目安にしましょう。

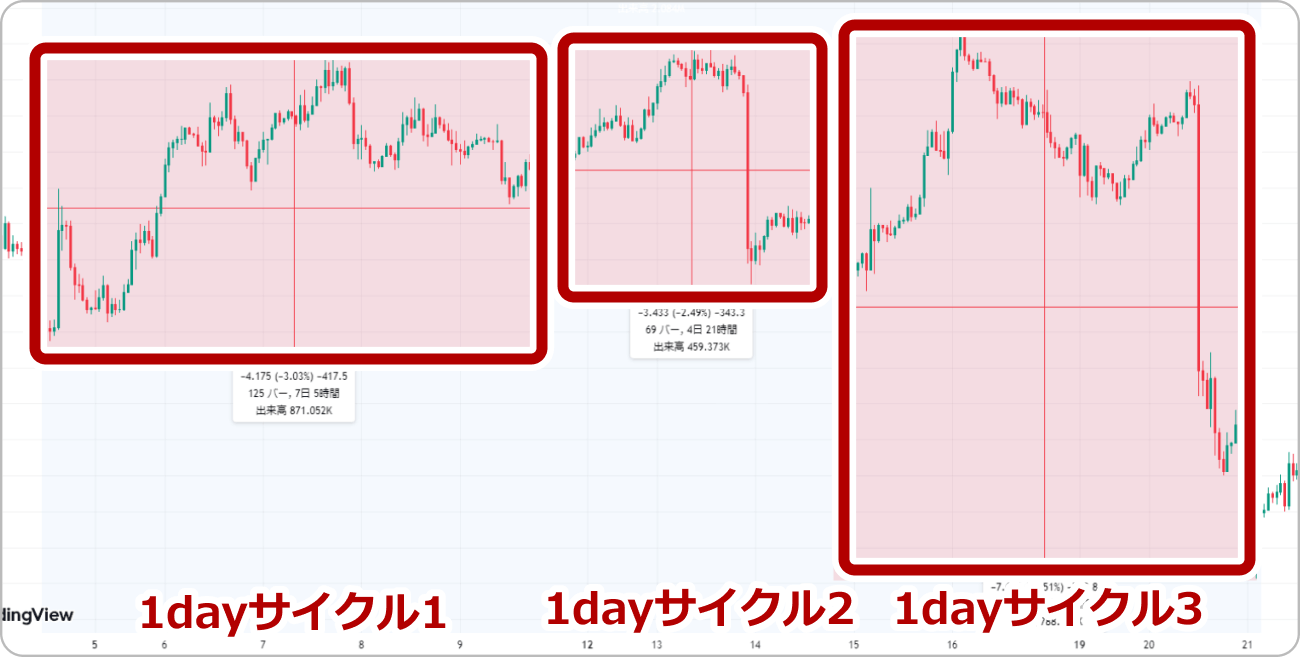

ドル円の1時間足において、アルファサイクル2の中に3つの1dayサイクルが発生していることが確認できました。それぞれのサイクルにおけるローソク足は「125本」、「69本」、「103本」となっています。

画像引用:TradingView

2つ目の1dayサイクルまでライトトランスレーションではあるものの、高値を大きく切り上げられない状況でした。その後3つ目のサイクルでは、レフトトランスレーションとなっており、上位サイクルと一致したショートの優位性が高い相場環境となっています。

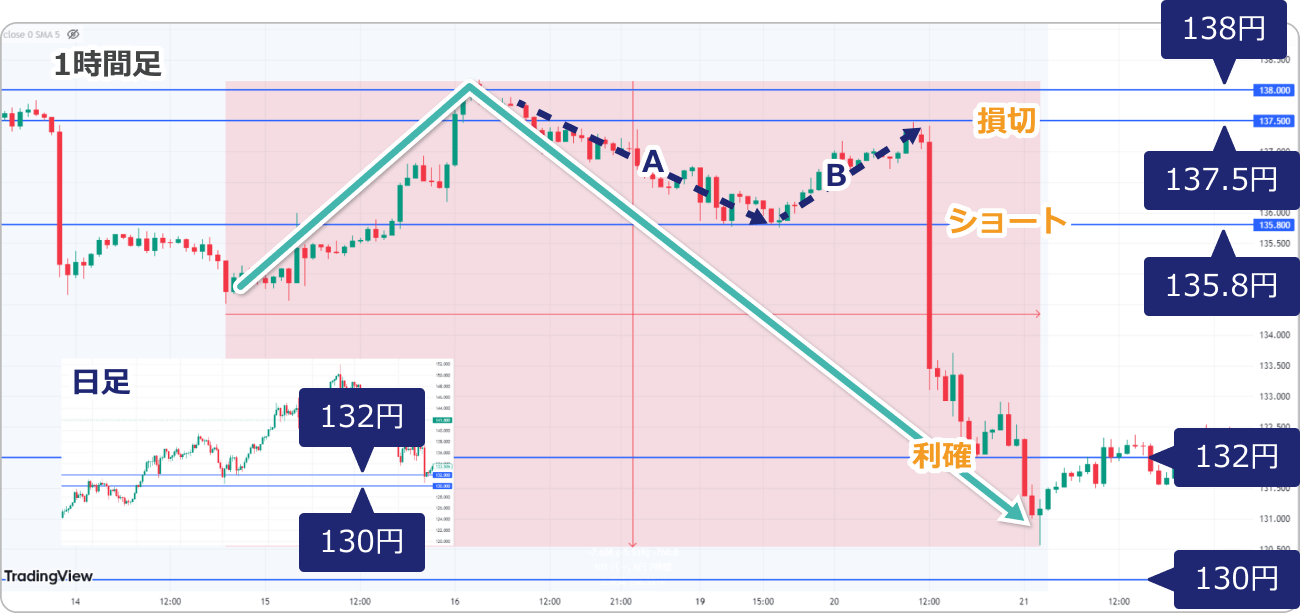

ドル円の1時間足において、3つ目の1H(1時間足)サイクルの中でショートトレードを計画します。まずは高値(サイクルトップ)を付けてから下落し続ける過程(A)でレフトトランスレーションが作られることを仮定します。

画像引用:TradingView

1時間足が下落から反転して上昇しているとき(B)は、戻り目を作ることを仮定してショートエントリーの姿勢を崩さないようにしましょう。直近の安値135.8円に売りエントリーのための逆指値注文、直近高値の137.5円に損切りの逆指値注文を発注しておきます。

チャートが138円を上抜けした場合は、高値更新により上昇トレンドへ転換する可能性があるためショートの逆指値注文を解除します。それまでは138円下で高値を作って下落する想定を崩さないようにしましょう。

利益確定については、日足で過去にサポート帯が作られた130円から132円です。132円を利確場所にした場合でも、リスクリワード比率は2以上になります。

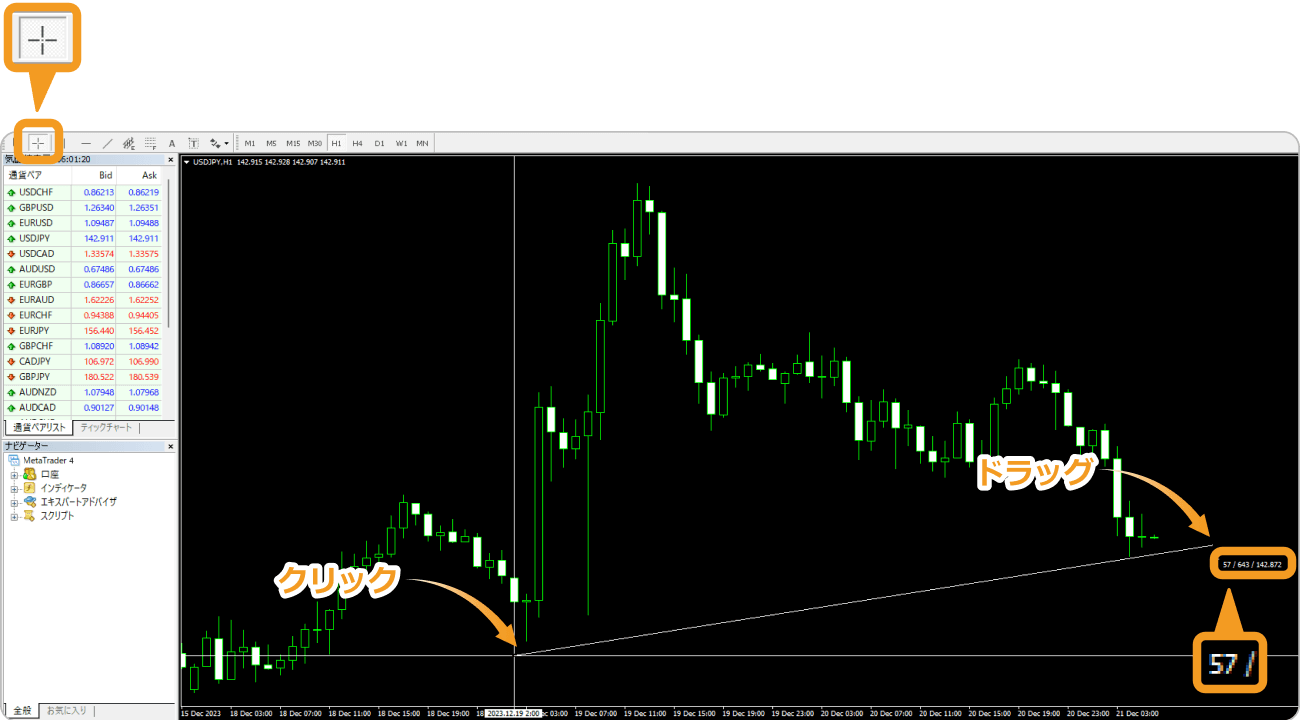

MT4/MT5やTradingView(トレーディングビュー)では、簡単にローソク足の本数を数えられる機能が搭載されています。

チャート画面の上部にある「+」アイコンをクリックします。そしてサイクルの起点をクリックして終点までドラッグすると表示される3つの数字のうち、一番左の数字(下記画像では57)がローソク足の本数です。

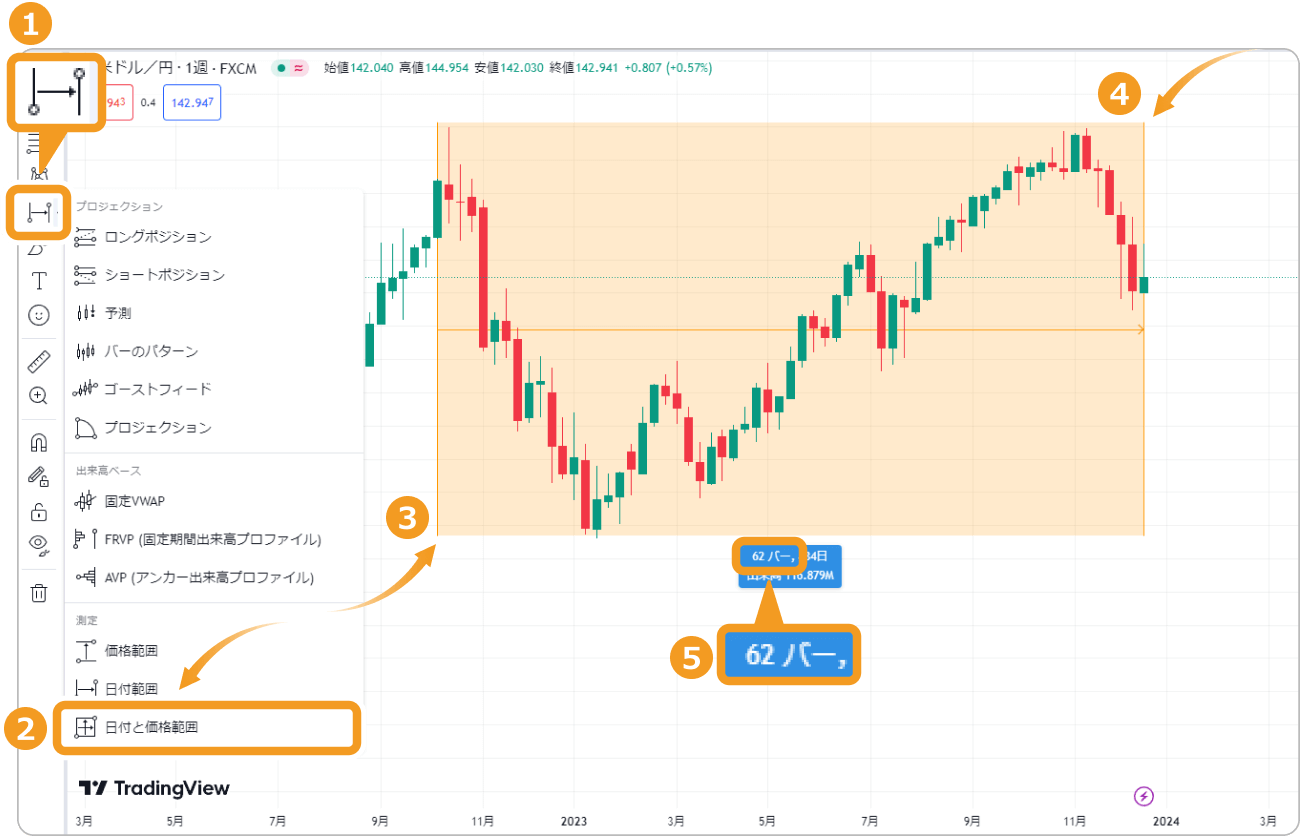

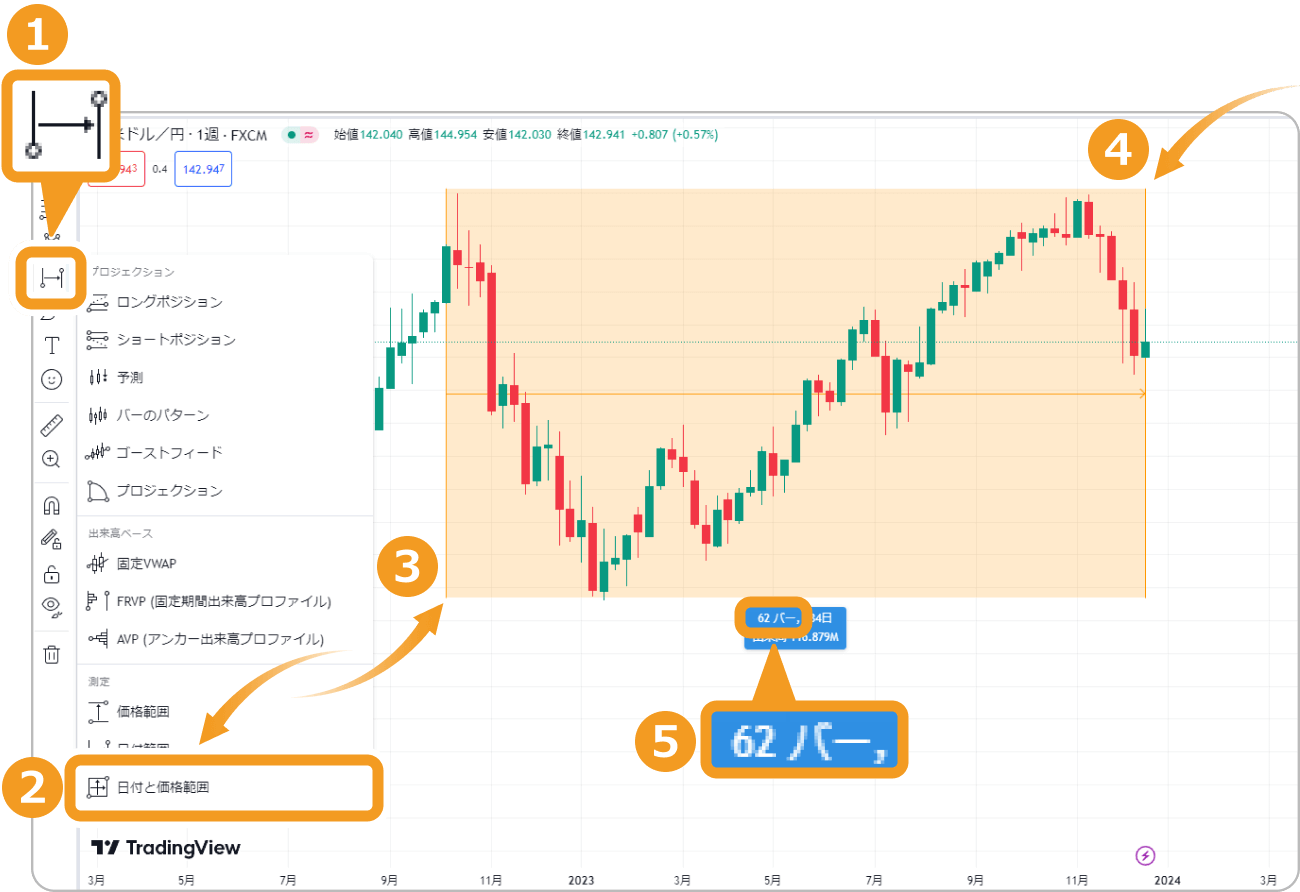

チャート画面の描画ツールバー(①)をクリックして「日付と価格範囲(②)」を選びます。サイクルの起点(③)をクリックして終点でドロップ(④)すると、⑤のラベルにローソク足の本数(62バー)が表示されます。

画像引用:TradingView

サイクル理論をトレードに使用する際には、以下の3つの点に注意しましょう。

短期サイクルに合わせてトレードをする場合も、まずは長期サイクルからチャートの方向性を確認し、その方向性を優先するようにしましょう。例えば長期足のチャートパターンがレフトトランスレーション(下降トレンド)の場合、中・短期足でもレフトトランスレーションが発生しているか確認するようにしましょう。

またデイトレードであれば、1時間サイクル内のチャートパターンのみを確認するのではなく、メジャーサイクルとアルファサイクルなど、複数の時間足を確認しながらトレード計画を立てることも重要です。

上位足と下位足のトランスレーションが一致するとトレンドがより明確となるので、トレードの勝率を高められます。しかし上位足と下位足で異なるトランスレーションが発生することも頻繁にあるので、トランスレーションが一致する状況のみでトレードする場合は、取引回数が少なくなります。

サイクル理論では、上位足のサイクル1つを構成する下位足のサイクル数は基本的に3個とされています。しかし3個という数字に厳密にこだわるのではなく、実践では2~4個を目安にしましょう。また各サイクルに含まれるローソク足の数についても、たとえ基準から外れていていたとしても、誤差範囲(オーブ)を許容するようにしましょう。

ただし、下位のサイクル数が5個になったりオーブからも外れたイレギュラーが目立つ場合には、そもそもサイクル起点の取り方を間違っている可能性が高いです。

サイクル理論は、環境認識で利用するものでありトレード手法ではありません。実践ではサイクル理論に加えて、他のテクニカル指標を用いてエントリーから決済までを決めていきます。

間違った使い方の例は、サイクルトップからのショート、サイクルボトムからのロングトレードです。いずれも直近の値動きに対する逆張りであり、サイクル理論のみでは取引根拠が薄いので含み損を抱える可能性が高いのです。

サイクル理論は相場の大きな流れから導かれる短期サイクルの方向性を示してくれます。トレードの優位性が高い相場環境を明確にして、トレード手法の勝率を高くするためにご活用ください。

サイクル理論を1時間足のトレードに活用する方法として、日足のメジャーサイクルの中に生じたトレンドに対するデイトレードの想定まで解説しました。

長期サイクル内に発生したチャートの方向性を優先して、中・短期サイクルの中に発生するトランスレーションをもとにトレード計画を立てることが基本です。

また各種サイクルの周期は定められた期間に収まることが少ないため、誤差を許容しながらダマシを避けて実践することが重要です。サイクル理論をマクロ分析に留めることなく、1時間足のデイトレードにも応用してみてください。

![]()

作成日

:2024.01.16

![]()

最終更新

:2026.02.07

短期が中心のトレーダーや中長期が中心のトレーダー、元プロップトレーダー、インジケーターやEAの自作を行うエンジニアなどが在籍。資金を溶かした失敗や専業トレーダーに転身した経験など、実体験も踏まえてコンテンツを制作している。

ご覧いただきありがとうございます。Myforexでは、記事に関するご意見・ご感想をお待ちしています。

また、海外FX・仮想通貨の経験が豊富なライター様も随時募集しております。

お問い合わせ先 [email protected]

【3/1まで】仮想通貨デビューにぴったり!Vantage Tradingが仮想通貨限定100%入金ボーナスキャンペーンを開催

![]() 2026.02.26 19:00

2026.02.26 19:00

【EA開発者向け】REAL TRADEの使い方|使ってわかった限界から考える別ルート

![]() 2026.02.25 19:00

2026.02.25 19:00

主要国内取引所から海外取引所とウォレットへの仮想通貨送金・受取可否を一覧で解説

![]() 2026.02.24 19:00

2026.02.24 19:00

Bitgetからbitbankに送金してみた!送金手数料や反映時間も解説

![]() 2026.02.20 19:00

2026.02.20 19:00

XMTradingの利益出金で新たな懸念?負け越しがあるユーザーは収納代行規制後も出金できるのか

![]() 2026.02.19 19:00

2026.02.19 19:00

bitbankからBitgetに送金してみた!送金手数料や反映時間も解説

![]() 2026.02.12 19:00

2026.02.12 19:00

免責事項:Disclaimer

当サイトの、各コンテンツに掲載の内容は、情報の提供のみを目的としており、投資に関する何らかの勧誘を意図するものではありません。

これらの情報は、当社が独自に収集し、可能な限り正確な情報を元に配信しておりますが、その内容および情報の正確性、完全性または適時性について、当社は保証を行うものでも責任を持つものでもありません。投資にあたっての最終判断は、お客様ご自身でなさるようお願いいたします。

本コンテンツは、当社が独自に制作し当サイトに掲載しているものであり、掲載内容の一部または、全部の無断転用は禁止しております。掲載記事を二次利用する場合は、必ず当社までご連絡ください。

Myforexでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 クッキーポリシー