作成日

:2022.02.04

![]() 2022.04.20 12:08

2022.04.20 12:08

2022年4月4日、東京証券取引所(東証)の市場再編が行われます。この記事では、市場再編の概要と株式市場に与える影響、そして、どのような投資戦略を取れば良いのかについて解説します。

なお、日経平均株価は、東証一部に上場している銘柄の中から225銘柄を日本経済新聞社が選定しているものですので、市場再編後直後の影響は特にないと考えられます。定期入れ替えが年1回行われる仕組みですが、再編後は「プライム市場」の銘柄の中から選定されるようになります。

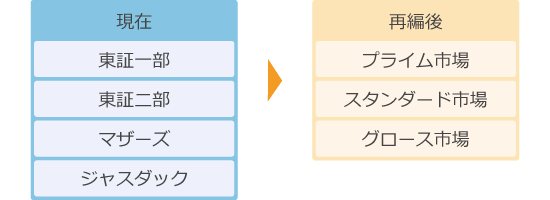

東京証券取引所は、4月4日に実施する株式市場再編後の全上場企業の所属先を、以下のように発表しました。現在は「東証一部」「東証二部」「マザーズ」「ジャスダック」の4つの市場区分ですが、これを「プライム市場」「スタンダード市場」「グロース市場」の3市場に再編します。

プライム市場(1,841社)は、多くの海外投資家等の投資対象となりうる時価総額を持った企業で構成される市場です。株主数800人以上、流通株式時価総額100億円以上、流通株式比率35%以上などが条件になります。

スタンダード市場(1,477社)は、一定のガバナンス(企業統治)と流動性を確保した市場です。株主数400人以上、流通株式時価総額10億円以上、流通株式比率25%以上などが条件になります。

そしてグロース市場(459社)は、高い成長性が期待できる企業が上場します。株主数150人以上、流通株式時価総額5億円以上、流通株式比率25%以上などが条件になります。

流通株式とは、上場している株式数から、役員所有株式や自己株式など一般的に市場に出回りづらい株式を除いた株式数を指します。また、流通株式の上場株式数に占める割合を流通株式比率と呼びます。

東京証券取引所の市場再編は、1961年に東証二部を新設して以来約60年ぶりであり、現在の4市場から3市場に集約します。グローバル目線の企業向けの「プライム市場」、国内経済の中核企業が上場する「スタンダード市場」、そして高い成長性を持つ企業が上場する「グロース市場」の3種類であり、投資家に分かりやすくします。

今回の市場再編では、企業に成長を促して投資マネーを呼び込むため、各市場の役割をはっきりさせようとしています。

現在の東証一部は上場社数が約2,200社で上場企業全体の6割弱が集中しており、その他の市場との役割分担が見えづらくなっています。また、上場時の時価総額が最も高くその後の株価は低迷してしまうという「上場ゴール」現象も見られます。さらに、上場する銘柄はあるものの上場廃止等になる銘柄数は少なく、結果として東証一部の上場社数はこの10年で3割弱増えており、新陳代謝が活発とは言えない状態です。

そこで、多くの海外投資家を呼び込むため、プライム市場をグローバル企業が上場する市場として位置づけ、取締役会の3分の1以上を社外取締役で構成することや、国際的な基準に基づく気候変動リスクの開示など、高い基準を設けています。

また、上場基準を厳しくして企業の質を高めます。その一つが流通株式比率で、プライム市場では35%以上が上場維持基準になります。流通株式比率を高めることによって、特定株主の影響力を下げ、多くの投資家が取引しやすいようにします。

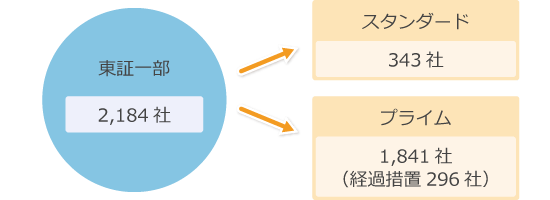

この結果、2022年1月19日時点でプライム市場を選択した企業は1,841社と、東証一部銘柄のうち8割強が移行し、プライム市場以外に移る企業は2割弱にとどまりました。市場ごとの上場社数の比率は、以下の通りです。

| 市場 | 比率 |

|---|---|

| プライム市場 | 48.8% |

| スタンダード市場 | 39.1% |

| グロース市場 | 12% |

東証一部市場でプライム市場の基準を満たさない銘柄のうち、親会社が株式を保有しているため流通株比率の基準を満たさない企業や、事業範囲が国内のためにプライム市場を目指さないなどの理由で、344社がスタンダード市場に移りました。

一方、プライム市場の基準を満たさない企業でも、再編後の経過措置により、基準を満たすための計画書を提出すれば当面はプライム市場に所属できます。「上場基準の適合に向けた計画書」を開示し、経過措置の適用を受けながらプライム市場に上場する企業は296社となりました。

なお、当記事執筆時点で、東京証券取引所は達成期限を定めていません。今後、計画書の内容を精査した上、専門家を交えて決定される見込みです。

プライム市場上場基準を満たしていない296社は、流通時価総額が不十分なケースが多く、時価総額を上げるために経営戦略を練り直したり、情報開示を強化したりする見込みです。

たとえば、経営コンサルティングのドリームインベキューターはシンプルな事業構造とコア事業への経営資源集中を目指し、食品メーカーのピエトロは、投資家面談を現在の4倍に増やし情報発信力を強化します。

また、株主還元策を積極的に打ち出す企業もあります。化学品専門商社のソーダニッカは、2021年に上場後初となる自社株買いを実施し、2023年3月期に配当性向40%以上を目指すとしました。

以下、4月の市場再編が日経平均株価とTOPIX(東証株価指数)に与える影響について、解説します。

日経平均株価は、東証一部に上場している銘柄の中でも代表的な225銘柄で構成されています。対象となる225銘柄は、流動性の高い銘柄を中心に業種間のバランスに考慮して、日本経済新聞社が選定しています。そして、日経平均株価は株価の高いファーストリテイリングや東京エレクトロン、ファナックなど値がさ株の影響を受けやすい特徴があります。

2022年4月の市場再編後は、日経平均株価の対象市場が現在の東証一部からプライム市場に変更されます。市場再編後直後の影響は特にありませんが、定期入れ替えが年1回行われ、プライム市場の銘柄の中から選定されるようになります。

同様の理由で、日経平均株価を対象にした日経225先物やCFDも、市場再編による影響は特にないでしょう。

日経平均株価よりも影響が大きくなりそうなのが、TOPIX(東証株価指数)です。現在のTOPIXは東証一部の全銘柄で構成され、市場再編後すぐに構成銘柄が変わることはありませんが、2022年10月末から2025年1月までにかけて、新しい基準により算出するTOPIXに段階的に移行する方針です。

2年以上かけて移行する理由ですが、TOPIXを対象にしたパッシブ投資家への影響に配慮したものです。

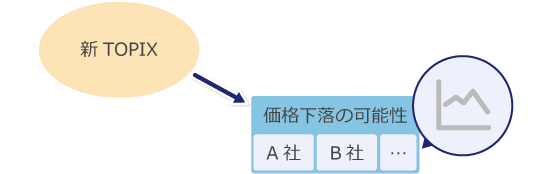

そして、この移行時には流通時価総額が100億円以上の基準を設けて絞り込むので、その要件を満たさない企業はTOPIXから段階的に外されます。つまり、TOPIXから除外されそうな銘柄は、インデックス型の投資信託やETF(上場投資信託 )の投資対象から外されるので、売り圧力が高まる可能性があります。

以上、新市場再編について概要を解説しましたが、株式投資という視点から見たポイントは以下の通りです。

プライム市場に上場する1,841社は、基本的にそのままTOPIXに採用されます。このため、これらの銘柄の株価指数への影響はありません。

しかし、流通時価総額100億円の基準を満たしていない銘柄は「段階的ウエイト低減銘柄」に指定され、2022年10月末から2025年1月末まで、四半期ごとに10段階で構成比率が減っていきます(最終的に、TOPIXから外れることになります)。よって、TOPIXから外れる銘柄の株価下落を狙う投資プランが考えられます。

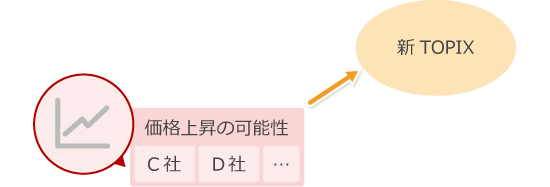

新たにプライム市場に上場する銘柄は、TOPIXに追加されます。東証一部上場銘柄以外でも、「流通株式時価総額」「流通株式数」「流通株式比率」「売買代金」等の条件を満たせば、プライム市場に上場できます。

現状、メルカリ、日本マクドナルドホールディングス、フリーなどがプライム市場の新規上場基準を満たしている模様です。東証一部以外からプライム市場に上場すると、TOPIXに連動するパッシブ運用をしている機関投資家からの買いが入り、当該銘柄の株価上昇が見込まれます。

たとえば、マザーズのメルカリは、1月14日にプライム市場への変更申請をしたと発表しました。4月の新市場発足時には現在のマザーズに対応するグロース市場に上場しますが、海外投資家を呼び込むプライム市場に上場することで、知名度向上や人材確保につなげるとしているのです。

メルカリの時価総額は当記事執筆時点で約6,600億円であり、マザーズ上場企業の中で最大です。新市場でどこを目指すかについてマーケットの注目が集まっていましたので、変更が認められるかどうかに関心が集まっています。

ちなみに、プライム市場の基準を満たしているすべての銘柄が上場を目指しているわけではありません。

精密減速機メーカーのハーモニック・ドライブ・システムズや、中古ブランド品の買取専門店「なんぼや」を展開するバリュエンスホールディングスなどのように、スタンダード市場やグロース市場を選ぶ企業も少なくありません。どの市場を選ぶかは、企業次第という点に注意が必要です。

2021年は、金券や自社製品を送る株主優待制度を見直す企業が増えました。2021年9月までに、1年間で株主優待制度を廃止した企業は75社と、過去10年で最も多くなったのです。

大和インベスター・リレーションズによると、2021年9月末時点における株主優待の導入社数は1,476社と2年連続で減少しました。2年連続の減少は、リーマンショック後の2009年~2010年以来となります。

この理由ですが、株主優待を使いづらい機関投資家や外国人投資家から、公平な利益還元を求める声が強まっていることが一因です。このため、株主優待よりも、配当や自社株買いを重視する企業が増えています。

一方、流通株式時価総額や1日の平均売買代金を満たすため、個人投資家づくりに積極的に取り組む企業もあります。

流通株式時価総額などがネックでプライム市場に残留できるかどうか分からない企業は、株主優待の新設や増配などによって株価を押し上げようとする可能性があります。例えば、東証一部の住江織物は新たに株主優待制度を導入し、プライム市場の上場基準を満たすための改善計画書を提出しています。

なお、株主優待があれば何でも良いというわけでなく、その企業の製品や、地方の特産品、高級食品といった魅力的な優待内容なら、株価が上昇する可能性が高まります。プライム市場に残留するため、もしくはプライムに上場するために株主優待を新設する企業は、その内容にもよりますが買いが集まる可能性があるといえるでしょう。

流通株式比率の基準を満たしていない企業は、大株主の保有株を売却して流通株式数を増やす可能性があります。その場合、立会外分売などの制度を利用するのが一般的であり、割引価格で買えたり売買手数料が無料になるなどのメリットがあります。

立会外分売とは、証券取引所の立会時間外を利用し、大株主などが保有している株式を多くの投資家にあらかじめ決められた価格で売却することです。株式を一度に売り出すと株価が大きく値下がりしますが、立会外分売を利用することで、値下がりを防ぎながら流動性を高めたり、個人株主数を増やしたりできます。

立会外分売によって株価が一時的に下落する場合もありますが、流動性が向上したり個人株主数が増えれば、スタンダード市場などからプライム市場へ上場できる企業もあります。そうした企業の株価は中長期で上がる可能性があるので、売り出しや立会外分売で取得した株式を保有し、プライム市場上場後に売却するという手法もあります。

ただし、売り出しや立会外分売は購入可能株式数に限りがあるので、保有株数を多くして大きな利益を狙うのは困難です。一方、購入金額は少なく済むので、資金が少ない人でも手掛けやすいというメリットがあります。

流通株式比率などがプライム市場の上場維持基準を満たしていない企業は、売り出しや立会外分売をしてくる可能性もあるので、チェックしておくと良いでしょう。

今回の市場再編は、機関投資家や海外投資家の日本市場への信頼を高めることが目的です。そして、プライム市場は上場維持基準が最も厳しくなっていますが、東証に上場している企業の半分はプライム市場に移行する見込みとなっています。

今後もより適切な基準を定めて日本市場の魅力を高め、多くの海外投資家を呼び込むことが必要ですが、こういった制度変更時には株価が動くと予想できます。そこで、あらかじめルールを把握して値動きをシミュレーションすることで、株式投資のチャンスに出会える可能性が出てきますので、今後も各種情報から目が離せません。

出典元:

![]()

作成日

:2022.02.04

![]()

最終更新

:2022.04.20

一橋大学経済学部卒業後、証券会社で営業・マーケットアナリスト・先物ディーラーを経て個人投資家・金融ライターに転身。投資歴20年以上。

現在は金融ライターをしながら、現物株・先物・FX・CFDなど幅広い商品で運用を行う。保有資格は証券外務員一種。

ご覧いただきありがとうございます。Myforexでは、記事に関するご意見・ご感想をお待ちしています。

また、海外FX・仮想通貨の経験が豊富なライター様も随時募集しております。

お問い合わせ先 [email protected]

【3/1まで】仮想通貨デビューにぴったり!Vantage Tradingが仮想通貨限定100%入金ボーナスキャンペーンを開催

![]() 2026.02.26 19:00

2026.02.26 19:00

【EA開発者向け】REAL TRADEの使い方|使ってわかった限界から考える別ルート

![]() 2026.02.25 19:00

2026.02.25 19:00

主要国内取引所から海外取引所とウォレットへの仮想通貨送金・受取可否を一覧で解説

![]() 2026.02.24 19:00

2026.02.24 19:00

Bitgetからbitbankに送金してみた!送金手数料や反映時間も解説

![]() 2026.02.20 19:00

2026.02.20 19:00

XMTradingの利益出金で新たな懸念?負け越しがあるユーザーは収納代行規制後も出金できるのか

![]() 2026.02.19 19:00

2026.02.19 19:00

bitbankからBitgetに送金してみた!送金手数料や反映時間も解説

![]() 2026.02.12 19:00

2026.02.12 19:00

免責事項:Disclaimer

当サイトの、各コンテンツに掲載の内容は、情報の提供のみを目的としており、投資に関する何らかの勧誘を意図するものではありません。

これらの情報は、当社が独自に収集し、可能な限り正確な情報を元に配信しておりますが、その内容および情報の正確性、完全性または適時性について、当社は保証を行うものでも責任を持つものでもありません。投資にあたっての最終判断は、お客様ご自身でなさるようお願いいたします。

本コンテンツは、当社が独自に制作し当サイトに掲載しているものであり、掲載内容の一部または、全部の無断転用は禁止しております。掲載記事を二次利用する場合は、必ず当社までご連絡ください。

Myforexでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 クッキーポリシー